アコムの借り方はWEB申込が最適!最短即日で借りる方法を紹介

更新日:2024.05.03

当サイトではアフィリエイトプログラムを利用し、事業者(アコム様など)から委託を受け広告収益を得て運営しております。 なお、掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

アコムは融資時間最短20分、三菱UFJファイナンシャルグループ傘下で多くの人に選ばれているカードローンです。

※お申込時間や審査によりご希望に添えない場合がございます。テレビCMでもおなじみですが、ほかにも大手消費者金融はいくつかあるため「アコムがベストな選択なのか?本当に借りて良いのか?」と気になっている人も多いのではないでしょうか。

この記事では、アコムの基本情報から審査や返済のポイント、メリット・デメリットなど、総合的に情報をまとめています。

アコムの基本情報

- アコムの親会社は大手株式会社三菱UFJフィナンシャル・グループ

- アコムを初めて契約する人は30日間金利が0円になるサービスが展開されている

- 楽天銀行の口座を持っている方は24時間365日、いつでも最短1分程度で融資が完了

- アコムの在籍確認は職場への電話連絡は原則なし、書面や申告内容で確認する

|

・最短20分で審査結果がわかる。※お申込時間や審査によりご希望に添えない場合がございます。 ・三菱UFJフィナンシャルグループ傘下。 ・原則郵送物なし、電話番号が指定できるのでバレにくい。 |

|---|---|

| 金利 | 年3.0%~年18.0%(実質年率) |

目次

アコムの基本情報!初めての利用は30日間無利息のメリットがある

アコムは大手の消費者金融で、誰でも一度は耳にしたことのある名前ではないでしょうか。

しかし「消費者金融」「貸金業者」という言葉のイメージから、「本当に借りても大丈夫?」と不安を感じる人もいるかもしれません。

そこで最初に、アコムの基本的な情報をみていきましょう。

アコムの会社情報は?親会社は三菱UFJフィナンシャル・グループ

アコム株式会社は、株式会社三菱UFJフィナンシャル・グループを親会社に持つ消費者金融で、ローン事業やクレジットカード事業を展開しています。

日本でも有数のメガバンクグループで、日本貸金業協会や日本クレジット協会、そして日本経済団体連合会(経団連)といった業界団体の一員でもある会社なので、心配する必要はなさそうです。

アコムの基本情報・申込条件

次にアコムの基本情報を見ていきましょう。

カードローンを利用する際の金利や限度額(アコムでは「契約極度額」といいます)など、各種条件は次のようになっています。

| 契約条件 | 内容 |

|---|---|

| 契約極度額 | 1万~800万円 |

| 貸付利率 | 実質年3.0%~18.0% |

| 遅延損害金 | 年率20.0% |

| 返済期日 | 35日以内または毎月指定日払い |

| 貸付対象者 | 20歳以上72歳以下で安定した収入と返済能力を有する人 |

| 担保・保証人 | 担保も連帯保証人も不要 |

| 返済期間 | 最終借入日から最長9年7ヶ月 |

| 返済回数 | 1~100回 |

このほか公式ホームページによると、全国自動契約機(むじんくん)の数は897ヵ所、アコムのATMと提携ATMの合計が50,974台となっています(ともに2021年3月時点)。

また振込による借り入れの場合は24時間365日、土・日・祝日も利用可能。そしてアコムを初めて契約する人は30日間金利が0円になるサービスもあり、規模・利便性ともに充実したカードローンといえます。

アコムの借り方!スピード重視ならWeb申し込み

アコムでお金を借りる場合、4種類の方法がありますが、スピードを重視する人はWeb申込みがベターです。

ここからは、「即日性」「利便性」を重視している人向けの申込方法を紹介していきます。

アコムの申込方法は4種類

アコムの申込方法には「インターネット」「自動契約機(むじんくん)」「電話」「郵送」の4つがあります。それぞれの特徴をまとめました。

| 申し込み方法 | 特徴 |

|---|---|

| インターネット | ・来店する必要がない ・スマホなら外出先でも申し込める ・最短で即日振込による借入れも可能 |

| 自動契約機 (むじんくん) |

・疑問や相談にその場で担当者が直接答えてくれるので、初めての人も安心 |

| 電話 | ・24時間365日対応可能 ・外出先からも申し込める ・電話後すぐ審査するので最短即日融資も可能 |

| 郵送 | ・近くにアコムがないときに便利 ・じっくり検討したい人向け ・郵送の場合も先に電話で連絡するとスムーズ |

「即日性」を優先するならWeb申し込み

とにかく借り入れまでのスピードを優先するなら、インターネットでの申し込みがおすすめです。自宅でも外出先でも場所を選ばず申し込みができ、必要書類の提出から契約までをWeb上で完結できます。

申し込んだ本人名義の銀行口座などへの振込融資なら、最短即日で借り入れができます。

「今すぐお金が必要」という人は、アコムにWeb申し込みをするのも一つの選択肢といえます。

ワンポイント解説

- アコムのインターネット申込みは24時間365日可能で、土日・祝日でも最短で即日の融資が受けられますが、深夜など時間帯によっては審査に時間がかかることも考えられます。そのため即日融資を希望する場合はなるべく日中の早い時間帯に申し込むのがよいでしょう。

「利便性」重視なら自動契約機(むじんくん)を検討

利便性を重視するのであれば、自動契約機(むじんくん)を検討すると良いでしょう。

メリットとしては、申込みや契約の手続きをする中で疑問や相談事があれば、その場で担当者にすぐ聞けて、直接答えをもらえる安心感があります。アコムの利用が初めてで不安という人には心強いのではないでしょうか。

デメリットとしては「設置場所が限られている」「その場所まで行く時間と手間がかかる」といった点がありますが、初めての利用などの際は手厚いサポートを受けられる方がスムーズに進むこともあります。

結果的に、ネットで手続きをするよりもかえって話が早い可能性もあります。

もうひとつのメリットは、ローンカードがその場で発行されるという点です。

インターネットで申し込んだ場合も、ローンカードは郵送してもらうか、結局むじんくんに出向いて受け取る必要があります。

振込で借り入れるならローンカードは不要ですが、ATMで借り入れをするという場合は、むじんくんで申し込んでカードをその場で受け取れた方が、むしろスピーディーに融資が受けられるケースもあります。

ワンポイント解説

- 見た目が似ているので間違えている人もいるかもしれませんが、アコムの自動契約機(むじんくん)とATMは別物です。むじんくんでは借入れはできません。ただし、なかにはATMが併設されているところもあるので、その場合はローンカードの発行を受けてすぐにATMで融資を受けることができます。

アコムの審査時間や金利を他社カードローンと比較

ここからは、アコムの強み・弱みや利用するメリット・デメリットについて、他の人気カードローンと比較していきます。

まずは金利や限度額、融資時間(審査時間を含む申し込み~借入れまでの時間)など基本的なポイントをみてみましょう。

各社カードローンの比較表

|

消費者金融、または銀行カードローン名 |

プロミス プロミス |

アコム アコム |

アイフル アイフル |

レイク レイク |

SMBCモビット SMBCモビット |

三菱UFJ銀行カードローン バンクイック 三菱UFJ銀行カードローン バンクイック |

みずほ銀行カードローン みずほ銀行カードローン |

|---|---|---|---|---|---|---|---|

| 金利 | 4.5%~17.8% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 年1.8%~年14.6% | 2.0%~14.0% |

| 限度額 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 | 1万円~500万円 | 1万円~800万円 | 10万円~500万円 | 10万円~800万円 |

| 融資時間※1 | 最短3分 | 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 | 最短18分 | Web申込で最短25分※2 | 最短即日 | 最短翌営業日 | 最短当日 |

| 無利息期間 | 最大30日間 | 最大30日間 | 最大30日間 | 最大180日間※3 | なし | なし | なし |

| 公式HP | 申込 | 申込 | 申込 | 申込 | 申込 | 申込 | 申込 |

※1:申し込みの時間帯により、翌日以降になる場合あり

※2:21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

※3:初めての契約かつ、借入額が200万円までの場合に借入額のうち5万円まで

比較してわかったアコムのメリット

各社のカードローンとの比較を通して、アコムには次のようなメリットがあることがわかります。

- 大手消費者金融の中でも利用者数が多く、安心感を持って利用できる

- 初めての利用で最大30日間金利0円サービスがある

- 楽天銀行の口座を持っていれば24時間借り入れ可能、最短1分で振込できる

- 最短即日で発行できるカードローン付きのクレジットカードもある

アコムのメリット

大手消費者金融の中でも利用者数が多く、安心感を持って利用できる

アコムの会員数は2023年2月時点で150万人を超えており、多くの人に選ばれている実績は大きな安心材料になります。(アコム株式会社「Monthly Report」2023年2月末付)。

一方、アイフルの会員数は2022年3月時点で96万8千人(アイフル株式会社「四半期報告書(第45期第2四半期)」)です。

30日間の金利0サービスがある

アコムで初めて借入をする場合に限り、契約日の翌日から30日間は金利をかけずにカードローンを利用することができます。

注意しておきたいのが、この無利息期間のカウントは、「借入日の翌日」ではなく「契約日の翌日」から始まる点です。

審査通過後に契約を行ったものの、実際に借入をするまでに時間を空けてしまうと、融資が始まっていなくても無利息期間のカウントが始まってしまいます。

30日間で完済できず長期間の借入になる場合は、より低金利なカードローンを利用するようにしましょう。

楽天銀行の口座を持っていれば24時間、最短10秒で振込できる

アコムで振込による借入れを利用した場合のメリットとして、楽天銀行の口座を持っている人は、インターネットや電話で申し込むと24時間365日、いつでも最短10秒で融資が完了するというものがあります。

楽天銀行の口座をすでに持っていてアコムを検討しているという人には嬉しい特典ですよね。

ただし、初回の借入の際は申し込み後審査が必要となります。

夜間に申し込みを行った場合は、審査の回答が翌日以降となる可能性がありますので、急ぎ融資が必要な場合は、日中のうちに申し込みを済ませましょう。

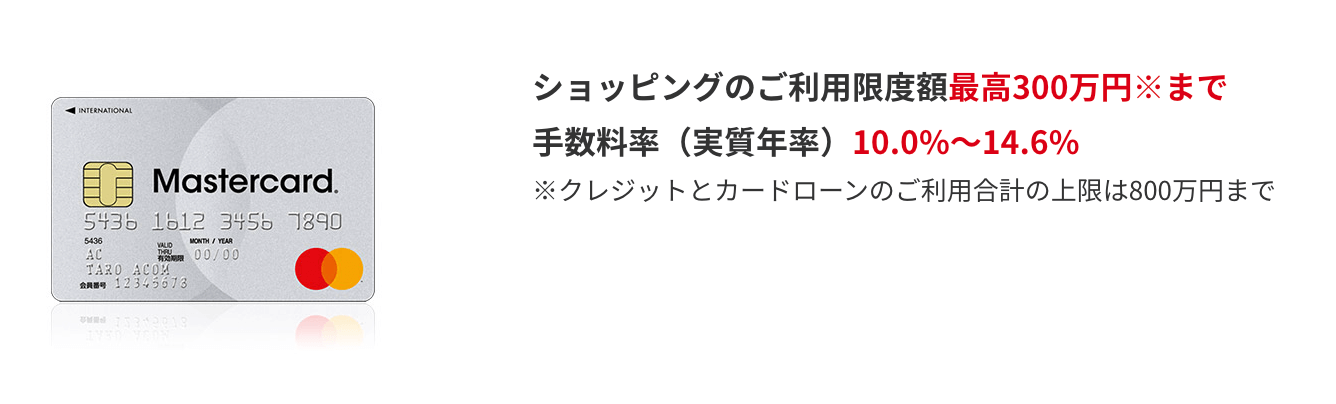

最短即日で発行できるカードローン付きのクレジットカードがある

アコムならではのメリットとして注目したいのが、カードローン付きのクレジットカード「ACマスターカード」の存在です。

引用元:アコム公式ホームページ「ACマスターカードとは」

アコムのカードローンと同時に申込みができ、審査も合わせて行われるので、クレジットカードも作りたいと思っていた人には二度手間がなく便利です。

在籍確認も一度で済むうえに、「クレジットカードを作るための確認」として電話がくるので、職場の人に怪しまれる心配もありません。カードも1枚にまとめられるので、うっかり財布を見られても、それがローンカードだとは気づかれにくいでしょう。

「ACマスターカード」には、他にも次のようなメリットがあるので、クレジットカードにも興味がある人は検討してみるのもよいでしょう。

- Mastercardの加盟店で使えて年会費無料

- 毎月の利用額から0.25%自動的にキャッシュバック

- 最短即日発行

- 利用明細書の郵送なし

比較してわかったアコムのデメリット

続いて、カードローン各社と比較して見えてくるアコムのデメリットをまとめてみます。

アコムのデメリット

- 在籍確認の電話が「個人名」でかかってくる可能性がある

- 銀行カードローンと比べて金利は高い

- 提携ATMの手数料が有料

銀行カードローンと比べて職場への在籍確認の電話をごまかしにくい

アコムは「原則として電話による在籍確認なし」としています。

しかし、審査の結果によってはこの在籍確認が行われる可能性もあります。

その際、「アコム」とは名乗らず、担当者の個人名で連絡をしてくれます。

会社名は名乗られないためバレる可能性は低いですが、「誰からの電話だったんだろう?」と詮索されてしまうリスクが0ではありません。

一方で銀行カードローンの場合、「三菱UFJ銀行ですが…」のようにメガバンクの名前で電話がかかってくることが多いです。

「口座を作った」などの言い訳がしやすく、周囲から不審な電話だと思われにくい利点があり、それと比べると担当者の「個人名」で電話がくるアコムの在籍確認はデメリットということになります。

しかし「アコム」と名乗ることはありませんので、うまく言い訳を考えれば、不審感を抱かれることは少ないでしょう。

また、銀行でお金を借りる方向けの記事もありますので、こちらもご参照ください。

銀行カードローンと比べて金利が高い

消費者金融の金利は、銀行と比較すると高い傾向にあります。

アコムの金利が3.0〜18.0%に対し、メガバンクの三菱UFJ銀行のカードローン「バンクイック」の金利は年1.8%~年14.6%に設定されています。

銀行との比較では確かにデメリットですが、ほかの消費者金融のカードローンでも同じことがいえるので、一概にアコムだけの短所とはいえません。

提携ATMの手数料が有料

アコムではATMを利用すると次のように手数料が発生します。アコムのATMでは無料ですが、提携ATMの場合は有料です。

| ATM種別 | お取引金額 | 手数料 |

|---|---|---|

| アコムのATM | - | 0円 |

| 提携ATM | 10,000円以下 | 110円 |

| 10,001円以上 | 220円 |

引用元:アコム公式ホームページ「手数料について」

アコムと他社のカードローンをより詳細に比較したい場合は、 アコムとプロミスの比較 、 アコムとアイフルの比較 、 アコムとレイクの比較 の記事をそれぞれご覧ください。

アコムの審査基準とは?審査に通る人と通らない人の違い

アコムの審査基準が甘いということは基本的にはありません。

消費者金融のアコムは国の貸金業法と言う法律によって取締られており、「返せる見込みがあるか」をしっかりと審査されます。

アコムを検討している人の中には「自分は審査に通るんだろうか」と感じている方も多いのではないでしょうか。

そこでアコムの審査の基準や内容などについて、情報をまとめてみました。

アコムの審査基準は厳しい

アコムの審査基準として公表されている条件はありません。ホームページにも「貸付対象者」として「20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方。」と記載があるだけです。

引用元:アコム公式ホームページ「よくあるご質問」

もちろん公表はされていなくても、アコム独自の審査基準は設定されていると考えられます。特に「安定した収入」「返済能力」の部分は重要な判断材料になっているはずです。

なぜなら、カードローン会社は「貸したお金がちゃんと返ってくるかどうか」という観点で申込者に融資をするかどうか判断しているからです。

返済に関して信用度に問題があると見られてしまうと、審査通過は厳しくなってしまうでしょう。

アコムの審査に通る人と通らない人の違い

アコムの審査基準は明らかになっておらず、「こうすれば必ず審査に通る」と断言できる条件はありません。

しかし、「こうした特徴があると審査に落ちやすい」と考えられるポイントは次のように挙げることができます。

- 在籍確認が取れない

- 収入が不安定(自営業者・個人事業主)

- 過去に金融事故を起こしている

- 借入総額が年収の3分の1を超えている

- 借入件数が多い

この5つのどれかに当てはまると「融資リスクが高い(返済能力が低い)」と判断されてしまい、アコムの審査に落ちる可能性が高まってしまいます。1つずつ詳しく見ていきましょう。

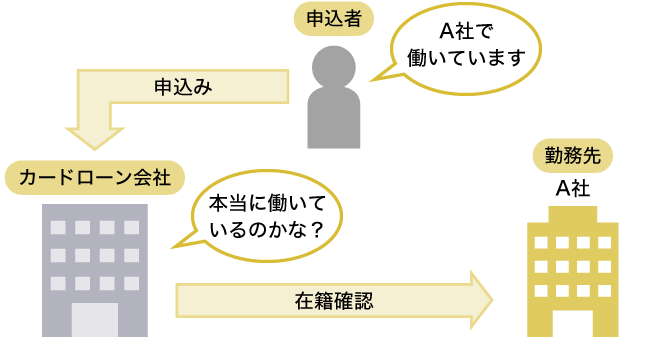

在籍確認が取れない

在籍確認は、申込者が勤務先で本当に働いているかを確認するものです。

「安定した収入」の有無を確かめることでもあるので、この確認をなしにすることはできません。

アコムでは、原則として勤務先への電話連絡での在籍確認をしていませんが、審査結果によっては行われる場合があります。

このとき申込者が勤務していることが確かめられないと、収入面に問題があると判断され、審査では不利になってしまいます。

より詳しい情報は アコムの在籍確認に関しての記事で解説していますので参考にしてみてください。

収入が不安定(自営業者・個人事業主)

自営業者や個人事業主がまったく融資を受けられないというわけではありませんが、月ごとの収入のばらつきがあまりに大きかったり、無収入の月がいくつかあったりすると、「安定した収入」とは認められにくく、審査では不利になると考えられます。

ワンポイント解説

- アルバイトや契約社員などでも、臨時・不定期・短期の雇用だと「収入が不安定」と見なされやすくなります。一方、非正規雇用であっても長期の安定した雇用であれば学生や主婦(主夫)、年金受給者(72歳以下)の場合でも審査に通る可能性はあります。

過去に金融事故を起こしている

金融事故とは、ローンの返済遅れ、クレジットカードの支払い滞納、債務整理の実施など、信用上問題となる記録のこと。

こうした情報は個人信用情報機関というところでまとめられ、各金融機関が記録を確認できるようになっています。

もし申込者が過去に金融事故を起こしていると、アコムもその記録を見ることができるため、返済能力が疑われて審査に通らない可能性が高くなるでしょう。

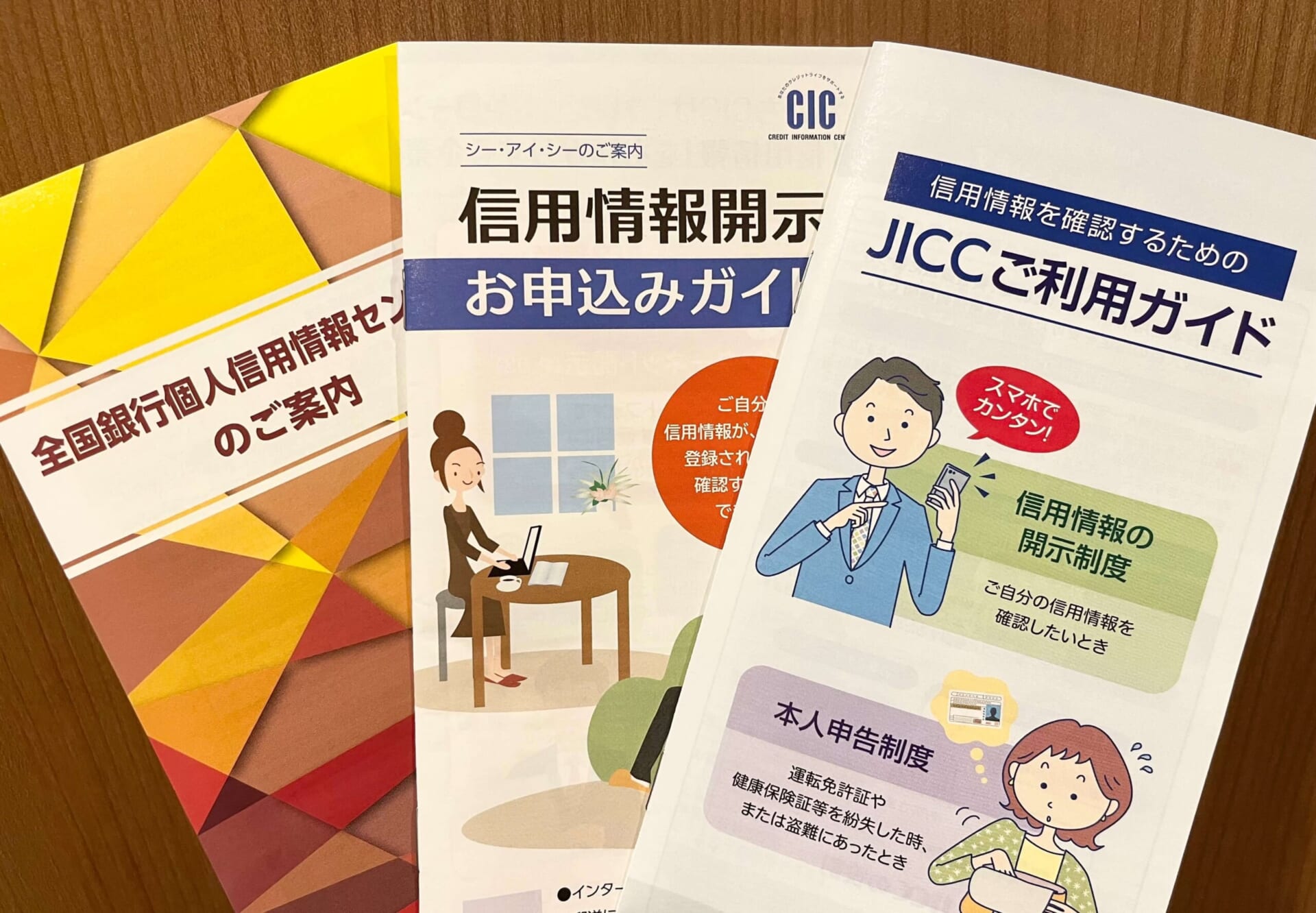

個人信用情報機関には、「全国銀行個人信用情報センター(KSC)」「株式会社シー・アイ・シー(CIC)」「株式会社日本信用情報機構(JICC)」という3つの組織が存在します。

ワンポイント解説

- 自分の過去の信用情報がどうなっているのか、記録を知りたいという場合は、各機関に「情報開示」や「本人開示」の手続きをすることで情報を確認することができます。アコムに申し込む前に活用してみるのもよいでしょう。

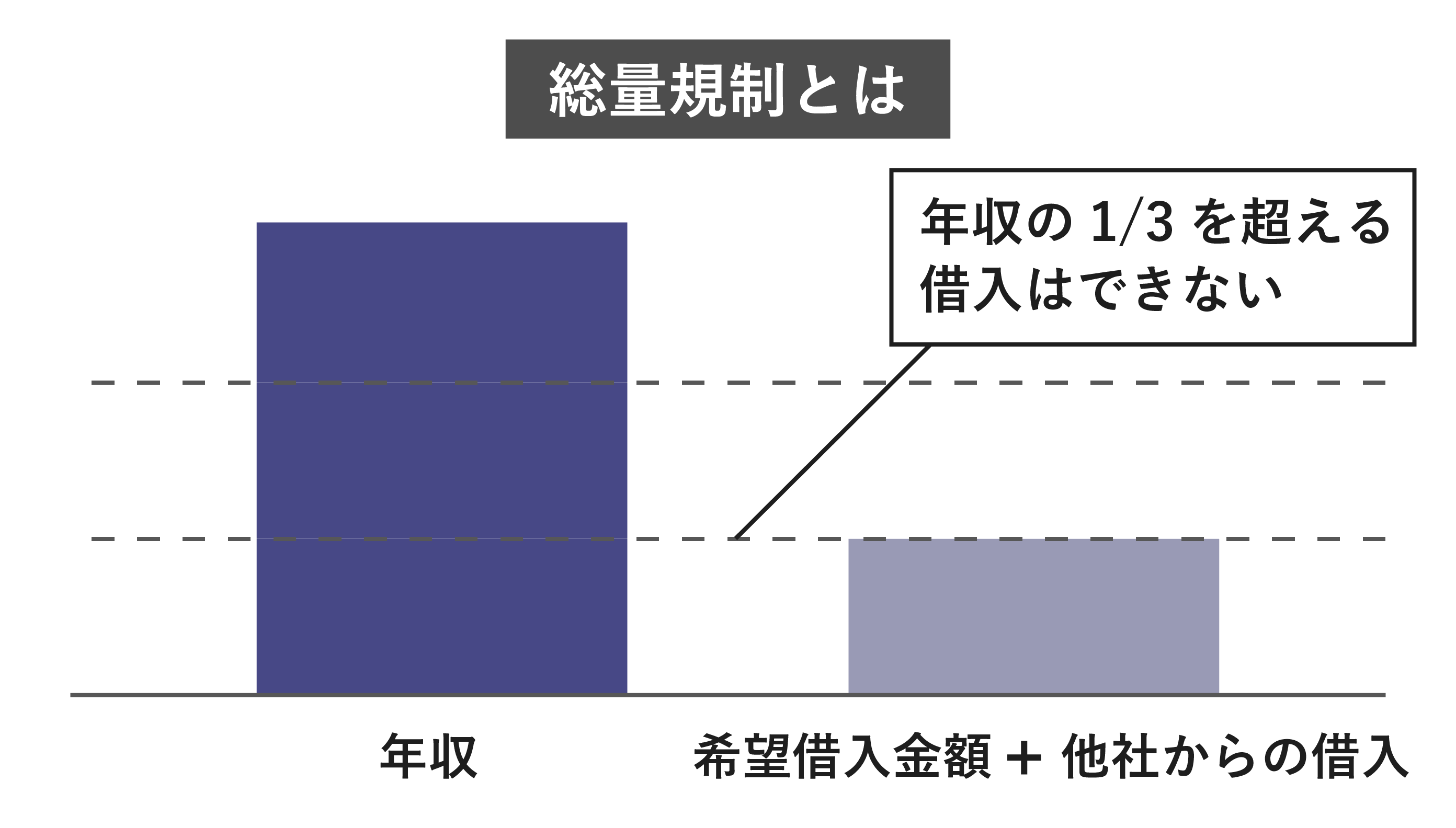

借入総額が年収の3分の1を超えている

貸金業法で、「消費者金融やクレジットカード会社などの貸金業者は利用者に年収の3分の1を超える貸し付けができない」というルールがあります。これを「総量規制」といいます。

アコムのカードローンも「総量規制」の対象なので、すでに年収の3分の1を超える借り入れがある人には、お金を貸すことができません。

借り入れが複数ある場合はその合計額が「年収の3分の1以下」である必要があります。

また、現在の借り入れの総額が年収の3分の1以下でも、アコムで新たに借りる希望額を足すと超えてしまう場合は、やはり総量規制によって審査に通ることはできません。

借入件数が多い

すでに何社も借り入れがあったり、アコムと同時に複数のカードローンに申し込んだりしてしまうと、「相当お金に困っている」「返済能力に問題がある」人だと判断されてしまいます。

こうした多重債務者、またはそうなる可能性のある人は、アコムの審査に通るのは難しいでしょう。

アコムの審査時間と申し込みから審査が完了するまでの流れ

アコムの申込み方法は、すでに述べたように「インターネット」「自動契約機(むじんくん)」「電話」「郵送」の4つです。

それぞれ少しずつ違いはありますが、共通して次のような流れで審査・契約・借り入れと進んでいきます。

1.必要書類の提出

アコムの申し込みでは、次のような「本人確認書類」を提出します。

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード

提出方法は申し込み方法によってスマホアプリやWebでのアップロード、ファックス、郵送での提出などがあります。

また「借入希望額が50万円を超える場合」や「他社を含めた借入総額が100万円を超える場合」には、次のような「収入証明書」も提出が求められます。

- 源泉徴収票

- 給与明細書

- 市民税・県民税額決定通知書

- 所得証明書

- 確定申告書・青色申告書・収支内訳書

2.審査開始

申し込みの内容と提出された書類などをもとに審査が行われ、完了後に結果が知らされます。アコムの審査時間は最短で20分と、かなりスピーディーです。

※お申込時間や審査によりご希望に添えない場合がございます。3.在籍確認は原則書類確認だが例外もある

在籍確認は審査の中で行われます。アコムの場合、原則として職場への電話による在籍確認はなく、書類確認で終わります。

しかし、審査の結果によっては勤務先に電話連絡が入り、申込者が本当に働いているのか確かめられる場合も。

アコムでは「職場の人にバレたくない」という申込者のニーズへの配慮から、「アコム」と名乗らず担当者の個人名で電話をしてくれます。

また、書類による在籍確認をする場合は、次のような書類の提出を求められます。

| 電話連絡の代わりに必要となる在籍確認書類 | ・最新の給与明細書 ・健康保険証 ・運転免許証 |

|---|

どうしても勤務先への電話による在籍確認を避けたい場合は、申込後にアコムの担当者に電話で相談してみましょう。

より詳細に知りたい方はアコムの電話連絡の実態やアコムのバレにくい利用のコツについての記事をご覧ください。

また、他にも職場への在籍確認なしのカードローンをまとめた記事がありますのでご確認ください。

4.審査結果の連絡

審査結果の通知は、申込み方法によって違う手段で連絡がきます。申込み方法別の基本的な結果連絡について表にまとめました。

| 申し込み方法 | 結果連絡の方法 |

|---|---|

| インターネット | 登録したメールアドレスにメールで通知がくる |

| 自動契約機(むじんくん) | その場で審査結果を回答(営業時間内のみ) |

| 電話 | その電話ですぐに審査結果の返答がもらえる可能性もある(18時以降に電話した場合は翌日の回答) |

| 郵送 | 記載した番号に電話で連絡がくる |

5.契約~借入れ

審査の結果、無事通過した場合はアコムとカードローン利用の契約を結びます。

申込み方法にもよりますが、「インターネット上で同意して契約完了」「自動契約機で契約完了」のどちらかが基本となります。

契約後は「自動契約機」または「自宅への郵送」でローンカードを受け取り、ATMなどですぐに借入れを行うことができます。

アコムで借り入れした後どうなる? 金利や返済方法について

最後に、アコムの審査・契約を経て借り入れをした後の気になるポイントや注意点についてまとめます。

利息や返済の方法、滞納した場合どうなるのかなど、詳しくみていきましょう。

アコムの利息や返済日、返済シミュレーション

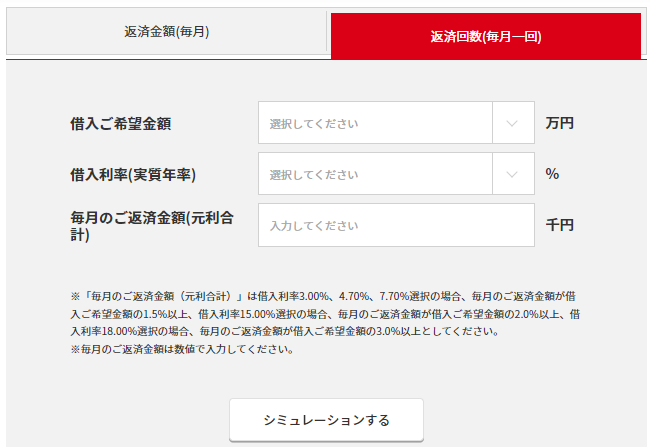

アコムの金利は年3.0~18.0%の幅があります。

アコムのホームページには、「ご返済シミュレーション」というページがあり、自分が借りたい額を毎月返済していくときに「1回の返済金額がいくらになるのか」「返済の回数はどのくらいになるのか」をおおよその数字で把握することができます。

引用元:アコム公式ホームページ「ご返済シミュレーション」

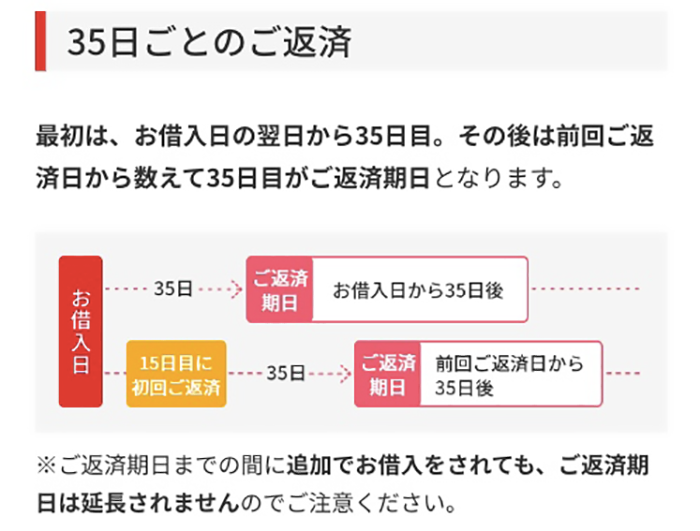

返済日については毎月払いと35日ごとの2つから選べます。

35日ごとの返済は、借り入れの翌日から35日後が1回目の返済期日になり、そこからまた35日後が2回目の返済期日になる…、というサイクルになります。

出典:アコム公式ホームページ「ご返済期日」

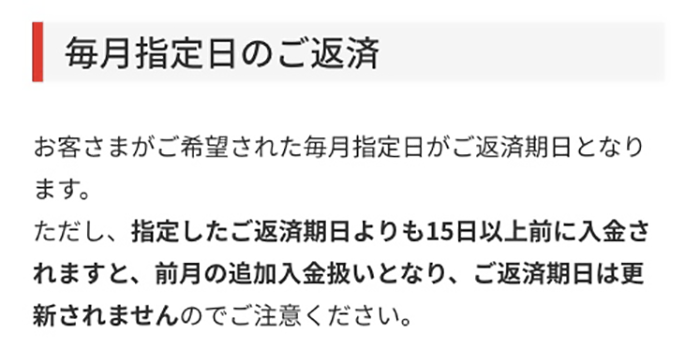

出典:アコム公式ホームページ「ご返済期日」

毎月払いは、毎月の指定日が返済期日となるサイクルです。「次の返済日が気になる」「わからなくなってしまった」という場合には、会員マイページから返済日を確認できます。

アコムの返済方法

アコムの返済方法には、次の4つがあります。それぞれにメリット・デメリットがあるので、自分に合う返済方法を選びましょう。

| 返済方法 | メリット | デメリット |

|---|---|---|

| アコムATM/提携ATM | 数が多く全国各地にありアクセスしやすい。 | 数が多いものの、その場所まで行く時間と手間がかかる。 |

| 口座引き落とし | 返済忘れを防げる。また、一度設定すれば返済のために出かける必要がない。 | 返済日に口座の残高が不足していると滞納になってしまう。 |

アコムで返済しないと催促される?誰かにバレる?

返済をせずに滞納をした場合は、取り立ての人が家に来るといったことはありませんが、以下のような督促が段階的に行われます。

- 家に督促状が送られる

- 催促の電話連絡が行われる

- 一括返済の請求が行われる

上記のような督促を無視し続けると、アコムの強制解約がなされたり、裁判所へ申し立てられて差し押さえされたりするリスクがあります。

滞納の期間が長引くほど家族や職場の人にバレる可能性も高くなるので、早めに返済の対応をするようにしましょう。

この記事のまとめ

この記事ではアコムのカードローンについて、さまざまな角度から総合的に解説してきました。

申込み方法はそれぞれ一長一短がありますが、今回「即日性」と「利便性」を軸に検証した結果、編集部としては「早さならインターネット」「便利さなら自動契約機」が最適という結論になりました。

「アコムの利用を検討している」「他のカードローンも気になるけど実際どうなんだろう」という人は、この記事を参考にしてアコムが自分に合っているかじっくり検討してください。

監修者

監修者

ファイナンシャルプランナー(CFP認定者)

金融機関勤務を経て1996年にFP資格を取得。家計の見直しや貯蓄、各種ローンなどを専門分野とし、各種相談業務やセミナー講師、執筆活動などを行う。著書に『宅建資格を取るまえに読む本(総合資格)』、『 これ1冊で安心! 介護保険のしくみ・使い方・お金のすべて(ナツメ社)』などがある。

【保有資格】

1級ファイナンシャル・プランニング技能士、 証券外務員Ⅱ種、 宅地建物取引士合格者、 福祉住環境コーディネーター2級、 整理収納アドバイザー1級