5万円借りたい時にまずやるべき方法は?審査なしや今すぐなど希望別に詳しく紹介

更新日:2024.05.03

当サイトではアフィリエイトプログラムを利用し、事業者(アコム様など)から委託を受け広告収益を得て運営しております。 なお、掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

5万円ほどのお金が必要になったら、即日融資ですぐにお金が借りられる消費者金融を検討しましょう。

おすすめは無利息期間がある消費者金融です。「次の給料日で返済できる」など期間内に返済できる人なら利息がかかりません。

5万円借りたい人におすすめの方法

- 今すぐ5万借りたい

- 低金利で5万円を借りたい

- 審査なしで5万円借りる

- 手軽にアプリでお金を借りる

目次

- 1今すぐ5万円借りたいなら即日融資の消費者金融のカードローンがおすすめ

- 1-1プロミスは原則在籍確認の電話が不要でカードレスでの借入も可能

- 1-2SMBCモビットは特定の口座利用でWEB完結なら電話連絡なし

- 1-3レイクは最長180日の無利息期間が魅力

- 1-4アイフルは[anken type=loan name=aiful data=loan_yushi]で融資が受けられる

- 1-5アコムは24時間電話相談を受け付けているため緊急時に役立つ

- 1-6三井住友カード カードローンは最短5分発行というスピード感が魅力

- 1-71万円ほど借りたいならアプリの利用がおすすめ

- 2銀行のカードローンで5万円を借りる方法もある

- 2-1三菱UFJ銀行カードローン「バンクイック」なら月々1,000円からの返済でもOK

- 2-2みずほ銀行なら銀行のキャッシュカードで借入できる

- 35万円の借入にはスマホアプリのキャッシングサービスも向いている

- 3-1LINEポケットマネーはLINEアプリから借入できる

- 3-2メルペイスマートマネーはメルカリでの利用に向いている

- 3-3専業主婦の場合は配偶者貸付制度の利用も検討しよう

- 3-4経済的に苦しい場合は公的融資制度も視野に

- 4審査なしで5万円借りる方法は3つ。無職や主婦でもお金を借りるられる?

- 4-1クレジットカードのキャッシング枠なら即日で借りられる

- 4-2バンドルカードなら借りた5万円は後払いで今月のピンチは凌げる

- 4-3質屋を利用してお金を借りる

- 55万円でも闇金や詐欺などの違法業者には要注意!

- 5-1闇金の違法な高金利で多重債務になる可能性も

- 65万円を借りたい人からよくある質問

今すぐ5万円借りたいなら即日融資の消費者金融のカードローンがおすすめ

今すぐに5万円が必要という場合は、即日融資も可能な消費者金融のカードローンがおすすめです。

初めての利用なら、30日間以上の無利息で借入できるサービスを提供している消費者金融もあります。

電話での在籍確認やローンカードなどの郵送物をなくせる消費者金融もあるので、家族や周囲にバレる可能性も低いでしょう。

なかには、原則電話での在籍確認なしのカードローンもあります。

大手消費者金融5社の特徴やメリットは以下のとおりです。

| 消費者金融 | 金利 | 融資時間(※1) | 無利息期間の有無(※2) | 電話連絡の有無 | 郵送物の回避※原則なし | カードレス可否 | 限度額 | ATM手数料(※3) |

|---|---|---|---|---|---|---|---|---|

|

|

年4.5%~17.8% | 最短3分 | 最大30日間 | 原則なし | ◯ | ◯ | 500万円 | 無料※三井住友銀行の提携ATM手数料のみ |

|

|

年3.0%~18.0% | 最短30分 | なし | WEB完結申込で原則なし | ◯ | ◯ | 800万円 | 無料 |

|

|

年4.5%~18.0% | 最短25分 (WEB申込)(※4) |

最大180日間 | 原則なし | ◯ | ◯ | 500万円 | 有料(※5) |

|

|

年3.0%~18.0% | 最短18分 | 最大30日間 | 原則なし | × | ◯ | 800万円 | 無料 |

|

|

年3.0%~18.0% | 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 | 最大30日間 | 原則なし(※4) | ◯ | ◯ | 800万円 | 無料 |

※2:申込方法や借入額など、会社により適用条件がある可能性があります。

※3:自社または提携ATMを利用した場合。ATMの機種によっては有料となる可能性があります。

※4:原則、電話で確認せず、書面や申告内容で確認。

※5:手数料はお取引金額により異なります。詳細はレイク公式HPをご覧ください。 カードローンは、主婦(主夫)だとしても、安定的な収入があればカードローン審査通過の可能性があります。

通過の可能性をアップさせるためには、借入希望額をあまり欲張らず、必要最低限の少額融資に留めておきましょう。

一方で、無職の方は残念ながらカードローンの審査を通過できません。

カードローンの申込には「安定した収入がある人」という条件があるためです。※4:21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込み可能。審査結果によってはWebでのご契約手続きが行えない場合あり。一部金融機関および、メンテナンス時間等を除きます。

プロミスは原則在籍確認の電話が不要でカードレスでの借入も可能

プロミスは原則として職場への電話がかかる在籍確認がありません。

消費者金融や銀行カードローンは、審査の過程で債務者の借入能力を判断するために、申請した職場で本当に働いているかを確認する目的で電話をかけます。

プロミスは、公式ホームページにも職場への連絡はないと明記しています。

出典:プロミス公式サイト「よくあるご質問」またカードレスでの利用もできるので、周りにバレにくいメリットもあります。最短3分での即日融資が可能なので、すぐにお金を借りたいという場合に助かるはず。

さらに契約後、特定の口座(三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行・PayPay銀行)を利用していれば、インターネット振り込みで24時間365日振込対応してもらえます。

プロミスは上限金利年17.8%&初回借入日翌日からの最大30日間無利息サービスが魅力

|

金利(実質年率)

※新規契約の方が対象

※新規契約の方が対象

|

実質融資時間

※新規契約時のご融資額上限は、本審査により決定となります。

※新規契約時のご融資額上限は、本審査により決定となります。

|

|---|---|

| 4.5%~17.8% | 最短3分 |

|

在籍確認の電話有無

原則電話による在籍確認なし

原則電話による在籍確認なし

|

|---|

| 原則なし |

申し込み条件

- 年齢18~74歳のご本人に安定した収入のある方

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| ◯ | ◯ | × | × |

※高校生は不可※申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須

※収入が年金のみの方は申し込み不可

他商品と比較したメリット/デメリット

メリット

- 大手消費者金融の中では上限金利が0.2%低い

- 契約完了後なら原則24時間最短10秒のスピード振込可能(24時間対応可能な金融機関口座を持っている場合)

- 新規契約の場合、最大1,000ポイントのVポイントプレゼント

デメリット

- 銀行系カードローンよりは金利が高め

- ATMでの利用に手数料がかかることも

- 専業主婦や無職だと申し込めない

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 4.5%~17.8% | |

|

無利息期間

初回出金の翌日から30日間

初回出金の翌日から30日間

|

借入限度額

ご利用限度額の範囲内なら、繰り返し借入可能

ご利用限度額の範囲内なら、繰り返し借入可能

|

| 最大30日間 | 1万〜500万円 |

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短3分 | |

| 在籍確認の電話有無 | |

| 原則なし※ | |

| 土日・祝日の審査対応 | Web完結 |

| ◯ | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

※原則、勤務先への確認は電話で実施はないが、審査の結果によって電話確認が必要となる場合あり

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| ◯ | |

| 返済期間・回数 | |

| 最終借入後原則最長6年9ヶ月 1〜80回 |

必要書類

- 運転免許証

- パスポート

- 健康保険証+1点(住民票の写しなど)

- マイナンバーカード

- 在留カード/特別永住者証明書 ※パスポート提出の場合

・2020年2月3日以前に申請し、発行されたもので、住所欄に現在お住まいの自宅住所が記載されているもの

※マイナンバーカード提出の場合

・通知カードは不可

・個人番号が記載されている本人確認書類を提出する場合は、個人番号が記載されている箇所をマスキングすること

収入証明書の提示

- 原則不要

※提出が必要なケース

- 借入額が50万円を超える

- 借入額と他社でのご利用残高の合計が100万円を超える

- 申込時の年齢が19歳以下

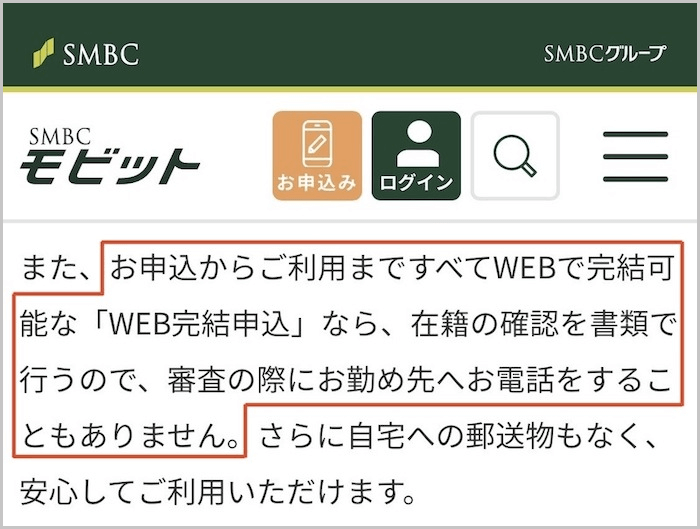

SMBCモビットは特定の口座利用でWEB完結なら電話連絡なし

SMBCモビットは、ゆうちょ銀行・三井住友銀行・三菱UFJ銀行・みずほ銀行の口座を持っていればWebで申込を完結します。

Web申込後なら優先的に電話連絡を行えるため、急ぎの場合でも早い対応が期待できるでしょう。

また、原則として勤務先への在籍確認の電話連絡は行っておらず、書類のみで済ませられる可能性がある点もメリットです。

その際、本人確認書類のほか収入証明書、勤務先を証明できる健康保険証などの提出が必要になります。

さらにSMBCモビットは、返済のたびにTポイントが貯まり、1ポイントを1円相当として返済に充てることも可能です。

普段からTポイントを集めている人にはうれしいポイントですね。

SMBCモビットはWeb完結申込なら電話・郵送物なしでバレにくい

|

金利(実質年率)

|

実質融資時間

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

|

|---|---|

| 3.0%~18.0% | 最短即日 |

|

在籍確認の電話有無

|

|---|

| 原則なし (Web申込) |

申し込み条件

- 年齢が満20歳~74歳の安定した定期収入のある方

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| ◯ | ◯ | × | × |

※主婦の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能です

※収入が年金のみの方はお申込いただけません。

他商品と比較したメリット/デメリット

メリット

- Web完結申込なら電話・郵送なしで利用可

- 三井住友銀行のATMなら手数料無料

- 10秒で簡易審査結果がわかる

デメリット

- 銀行系カードローンよりは金利が高め

- 他の消費者金融と比べて無利息期間がない

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 3.0%~18.0% | |

|

無利息期間

|

借入限度額

|

| なし | 1万〜800万円 |

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短即日 | |

| 在籍確認の電話有無 | |

| WEB完結申込なら原則なし | |

| 土日・祝日の審査対応 | Web完結 |

| ◯ | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

※「WEB完結」で契約した場合は、郵送物なし

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| 返済期間・回数 | |

| 最長60回(5年)。ただし、返済能力その他の事情にかんがみ、合理的な理由があるとSMBCモビットが認めた場合には、最長106回(8年10ヶ月) |

必要書類

- 運転免許証 ※変更事項がある方については、裏面コピーも必要

- パスポート ※2020年2月3日以前に申請し、発行されたもの

- 健康保険証

収入証明書の提示

- 提出が必要の場合あり

レイクは最長180日の無利息期間が魅力

レイクは初回の利用に限り、60日〜180日の無利息期間がもうけられています。

無利息期間の条件は下記のとおりです。

- Web完結の申込なら初回契約日の翌日から60日間

- 初回契約日の翌日から借入額のうち5万円まで180日間

参考:レイク公式サイト「選べる無利息」

金額に上限はあるものの、最大180日間も無料になるのは他社にはない強みです。

今すぐに5万円以下のお金が必要な人で、180日以内なら返せる目途がついているのであればレイクがおすすめといえるでしょう。

Webから申込をするケースの融資時間は最短25分と早いのも魅力です。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込み可能。※審査結果によってはWebでのご契約手続きが行えない場合あり。※一部金融機関および、メンテナンス時間等を除きます。ただし申込後の審査の際、原則として在籍確認の電話連絡を行っているため、職場の人にバレるのを避けたい人にとっては、デメリットと感じるかもしれません。

レイクは初回利用なら最大180日間利息0円(借入額5万円まで)

|

金利(実質年率)

貸付利率はご契約額およびご利用残高に応じて異なります。

貸付利率はご契約額およびご利用残高に応じて異なります。

|

実質融資時間

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。審査結果によってはWebでのご契約手続きが行えない場合があります。一部金融機関および、メンテナンス時間等を除きます。

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。審査結果によってはWebでのご契約手続きが行えない場合があります。一部金融機関および、メンテナンス時間等を除きます。

|

|---|---|

| 4.5%~18.0% | 最短25分(Web契約の場合) |

|

在籍確認の電話有無

審査の結果によりお電話での確認が必要となる場合があります。

審査の結果によりお電話での確認が必要となる場合があります。

|

|---|

| 原則なし |

申し込み条件

- 満20歳~70歳(国内居住の方、日本の永住権を取得されている方で、安定した収入のある方)

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| ◯ | ◯ | × | × |

他商品と比較したメリット/デメリット

メリット

- 条件はあるものの、他社より無利息期間が長い

- 21時までに契約完了すれば最短25分で融資可能

- カードレスで利用できる

デメリット

- 銀行系カードローンよりは金利が高め

- 専業主婦や無職だと申し込めない

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 4.5%~18.0% | |

|

無利息期間

契約日の翌日から適用。借入金のうち5万円までなら180日間金利0円

契約日の翌日から適用。借入金のうち5万円までなら180日間金利0円

|

借入限度額

|

| 最大60日間(Web申込限定)or180日間 | 1万円~500万円 |

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短25分(Web申込の場合) | |

| 在籍確認の電話有無 | |

| 原則なし ※審査の結果によりお電話での確認が必要となる場合があります。 |

|

| 土日・祝日の審査対応 | Web完結 |

| ◯ | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| ◯ | |

| 返済期間・回数 | |

| 最長5年・最大60回 |

必要書類

- 運転免許証 ※住所の記載が異なる場合は、住所確認書類も必要

- パスポート ※日本国政府発行の有効期限内のもの

- 健康保険証

- マイナンバーカード ※通知カードは不可

- 在留カード/特別永住者証明書

収入証明書の提示

- 原則不要

※提出が必要なケース

- 利用限度額の総額と他社の借入れ総額の合計が100万円を超える場合

- 利用限度額の総額が50万円を超える場合

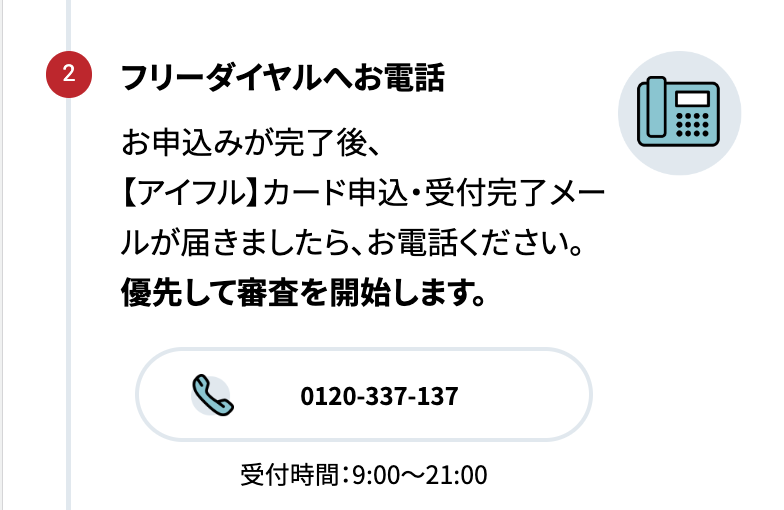

アイフルは最短18分で融資が受けられる

アイフルのWeb申込は、最短18分で融資が受けられる点が魅力です(※)。

※お申込の状況によってはご希望にそえない場合がございます先に説明したSMBCモビットと同様、申込後専用電話への連絡をすると優先的に審査を開始してくれます。

アイフル公式サイト「お急ぎのとき」

「今すぐお金が欲しい」という場合に素早く対応してもらえるのはうれしいポイントです。

また、アイフルの在籍確認は電話連絡も原則行っていないため、職場の人にバレる心配は少ないでしょう。

なお、はじめての利用であれば最大30日間利息が無料で利用できます。融資の早さと職場への在籍確認がないのがアイフルを利用するメリットです。

アイフルはWeb申込で原則在籍確認の電話なし&最短18分融資

|

金利(実質年率)

|

実質融資時間

WEB申込の場合

WEB申込の場合

|

|---|---|

| 3.0%~18.0% | 最短18分 |

|

在籍確認の電話有無

在籍確認が必要な場合でも、同意をいただかない限り実施はしない

在籍確認が必要な場合でも、同意をいただかない限り実施はしない

|

|---|

| 原則なし |

申し込み条件

- 満20歳以上69歳までの方

- 定期的な収入と返済能力を有する方

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| ◯ | ◯ | × | × |

※お取引期間中に満70歳になられた時点で新たなご融資は停止となりますのでご注意ください。

他商品と比較したメリット/デメリット

メリット

- WEB申込なら最短18分で借りられる

- 職場への電話連絡は原則なし・Web完結なら郵送物もないため周囲に気づかれにくい

- Webからの申込後、フリーダイヤルに電話すると優先して審査を受けられる

デメリット

- 銀行系カードローンよりは金利が高め

- 手数料無料のATMが少なめ

- 専業主婦や20歳未満は申し込めない

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 3.0%~18.0% | |

|

無利息期間

ご契約日の翌日から30日間が適用期間

ご契約日の翌日から30日間が適用期間

|

借入限度額

|

| 最大30日間 | 1万~800万 |

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短18分※ | |

| 在籍確認の電話有無 | |

| 原則なし | |

| 土日・祝日の審査対応 | Web完結 |

| ◯ | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

※WEB申込の場合

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| ◯ | |

| 返済期間・回数 | |

必要書類

- 運転免許証

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 個人番号カード(表のみ)

収入証明書の提示

- 原則なし

※提出が必要なケース

- 利用限度額の総額と他社の借入れ総額の合計が100万円を超える場合

- 利用限度額の総額が50万円を超える場合

アコムは24時間電話相談を受け付けているため緊急時に役立つ

アコムでは、フリーコール(0120-07-1000)で24時間の電話相談を受け付けているため、時間にかかわらずサポートが受けられるのが魅力です。

そのため「Webでの申込は不安…確認しながら手続きを進めたい」という人に向いているといえるでしょう。

ただし審査は9:00〜21:00の時間帯しか受け付けていないため、急ぎの場合は日中に申込を行いましょう。

アコムをはじめて利用する人は、最大30日間利息無料で利用できます。

アコムは大手の中でも利用者多数!Webで24時間申込・借入が可能

|

金利(実質年率)

|

実質融資時間

インターネットで申し込みした場合

インターネットで申し込みした場合

|

|---|---|

| 3.0%〜18.0% | 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 |

|

在籍確認の電話有無

※もし実施が必要となる場合でも、同意を得ずに実施することはない

※もし実施が必要となる場合でも、同意を得ずに実施することはない

|

|---|

| 原則なし※原則、電話で確認せず、書面や申告内容で確認 |

申し込み条件

- 20歳以上の安定した収入と返済能力を有する方

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| ◯ | ◯ | × | × |

他商品と比較したメリット/デメリット

メリット

- インターネット申込なら最短20分で借入可能※お申込時間や審査によりご希望に添えない場合がございます。

- 勤務先への電話確認が原則なし※原則、電話で確認せず、書面や申告内容で確認

- 三菱UFJ系列の安心感

- 最短3秒の簡易診断サービスで借り入れの可能性を審査できる

デメリット

- 銀行系カードローンよりは金利が高め

- アコム以外のATMは手数料がかかる

- 口座振替返済だと返済日を選べない

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 3.0%〜18.0% | |

|

無利息期間

契約日の翌日から30日間は金利0円

契約日の翌日から30日間は金利0円

|

借入限度額

|

| 最大30日間 | 1万~800万 |

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 | |

| 在籍確認の電話有無 | |

| 原則なし※ | |

| 土日・祝日の審査対応 | Web完結 |

| ◯ | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

※原則、電話で確認せず、書面や申告内容で確認。もし実施が必要となる場合でも、同意を得ずに実施することはない

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| ◯ | |

| 返済期間・回数 | |

| 最終借入日から最長9年7ヶ月・1回~100回 |

必要書類

- 運転免許証 (表・裏)

- パスポート (写真・住所記載部分)

- 保険証(表・裏)

- マイナンバーカード(表面のみ)

収入証明書の提示

- 原則なし

※提出が必要なケース

- 利用限度額の総額と他社の借入れ総額の合計が100万円を超える場合

- 利用限度額の総額が50万円を超える場合

三井住友カード カードローンは最短5分発行というスピード感が魅力

「三井住友カード カードローン」は三井住友カードが提供しているカードローン。最短5分で発行・融資が受けられるスピーディーなサービスが魅力です。

その場合50万円未満という条件はありますが、5万円借りたいという人であれば問題なくクリアできます。

さらに、誰もが知る三井住友というブランドは安心して利用する上で大きなポイントになるはず。 スピード感とブランド力を両立できる心強いカードローンといえるでしょう。

消費者金融に抵抗があるという人は有力な選択肢になるはずです。

三井住友カード カードローンは借入希望額が50万円未満なら最短5分で借入可能

|

金利(実質年率)

|

実質融資時間

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円での申込みの場合。受付時間は9:00〜19:30

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円での申込みの場合。受付時間は9:00〜19:30

|

|---|---|

| 1.5%~15.0% | 最短5分 |

|

在籍確認の電話有無

|

|---|

| 原則あり |

申し込み条件

- 満20歳以上~69歳以下で安定収入のある方(学生は除く)

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| × | ◯ | × | × |

※すでに「三井住友カード カードローン(振込専用)」をお持ちの方は、お申し込みいただけません。

他商品と比較したメリット/デメリット

メリット

- 審査から融資まで、最短5分で完了できる可能性がある

- 最大3ヶ月の無利息期間がある(※)

- 消費者金融に比べて上限金利が3%低い

- 申込から借入までWEB完結

デメリット

- 原則、在籍確認の電話連絡が行われる

- スマホATMに対応していないため、カードを発行しない場合は振込融資専用となる

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 1.5%~15.0% | |

|

無利息期間

2023年1月以降にご入会いただき、お借り入れいただいた方が本プランの対象になります。

2023年1月以降にご入会いただき、お借り入れいただいた方が本プランの対象になります。

|

借入限度額

|

| 最大3ヶ月間(※) | 10万円〜900万円 |

※詳細はリンク先の公式ページをご確認ください

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短5分 | |

| 在籍確認の電話有無 | |

| 原則あり | |

| 土日・祝日の審査対応 | Web完結 |

| × | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

お申し込み時間帯や審査の状況により、発行までにお時間がかかる場合があります。

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| 返済期間・回数 | |

| ・最長15年1ヵ月・181回(ご利用枠900万円、実質年率1.5%、毎月ご返済額5万円、900万円をご利用の場合) |

必要書類

- 運転免許証または運転経歴証明書

- 金融機関の通帳やキャッシュカード(お支払いにご指定いただく金融機関の口座番号を確認できるもの)

- 年収証明書類 ※申し込み内容によっては提出不要な場合もあり

収入証明書の提示

- 必要な場合あり

※提出が必要なケース

- ご希望の利用枠と他社からの借入額との合計額が100万円を超える場合

- ご希望の利用枠が50万円を超える場合

1万円ほど借りたいならアプリの利用がおすすめ

もし「5万円が理想だけど、1万円ほど借入できればOK」という人は、カードローンではなくアプリで少額借りられるサービスも有力な選択肢になります。●dスマホローン

ドコモを利用している人はdスマホローンを検討しましょう。

1000円から借りられるので、1万円程度の借入にはぴったりのサービスですね。

アプリひとつで申込から返済まですべて完結するフットワークの軽さも魅力です。

ドコモを利用していなくても利用可能ですが、ドコモユーザーなら金利の優遇があるのもうれしいポイントです。

●au PAYスマートローン

au PAYスマートローンもスマホですべてが完結するローンサービスです。

1万円から借りられるので、「ちょっとだけお金が欲しい」という時に便利ですね。

借りたお金はau PAY残高にチャージされる仕組みです。

Pontaポイントがもらえるキャンペーンも開催しているので、公式サイトで確認のうえ申し込みましょう。

…続きを読む

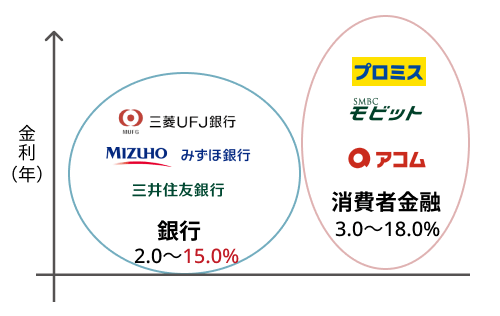

銀行のカードローンで5万円を借りる方法もある

上記で紹介した消費者金融やクレジットカードでのキャッシングに抵抗がある場合には、大手の銀行が提供しているカードローンを検討しましょう。

銀行のカードローンは、消費者金融カードローンに比べると金利が低く設定されている点が魅力です。

ただし消費者金融に比べ審査に時間がかかるため、即日の借入は難しいというデメリットは忘れてはいけません。また貸付限度額を最低でも10万円に設定している銀行がほとんどなので、5万円ほどを借りたい人は借りすぎになってしまうので注意したいところです。

…続きを読む

それでも「消費者金融より銀行との取引の方が安心」と感じるのであれば、銀行カードローンを利用しましょう。

ここでは、メガバンク3行が提供するカードローンを紹介します。

三菱UFJ銀行カードローン「バンクイック」なら月々1,000円からの返済でもOK

三菱UFJ銀行カードローン「バンクイック」は、借入額にもよりますが返済額を月々1,000円から設定できます。

そのため、無理のない返済計画を立てられるのがメリットといえるでしょう。なお、三菱UFJ銀行ATM・提携コンビニATMを利用すれば、借入・返済の手数料もかかりません。

借入金額が少額な場合、上限金利が適用されることがほとんどですが、バンクイックの上限金利は年14.6%です。消費者金融の最大金利は年18.0%であることが多いので、それに比べると金利を抑えられます。

ただし、返済期間が長期化するとそれだけ金利がかかり、返済総額が増える可能性もある点には注意しましょう。

三菱UFJ銀行 カードローン

| 実質年率 | 年1.8%~年14.6% |

|---|---|

| 利用限度額 | 500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌営業日 |

特長

- メガバンクの1つ「三菱UFJ銀行」が提供するカードローン

- 24時間Web(パソコン・スマートフォン・アプリ)から申込可能

- すでに口座をお持ちの人は申込時入力項目が少なく便利

みずほ銀行なら銀行のキャッシュカードで借入できる

みずほ銀行カードローンは、みずほ銀行の口座利用者であればすでに保有しているキャッシュカードでそのままカードローンの借入ができます。

借入上限金利は14.0%と3メガバンクの中で一番低く、さらにみずほ銀行住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%となるため、みずほ銀行利用者にとっては特にメリットが大きいといえます。

ただし、みずほ銀行に限らず銀行カードローンは審査に最低でも1営業日かかります。即日での融資はできませんので、その点は注意しましょう。

みずほ銀行なら今持っているキャッシュカードでカードローンを兼用可能

|

金利(実質年率)

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

|

実質融資時間

|

|---|---|

| 2.0%~14.0% | 最短当日 |

|

在籍確認の電話有無

|

|---|

| 原則あり |

申し込み条件

- 契約時、満20歳以上満66歳未満の方

- 安定かつ継続した収入の見込める方

- 保証会社の保証を受けられる方

| 学生 | フリーター パート |

専業主婦 | 未成年 (18歳未満) |

|---|---|---|---|

| ◯ | ◯ | × | × |

他商品と比較したメリット/デメリット

メリット

- キャッシュカードと兼用してカードローンを利用できる

- 来店や郵送不要でWebで申し込める

- みずほ銀行で住宅ローンを契約していたら金利が年1.5%~13.5%

- みずほダイレクトのアプリで借入〜返済まで実施可能

デメリット

- みずほ銀行の口座がないと利用できない

サービス詳細

金利と借入限度額に関する詳細

| 金利(実質年率) | |

|---|---|

| 2.0%~14.0% | |

|

無利息期間

|

借入限度額

|

| なし | 10万~800万円 |

審査〜契約に関する詳細

| 融資時間 | |

|---|---|

| 最短当日 | |

| 在籍確認の電話有無 | |

| 原則あり | |

| 土日・祝日の審査対応 | Web完結 |

| × | ◯ |

| 郵送物なし | 担保・連帯保証人不要 |

| ◯ | ◯ |

※Web申し込みなら郵送物なし

返済に関する詳細

| Web・スマホ返済 | |

|---|---|

| ◯ | |

| 返済期間・回数 | |

必要書類

- 運転免許証

- パスポート

- 健康保険証

- 在留カード/特別永住者証明書

収入証明書の提示

-

原則不要

※提出が必要なケース

- 利用限度額の総額と他社の借入れ総額の合計が100万円を超える場合

- 利用限度額の総額が50万円を超える場合

5万円の借入にはスマホアプリのキャッシングサービスも向いている

ここまで説明してきた消費者金融カードローンや銀行カードローンのほかにも、お金借りるアプリの「LINE」や「メルカリ」と提携した手軽なキャッシングサービスも存在します。5万円ほどを借りるには便利なサービスです。

スマホで借入可能な3つのアプリを紹介しましょう。

LINEポケットマネーはLINEアプリから借入できる

LINEポケットマネーは、LINE Payにチャージされる貸付サービスです。

身近なSNSであるLINEアプリから借入可能で、金利は消費者金融と同程度の年3.0%〜18.0%で、最大300万円まで借入できます。

LINEポケットマネーの最大の特徴は、スコアリングサービス「LINE Score」で算出されたスコアにもとづいて、ユーザーごとに金利と利用可能額が決定される点です。

LINE Scoreは、基本的な属性やライフスタイルに関する質問と、LINEが提供するサービスの利用状況が影響します。

そのため、LINEユーザーで信用力が高いと評価されれば、他の消費者金融と比べると低い金利で借入できる可能性があるでしょう。

なお、現金化したい場合には、全国にあるセブン銀行ATMで簡単に引き出すことができ便利です。

メルペイスマートマネーはメルカリでの利用に向いている

出典:メルペイ公式サイト「メルカリアプリでかんたんスマホ決済「メルペイ」」

出典:メルペイ公式サイト「メルカリアプリでかんたんスマホ決済「メルペイ」」

メルカリなどでの買い物であれば、「メルペイスマートマネー」で借入を行うことで、そのまま「メルペイ」にチャージされるため便利です。

利用には審査が必要で、審査結果がわかるまでに申込から通常1~2日かかります。

メルカリの利用実績等を元に金利・利用限度額が決まる特徴があるので、普段からメルカリを利用している人には有利に働くでしょう。

借入上限は20万円で、現金化するにはメルペイの残高を銀行口座に振り込む申請が必要です。

審査なしで5万円借りる方法は3つ。無職や主婦でもお金を借りるられる?

「5万円借りたい」という人にとって、以下の4点は重視したいポイントのはず。- できるだけ即日で借入できること

- 審査がないこと

- 多くの人が利用していて安心できる借入先であること

- 近くにあるお店やサービスであること

クレジットカードのキャッシング枠なら即日で借りられる

クレジットカードを所持している場合は、キャッシング枠が設定されていれば即日で借入可能です。

キャッシング枠は、自分のクレジットカードのマイページや紙の利用明細などで確認ができます。

一例として、PayPayカード(旧ヤフーカード)の管理画面を紹介します。

このケースでは、30万円のキャッシング枠が用意されているので、30万円の範囲内であればいつでも借入が可能です。

出典:PayPayカード公式アプリ

出典:PayPayカード公式アプリ

参考:PayPayカード「キャッシングサービスとは」

クレジットカードのキャッシング枠を利用するときの注意点

キャッシング利用の注意点として、金利がカードローンと同程度であり、消費者金融カードローンの借入と実質的には変わりません。

おもなクレジットカードのキャッシング金利例

| 三井住友カード | 楽天カード | エポスカード |

|---|---|---|

| 年15.0〜18.0% | 年18.0% | 年18.0% |

出典:三井住友カード公式サイト「キャッシングリボ(お借り入れ)」

出典:楽天カード公式サイト「キャッシング」

出典:エポス公式サイト「エポスのキャッシングなら安心!」

消費者金融では、融資枠が大きくなるほど金利は下がりますので、融資額やカードローンの種類によっては、クレジットカードのキャッシングの方が高くなる可能性があります。

また、クレジットカードの契約時にキャッシング枠を設定していなければ、改めて審査が必要になります。この場合は、即日では利用できないことがほとんどでしょう。

なおクレジットカードのキャッシングで延滞すると、信用情報に傷がついてしまします。そうなると新たな借入ができなくなったり、クレジットカードの審査に通らなくなったりするので注意しましょう。

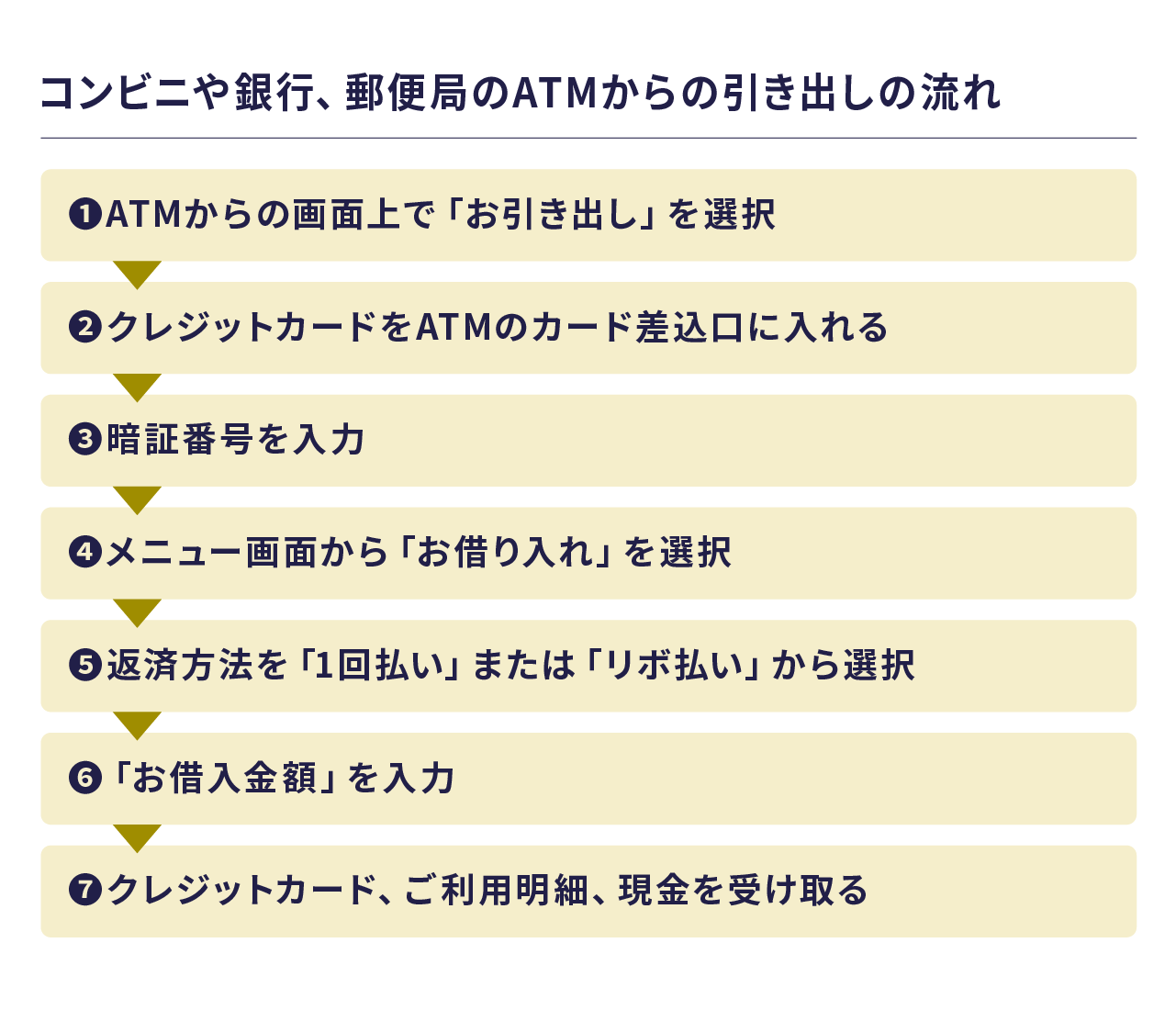

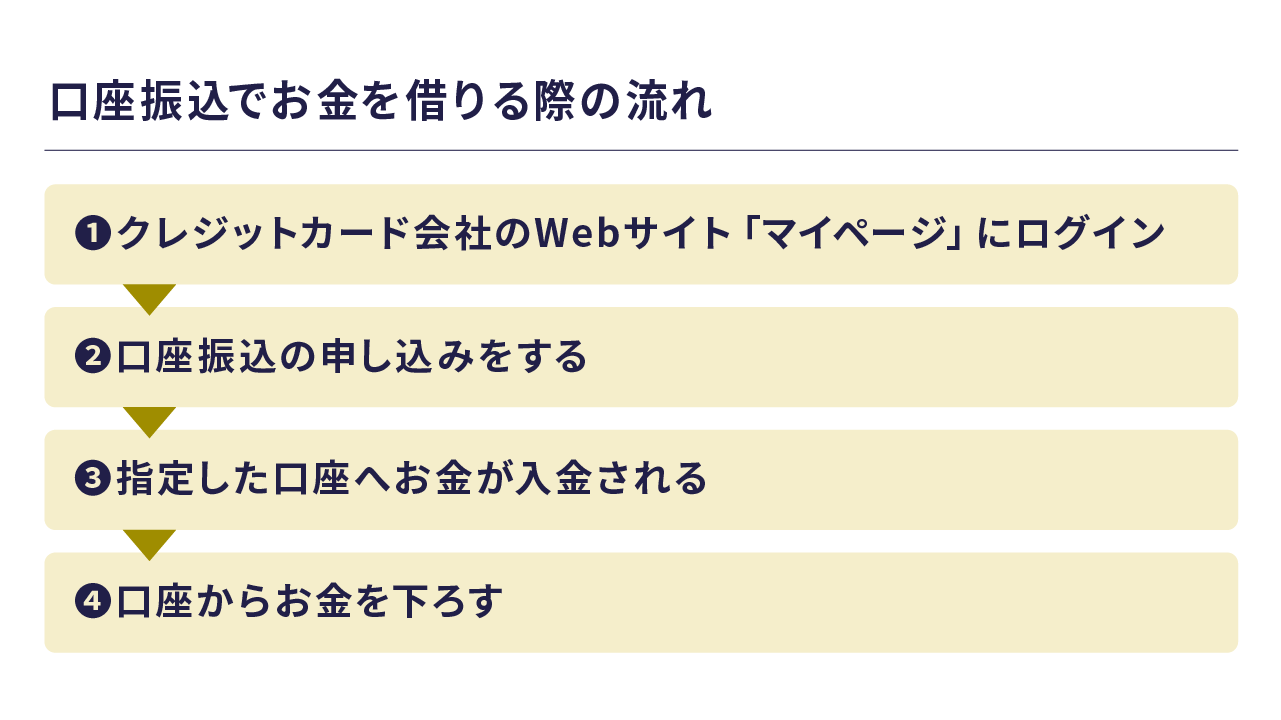

クレジットカードのキャッシング枠を利用するときの流れ

キャッシング枠を利用してお金を借り入れる方法は、「コンビニや銀行、郵便局のATMからの引き出し」と「口座振込」の2通りです。

それぞれの利用方法をみていきましょう。

バンドルカードなら借りた5万円は後払いで今月のピンチは凌げる

出典:バンドルカード公式サイト

出典:バンドルカード公式サイト

Visaが提供しているプリペイドカードサービス「バンドルカード」は、利用にあたって審査や年齢制限がなく、スマホですぐにカード発行が可能です。

「ポチっとチャージ」という機能で使いたい分をチャージし、その金額は翌月までに後払いにすることができます。

ただし、ショッピングに使えるのはVisa加盟店に限られるので、現金が必要という人には向いていません。

また、金利はかからないものの手数料がかかる点はデメリットです。5万円を借りるのであれば1,830円の手数料がかかるので注意が必要です。

申込み金額手数料

| 3,000円〜10,000円 | 510円 |

|---|---|

| 11,000円〜20,000円 | 815円 |

| 21,000円~30,000円 | 1,170円 |

| 31,000円~40,000円 | 1,525円 |

| 41,000円~50,000円 | 1,830円 |

引用元:ポチっとチャージの申込み可能額について – バンドルカード サポート (vandle.jp)

万が一、滞納してしまった場合は年14%の遅延損害金が発生するので注意しましょう。

質屋を利用してお金を借りる

ブランド品や高級時計を所有している場合は、質屋に預けるとお金を借りることができます。

質屋では、個人に対する審査は一切ないのが特徴です。たとえば、無職で消費者金融の審査に通らないような人でも、持ち込む商品の価値が高ければ借入可能です。

預けた商品は、期日までのお金を返せば自分の元に戻せます。しかし、期日までに返済できない場合には「質流れ」となり所有権が質屋に移ってしまうので、大切なものを預ける際には注意しましょう。

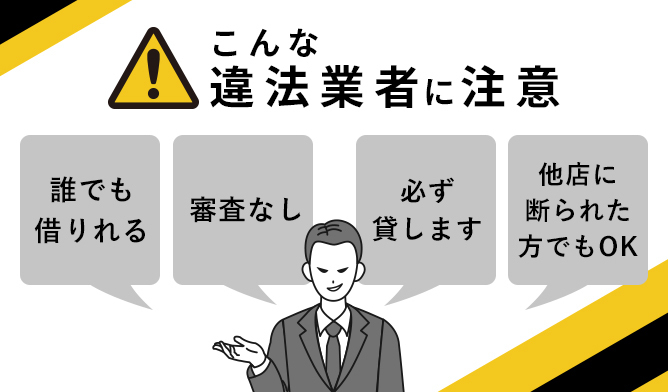

5万円でも闇金や詐欺などの違法業者には要注意!

「審査なしで融資可能」「無職でも借入できる」といった売り文句で勧誘している金融業者を見たら、それは闇金である可能性が高いです。

闇金にかかわるとトラブルに巻き込まれるリスクがありますので、いくらお金に困っていても、「甘い言葉にまどわされない」「利用しない」ことが大事です。

ここでは闇金を利用するリスクについて紹介します。

闇金の違法な高金利で多重債務になる可能性も

闇金は、下記の図のように、どこからも借入できない人をターゲットに「審査なし」「絶対借りられる」などと言って利用を勧めてきます。

しかし、多くは利息制限法で定められた以上の高金利での貸し付けを行っているため、絶対に近づかないようにしましょう。

近年、若い世代を中心に広がっているSNS上の個人間融資も闇金であることがほとんどなので注意してください。

闇金では高金利で借り入れ、それを返済するために他の闇金で借金をする…といった流れで多重債務に陥ることが多いです。

返済できないと脅されたり、返済するために犯罪に加担させられたりとトラブルに巻き込まれます。

絶対に利用しないようにするべきですし、もし闇金でトラブルがあれば消費者生活センター・法テラス・警察などへすぐに相談してください。

5万円を借りたい人からよくある質問

-

A

消費者金融や銀行などから、キャッシングやカードローンなどのサービスを利用して5万円を借りることができます。それぞれの金融機関やサービスによって手続きや審査基準が異なるため、まずは自分に合った条件のサービスを選択しましょう。

-

A

一般的に金融機関は融資前に審査を行っており、審査に通過しなければ融資を受けられません。ただし、キャッシングカードなどの一部のサービスでは、事前審査なしで5万円以下の借入を行うことができる場合があります。

-

A

無職や専業主婦の場合、定期的な収入がないため一般的には融資を受けることが難しいでしょう。しかし保証人や担保を提供することで、無収入でも融資を受けることができる場合があります。ただ、保証人や担保を提供することはリスクが高く、注意が必要です。

-

A

1つ目は返済を計画通りに行い、借入実績を積み上げて信頼度を高めること。2つ目は収入を増やして返済能力を上げること。アルバイトや副業などで収入を増やす方法もあるでしょう。3つ目に、別の金融機関からの借入を行うことで信頼度を上げることです。

-

A

消費者金融の一般的な上限金利である18.0%の場合、1ヶ月で返済した場合は739円、3ヶ月で返済した場合は1,481円となります。

参考:アイフル「ご返済シミュレーション」 -

A

返済期間は借入先や借入方法によって異なります。一般的には、数日から1ヶ月程度の短期間での返済が主流ですが、返済期間の長いローンも選択することができます。

-

A

5万円ほどの借入であれば可能な場合があります。ただし借入の総額や返済能力、信用情報などによって変わるため、「借りられる」と断言はできません。

この記事のまとめ

すぐに5万円を借りたい人は、即日融資可能な消費者金融からの借入がおすすめです。

職場への在籍確認を行わないケースも多く、誰にもバレずにお金を借りることができます。収入が少ないアルバイトやパートであっても、収入が安定していれば借入できる可能性はあります。

ただし、専業主婦や無職の人は、通常の借入が難しいので公的制度などを利用しましょう。

そのほかお金を工面する方法としては、即日払いの仕事をする、不用品を売る、質屋でお金を借りるという方法があるので、ぜひ自分にできる方法がないかを確認してみてくださいね。

プロミス

プロミス

監修者

監修者