PayPay銀行カードローンでお金を借りるには?審査や在籍確認などを他社と比較

更新日:2024.04.26

当サイトではアフィリエイトプログラムを利用し、事業者(アコム様など)から委託を受け広告収益を得て運営しております。 なお、掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

PayPay銀行ではお金を借りることができるカードローンも取り扱っています。

PayPayアプリからの申し込みも可能で、最短翌日に審査結果を知ることも可能です。

この記事では、PayPay銀行カードローンの特徴やメリット・デメリット、審査や借入の流れなどを元銀行員のファイナンシャルプランナーが詳しく解説します。

PayPay銀行と大手消費者金融・都市銀行の比較表

| 金融機関 | 金利 | 融資時間 | 在籍確認の電話連絡 |

|---|---|---|---|

| PayPay銀行 | 年1.59%~18.00% | 最短翌営業日 | 原則あり |

| プロミス | 4.5%~17.8% | 最短3分 | 原則あり |

| アイフル | 3.0%~18.0% | 最短18分 | 原則なし(※1) |

| アコム | 3.0%~18.0% | 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 | 原則なし(※2) |

| 三菱UFJ銀行 | 年1.8%~年14.6% | 最短翌営業日 | 原則あり |

※1:審査内容によっては電話する可能性あり※2:書面や申告内容で確認します。審査内容によっては電話する可能性あり

この記事を読んでわかること

- PayPayアプリからの申し込みも可能

- 仮審査は最短60分で終了。最短翌営業日で借り入れが可能

- 借り入れ方法はアプリ・ホームページ・ATMの3種類がある

- 審査では電話での在籍確認がある

- キャッシュバックや無利息特約など特典が多い

目次

他社と比較してわかったPayPay銀行カードローンのメリット・デメリット

まず、PayPay銀行カードローンと他社のカードローンを比較してみましょう。

PayPay銀行カードローンは特典やキャンペーンが魅力

PayPay銀行カードローンと銀行(メガバンク・地銀)や消費者金融(大手・中小)のカードローンの特徴を下の表にまとめてみました。

|

銀行名 |

|||||

|---|---|---|---|---|---|

| 利用限度額 | 最高1,000万円 | 最高500万円 | 最高1,000万円 | 最高800万円 | 最高300万円 |

| 適用金利 | 年1.59%~18.00% | 年1.80%~年14.60% | 年1.50%~14.60% | 年3.00%~18.00% | 年4.80%~18.00% |

| 申込条件 | 満20歳以上70歳未満 | 満20歳以上65歳未満 | 満20歳以上69歳以下 | 20歳以上 | 20歳以上 |

| 専業主婦の借り入れ | |||||

| 即日融資 | |||||

| 特徴 | キャッシュカードで借り入れ可能 | 適用金利の上限が低め | 居住地や職場で利用できる人が制限される | 申し込みから最短30分で融資可能 | 平日14時までの申し込みで即日振り込み |

|

公式HP |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

PayPay銀行カードローンの代表的なメリットデメリットをみていきましょう。

メリット1 現金がもらえるなど常設の特典・キャンペーンがある

PayPay銀行カードローンには、現金がもらえるなどの常設の特典・キャンペーンがあるのもメリットです。

- PayPay銀行カードローンを契約すると、もれなく1,500円がもらえる

- PayPay銀行カードローンの契約後に借り入れすると、最大10,000円がもらえる

※2022年4月30日現在のデータ

PayPay銀行カードローンの契約をするだけで利用しなくても1,500円がもらえます。

すぐにカードローンを利用する予定がなくても、将来的に資金が必要なときに備えて契約だけしておくのも一つの考えといえます。

また、契約翌月末までの借入金額に応じて500円~10,000円の金額がプレゼントされる特典もあります。PayPay銀行カードローンの契約をした後すぐに利用する人は、すぐにこの特典を受けられます。

メリット2 無利息特約がある

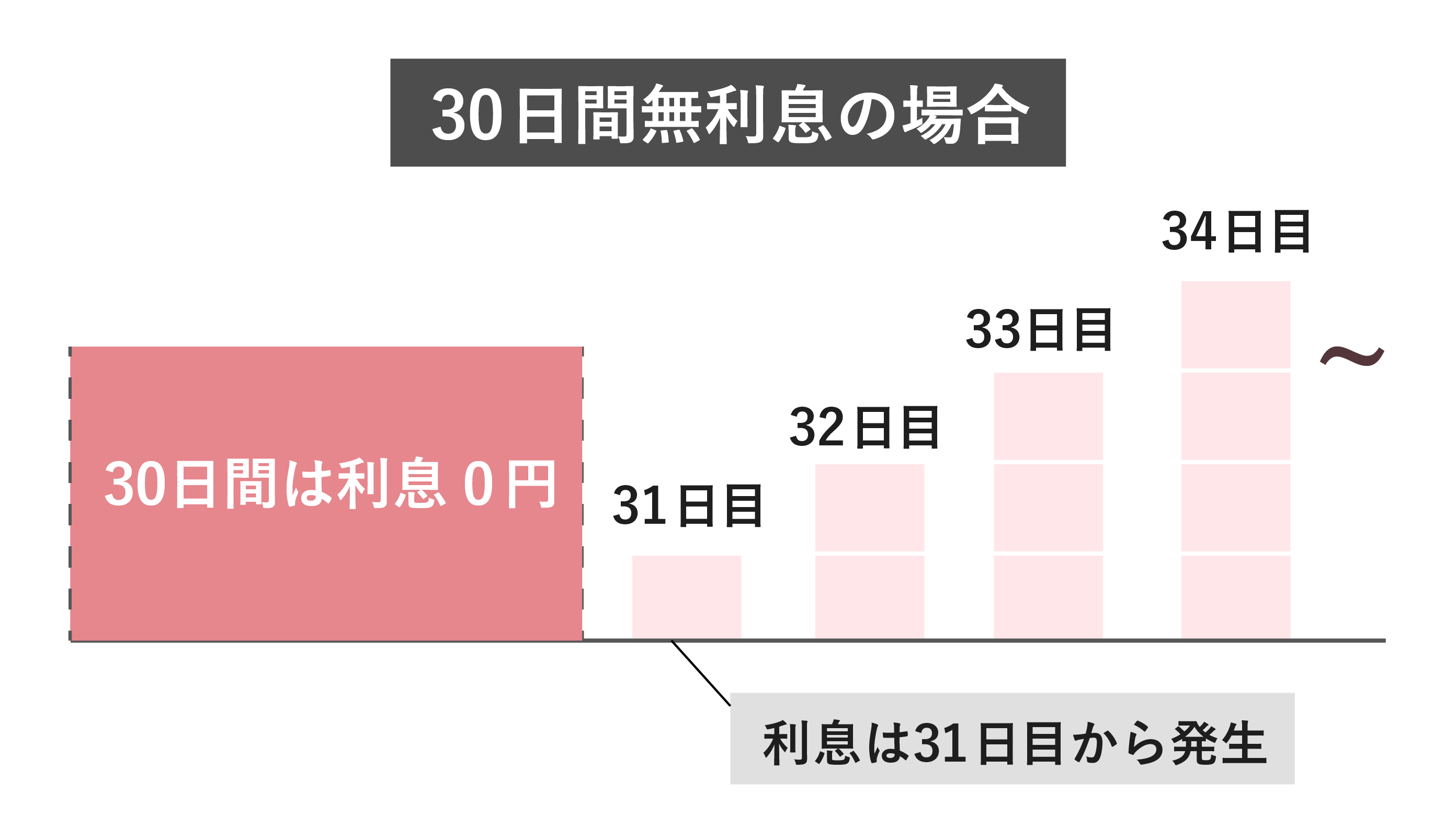

PayPay銀行カードローンには、初回借入日から30日間は利息が0円となる特約があります。

例えば利用限度額が200万円の場合、50万円を借りた後に追加で100万円を借りて、初回借入日から30日以内に完済できれば利息はかからないというわけです。

他社のカードローンの場合、「契約日から〇日以内なら無利息」という条件もありますが、PayPay銀行は初めてカードローンを利用した日から30日間無利息で利用できます。

契約だけしてすぐに利用しない人もいると思いますが、契約をしてから数年が経っていたとしても、お金が必要なときにPayPay銀行カードローンの無利息特約を活用できるのはメリットといえるでしょう。

メリット3 専業主婦・アルバイト・年金受給者も申し込み可能

PayPay銀行カードローンを利用するメリットの一つに、専業主婦やアルバイト、年金受給者も申し込みが可能な点が挙げられます。

そもそも専業主婦の場合、カードローンの申し込みや利用が限られています。

消費者金融の場合は、「貸金業法」に基づき運営する必要があり、総量規制の範囲でしか借り入れができません。

総量規制では、年収の3分の1までしか借り入れができないことになっています。総量規制においては申込者本人の収入があることが前提なので、そもそも収入がない専業主婦は消費者金融で借り入れができないのです。

PayPay銀行カードローンの場合、申込者本人に収入がなくても配偶者に収入があれば借り入れできると、PayPay銀行のWebサイトにも明記されています。

メリット4 ローンカードが発行されないので家族にバレにくい

カードローンを利用する際に、家族にバレないカードローンを使いたいとの思いから郵送物の有無が気になる人も多いでしょう。

PayPay銀行カードローンは、キャッシュカードで利用でき、ローンカードは発行されません。もし家族にPayPay銀行からの郵送物が見られても怪しまれる可能性はひくいといえます。

メリット5 毎月の返済日を自分で決められる

他社のカードローンの中には、「毎月5日」「毎月15日」といったように決められた返済日にしか返済できないケースがあります。

しかし、PayPay銀行カードローンの場合は、自分にとって都合の良い日を毎月の返済日として選べるのもメリットといえます。

なお、アプリを利用すればプッシュ通知で返済日のお知らせを送るので、忘れることなく返済できるでしょう。

元銀行員のミニコラム

カードローンは一度利用限度額を設定すると自由に借り入れができてしまいます。

強い意思を持って計画的に返済しないと、借金を減らすのは至難の業です。

例えば、給料日の次の日を返済日にすれば、生活費と混ざらないので、「返済資金を使ってしまった…」と悔やむ事態を防げます。

給料から毎月の返済額を差し引いた金額で生活できるよう、計画的に借金を減らしていきましょう。

デメリット1 金利の上限が銀行カードローンのわりに高い

PayPay銀行カードローンのデメリットは、100万円未満の金利が年18.00%と他の銀行カードローンと比較して高いことです。

上記の表のとおり、三菱UFJ銀行と横浜銀行の金利の上限は年14.60%です。金利の上限が18.00%だと、消費者金融のカードローンの金利と変わらないことになります。

カードローンにおいて、収入が少なく安定していないと、少額の利用限度額しか設定されません。

少額の借り入れを希望するなら、他の低金利なカードローンを選んだ方がよいでしょう。

デメリット2 即日融資はできない

PayPay銀行カードローンの場合、即日での融資はできません。最短でも翌日融資になります。

PayPay銀行に限らず、銀行は審査で申込者が反社会的勢力とのつながりがあるかどうかを確認するために、警察庁のデータベースに照会する必要があるのです。

また銀行は、債務者救済の観点から、債務者への貸しすぎを防ぐために返済能力を厳しく審査します。そのため、銀行カードローンの審査には最短1営業日~数日かかるのです。

そんななかでも、PayPay銀行カードローンの仮審査は最短60分で結果が出て、本審査に通れば翌日には借り入れができます。銀行カードローンのなかでは、PayPay銀行カードローンの融資までの時間は早いといえます。

どうしても当日お金が必要な人は、銀行カードローンではなく、即日融資が可能な消費者金融を利用しましょう。

デメリット3 PayPay銀行口座を開設する必要がある

PayPay銀行カードローンの申し込み・利用をするためには、PayPay銀行の普通預金口座を開設する必要があります。

例えば、三菱UFJ銀行カードローン「バンクイック」の場合は、三菱UFJ銀行の普通預金口座を開設しなくても利用できます。

預金口座が増えるとお金の管理が大変になる可能性があります。他の銀行の預金口座を複数保有しており、これ以上預金口座を増やしたくない人にとってはデメリットといえるでしょう。

PayPay銀行カードローンとは?特徴・基本情報を紹介

PayPay銀行とは、2021年4月にZホールディングスの金融事業のブランド名が「PayPay」に統一されたことにより、ジャパンネット銀行から商号変更された銀行です。

PayPay銀行は旧ジャパンネット銀行時代からインターネット銀行として20年以上もの実績があるので、信頼できる銀行といえるでしょう。

2022年のオリコン調査では「満足度の高い銀行カードローン」のランキングで2位になるなど、その勢いは止まりません。

ここでは、PayPay銀行カードローンの特徴や基本情報について紹介します。

PayPay銀行カードローンは主婦・アルバイト・年金受給者でも申し込みが可能

PayPay銀行カードローンの商品概要は下記のとおりです。

| 融資限度額 | 1,000万円 |

|---|---|

| 金利 | 年1.59%~18.0% |

| 申し込みができる人 | ・申し込み時の年齢が20歳以上70歳未満の人 ・仕事をしていて、安定した収入のある人 ・PayPay銀行に普通預金口座を持っている人 ・SMBCコンシューマーファイナンス株式会社の保証を受けられる人 |

| 借入資金の使途 | 自由(※事業性資金は除く) |

| 担保・保証人 | 不要 |

PayPay銀行のカードローンの申し込みができるのは、仕事をしていて安定した収入がある人となっています。

ただし配偶者に安定した収入があれば、主婦や収入が低めになりがちなアルバイトの人でもカードローンの申し込みが可能です。

また、仕事をしていない年金受給者も安定した収入があるとみなされ、申し込みができます。

PayPay銀行カードローンへ申し込みができる年齢は20歳以上70歳未満です。

ただし、実際にPayPay銀行カードローンで借り入れができる年齢は73歳になる誕生月の翌月1日までとなっています。

PayPay銀行カードローンの適用金利は、契約時に設定する利用限度額により決まります。

| 利用限度額 | 適用金利(%) |

|---|---|

| 100万円未満 | 18.0% |

| 100万円以上150万円未満 | 15.0% |

| 150万円以上200万円未満 | 12.0% |

| 200万円以上250万円未満 | 10.0% |

| 250万円以上300万円未満 | 8.0% |

| 300万円以上400万円未満 | 6.5% |

| 400万円以上500万円未満 | 6.0% |

| 500万円以上600万円未満 | 5.5% |

| 600万円以上700万円未満 | 5.0% |

| 700万円以上800万円未満 | 4.0% |

| 800万円以上900万円未満 | 3.5% |

| 900万円以上1,000万円未満 | 3.0% |

| 1,000万円 | 1.59% |

※2022年4月30日現在の数値

カードローンは利用限度額の範囲ならいくらでも借り入れの利用が可能です。

例えば、カードローンの利用限度額が200万円の場合、10万円を借りる際も200万円を借りる際も借入金利は10.0%が適用されます。

PayPay銀行カードローンでは仮審査と本審査を受ける

PayPay銀行カードローンは、仮審査に通過した後に本審査に通過しないと利用できません。

PayPay銀行のWebサイトでは、仮審査・本審査のどちらも具体的な審査内容は記されていませんが、申し込み時に入力する年齢・収入・職業・家族構成・住居・居住年数・他社での借り入れなどをもとに総合的に審査が行われるものと考えられます。

一般的に言われていることですが、仮審査では融資の可否、本審査では利用限度額や金利など具体的な条件が審査されるといわれています。

なお審査では、申込者の信用情報も信用情報機関から取り寄せて確認します。信用情報をチェックしてみると、過去に金融事故を起こしてブラックリスト扱いになっているケースなどは審査に落ちる可能性が高くなります。

PayPay銀行カードローンの審査時間は最短翌日

PayPay銀行カードローンの仮審査の審査時間は申し込みから最短60分、本審査の審査時間は最短翌日となります。

本審査が申し込み日の翌日に通れば、その日から借り入れが可能となります。

メガバンクなどの銀行カードローンは、審査時間に数日から1週間程度かかるのが一般的なので、PayPay銀行カードローンの審査時間(融資スピード)は銀行カードローンの中では早いといえます。

参照:契約の流れ(PayPay銀行)、【カードローン】審査にはどのくらいかかりますか。(PayPay銀行)

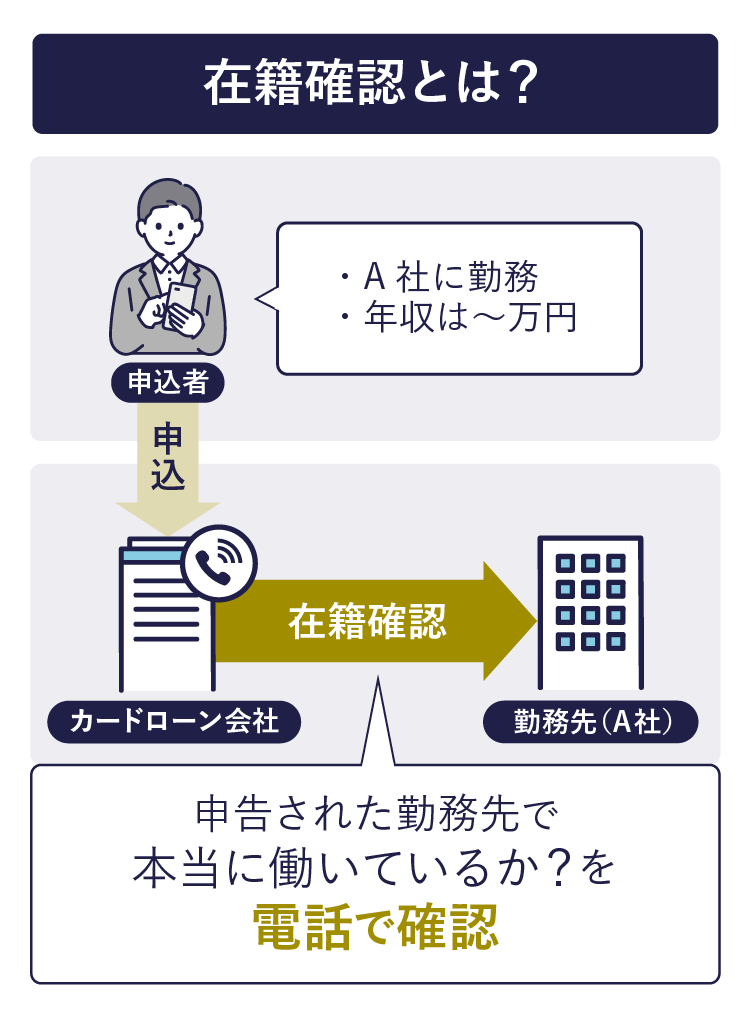

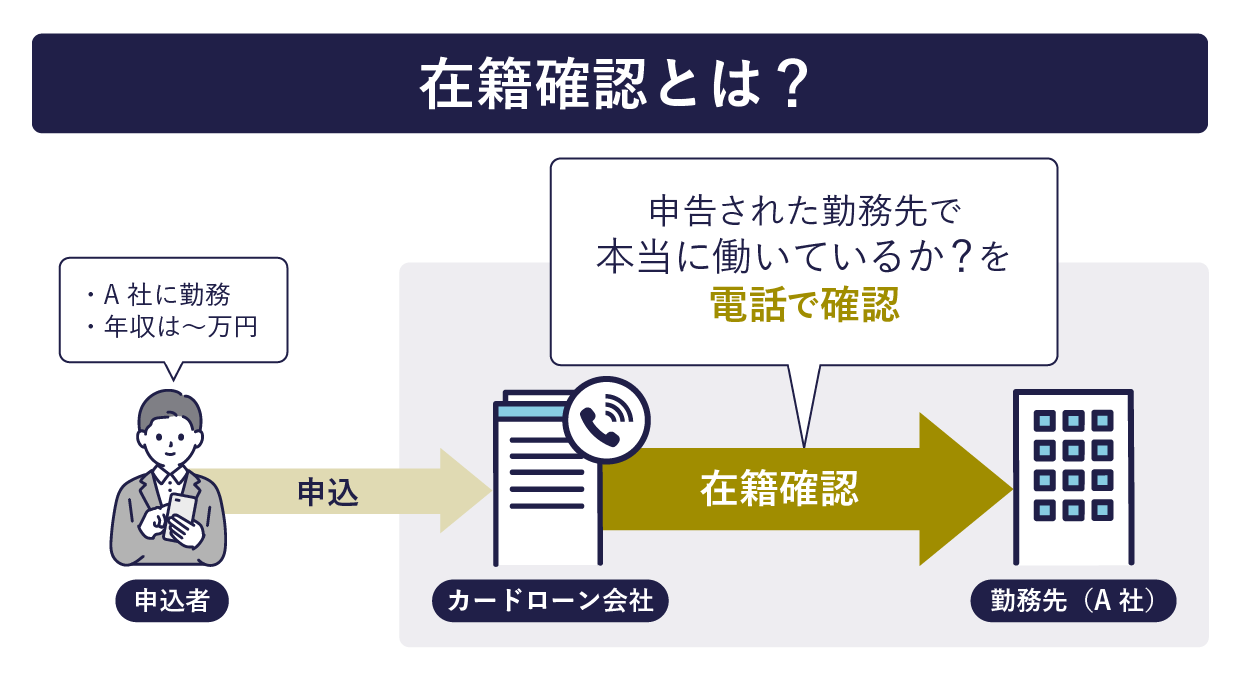

PayPay銀行は電話による在籍確認を行う

PayPay銀行カードローンを申し込んだ場合、電話による在籍確認があります。

「PayPay銀行+担当者の名前」で登録した勤務先の電話番号に電話がかかってきます。

勤務先に電話をする理由は、申込者本人が申請した勤務先に偽りがないかを確認するためです。

元銀行員のミニコラム

カードローンの審査にあたり、金融機関は原則、在籍確認を行います。

金融機関としては、貸したお金をきちんと回収するために、安定した収入があるかの裏付けが欲しいからです。

しかし事情があって、絶対に職場に在宅確認の電話をしてほしくない人もいると思います。

その場合は、職場への電話連絡ではない形式で在籍確認をしてくれる金融機関を選ぶのも一つの方法です。

社員証・健康保険証・給与明細の写しなどを提出することで在籍確認を行うケースもあります。

PayPay銀行カードローンの審査は厳しい?

カードローンの申し込みをする際に「審査に落ちたらどうしよう?」と不安に感じる人もいるでしょう。

ここでは、PayPay銀行カードローンは他社のカードローンと比較して審査は厳しいのか、元銀行員の目線で説明します。

前提として審査内容は公表されていない

PayPay銀行のカードローンの審査内容は公表されていません。

金利や審査日数などから見て審査の厳しさを推測できますが、「●●銀行より厳しい」「年収○○○万円なら審査に通る」とは言えません。各申込者の審査状況によるとしか言いようがありません。

一方でPayPay銀行のWebサイトでは、一度審査に落ちた人も下記のような状況になれば、審査に通る可能性があると明記しています。

- 勤続年数が増える

- 雇用形態が準社員・契約社員から正社員になる

- 収入が上がる

審査に落ちてしまってもあきらめず、「信用力が上がった」と思うタイミングで再び申し込んでみるのもよいでしょう。

参照:キャッシング審査のホントのところを知りたい!-カードローン(PayPay銀行)

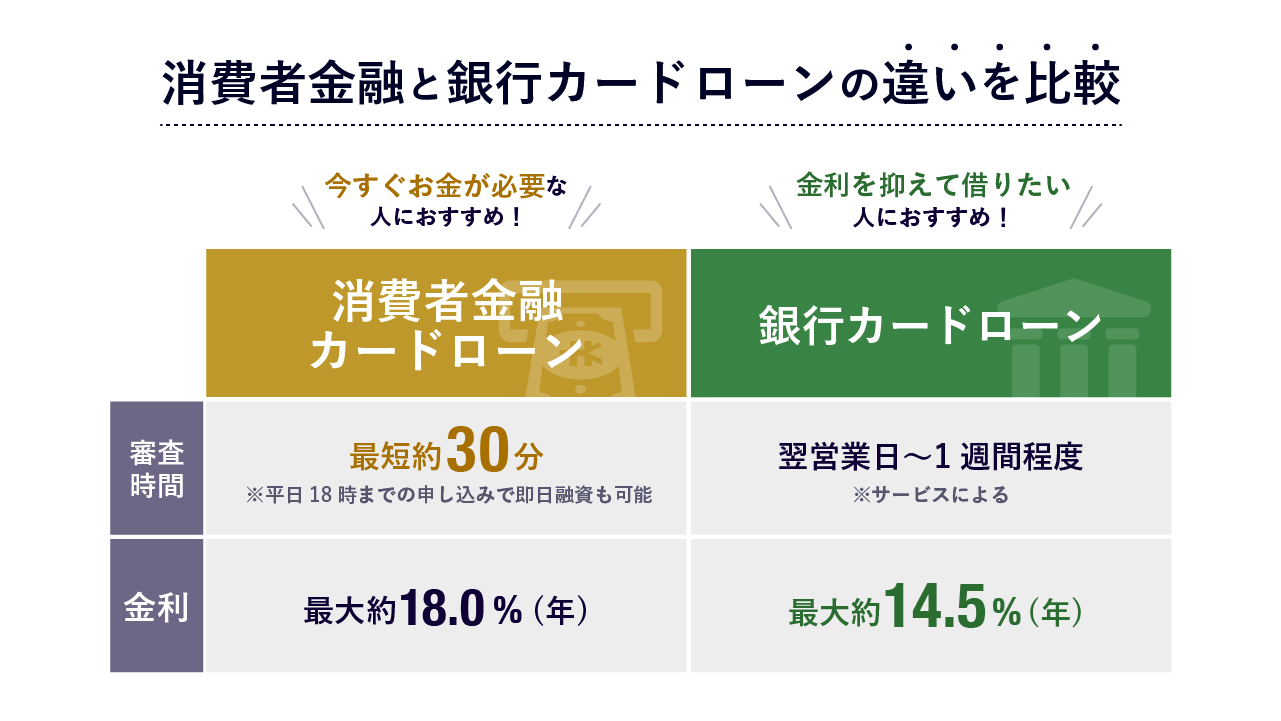

消費者金融カードローンと比較すると審査が厳しい可能性がある

一般的に銀行カードローンの審査は、消費者金融カードローンと比較すると厳しい可能性があります。

消費者金融の中には、申し込みから最短30分で融資が実行される会社もありますが、PayPay銀行を含め、銀行カードローンの審査は最短でも1営業日以上かかります。

銀行は、消費者金融のように、年収の3分の1超の融資ができない「貸金業法の総量規制」を守る必要はありません。

しかし銀行は、貸し倒れにより資金を回収できなくなることを防ぐために債務者の信用力について厳しくチェックします。その結果、消費者金融以上に審査が厳しくなる傾向にあるのです。

PayPay銀行カードローンの審査に落ちる可能性がある人

PayPay銀行カードローンの審査に落ちる可能性がある人について、公式Webサイトの情報も合わせて紹介します。

参照:キャッシング審査のホントのところを知りたい!通りやすいのは「真面目に働き続けている人」(PayPay銀行)

転職したばかりの人

PayPay銀行のカードローンでは、審査の際に真面目にコツコツ同じ職場で働いている人を評価します。収入が低くても安定していると認められれば審査に通る可能性が高くなります。

しかし、転職したばかりだと収入が安定しているかを銀行は評価しにくくなります。その結果、審査に落ちる可能性も高くなるといえます。

連絡が取りにくい人

PayPay銀行カードローンの審査では、在籍確認のために勤務先へ電話をします。

在籍確認の電話をしたときにつながらないと「働いている実態がわからない」と判断され、審査に落ちる可能性があります。

信用情報に傷がついている

借金の延滞や債務整理などをすると5~10年程度、信用情報に傷がつきます。

信用情報に傷がついていると、返済能力が低い人とみなされ、カードローンの審査に通る可能性は低くなります。

PayPay銀行カードローンの審査に通るためにやるべきこと

PayPay銀行カードローンの審査に通るためにやるべきこと、気をつけることは下記のとおりです。

PayPay銀行口座を開設する

審査に通りたいのであれば、あらかじめPayPay銀行の普通預金口座を作り、給与振込口座に設定しておくのも一つの方法です。

過去の入出金情報から、安定した収入を得ている証明ができるので、審査に良い影響が出る可能性もあります。

信用情報に傷がついていないかを確認する

信用情報に傷がついているかを知りたい場合、信用情報機関に自分で情報開示の請求をすることもできます。

信用情報に傷がついていると、申し込みをしても審査に通らないので、いつ解消するかを確認してから申し込むのがよいでしょう。

他社への申し込みを控える(申し込みブラックを避ける)

短期間で複数の金融機関に同時にカードローンの申し込みをすると「申し込みブラック」になってしまいます。

信用情報に傷がついているわけではありませんが、お金をすぐに借りたくて焦って申し込みをしているように見えてしまうので、金融機関は審査に慎重になります。

それぞれの金融機関への申込情報は、信用情報機関の信用情報で共有されます。複数の金融機関にカードローンを同時に申し込むのは控えましょう。

PayPay銀行カードローンの申し込み方法・借り入れ方法

PayPay銀行カードローンには多くのメリットがあります。特に契約をするだけで現金がもらえたり、30日間無利息で借り入れできる特典・キャンペーンは魅力的です。

将来カードローンを利用する可能性がある場合は、前もって契約しておくのもいいかもしれません。

ここでは、以下について詳しく解説しましょう。

- PayPay銀行カードローン申し込みの流れ

- PayPay銀行カードローンの借り入れ方法

PayPay銀行カードローン申し込みの6つの流れ

PayPay銀行カードローンの申し込みは、PayPay銀行のWebサイトから可能です。

なお今回は、PayPay銀行の普通預金口座を持っていないケースでの申し込みの流れを説明しましょう。

- 普通預金口座の作成とカードローンの申し込みを同時に行う

- 本人確認資料をスマホで撮影して提出

- 審査結果がメールで届く

- トークンアプリをダウンロードして初期設定する

- 借り入れが可能

上述のとおり、本人確認資料の提出などもスマホから簡単にできます。

審査に通ると、トークンアプリ(本人認証に必要なワンタイムパスワードをスマホで発行できるアプリ)をダウンロードし、初期設定をします。

トークンアプリの準備ができたら、借り入れの準備が完了です。

なお、普通預金のキャッシュカードの発行には数日かかりますが、キャッシュカードが届く前でも審査に通っていればカードローンの利用が可能です。

PayPay銀行カードローンは3種類の借り入れ方法がある

PayPay銀行カードローンには「アプリ」「ホームページ」「ATM」の3つの借り入れ方法があります。

| アプリ | ホームページ | ATM | |

|---|---|---|---|

| 借入資金 | 銀行口座に入金 | 銀行口座に入金 | 現金引き出し |

| 取扱時間 | 24時間365日 | 24時間365日 | ATMの取扱時間に準ずる |

| ログイン | パターン・生体認証 | 店番・口座番号・ログインパスワードを入力 | ログイン不要 |

3種類の借り入れ方法の中で一番利用しやすいのは「スマホアプリ」です。生体認証を利用すれば、1秒でログインでき、「借りる」ボタンを押して借入金額を入力すればすぐにPayPay銀行の普通預金口座へ振り込んでくれます。

返済日の前にはプッシュ通知が来るので、残高不足などにより返済できないといった事態を防ぐことができます。

元銀行員のミニコラム

PayPay銀行などのネットバンクや、全国に支店があるメガバンクの銀行カードローンを利用したい場合は、年齢や収入などの申し込み条件に当てはまれば、誰でも申し込むことができます。

しかし、例えば地方銀行である横浜銀行のカードローンを申し込めるのは、神奈川県内の全地域、東京都内の全地域、群馬県内の一部の市(前橋市、高崎市、桐生市)に居住または働いている人という縛りがあります。

監修者

監修者