おすすめの低金利フリーローン10選を紹介!注目の銀行を徹底比較

更新日:2024.05.02

当サイトではアフィリエイトプログラムを利用し、事業者(アコム様など)から委託を受け広告収益を得て運営しております。 なお、掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

フリーローンとは、事業性資金以外であれば自由な資金使途に対して借り入れできるローンです。

限度額内で好きな金額を何回も繰り返して利用できるカードローンとは異なり、「証書貸付方式」といって、一度にまとまった金額を借り入れて、返済を進めていきます。計画的に返済を進めたい人におすすめです。

また、借り換えやおまとめに利用できるフリーローンもあります。金融機関や貸金業者などから借り入れをしている人は、金利・利息負担が減る可能性もあるので、フリーローンの利用を検討してみてもよいでしょう。

フリーローンの利用を検討する際に知っておきたいこと

- 計画的に返済を進めたいのであれば、カードローンよりフリーローンがおすすめ

- フリーローンの審査はカードローンより厳しめで、基本的に返済能力があり、信用情報に傷がない人しか借り入れはできない

- 具体的な資金使途が決まっているなら、フリーローンより「目的別ローン」のほうが金利を抑えられる

- すでに借り入れがある人は、フリーローンへ借り換え・おまとめすると金利・利息負担が減る可能性がある

目次

- 1低金利を重視したおすすめフリーローン10選

- 1-1横浜銀行「フリーローン」:横浜銀行と取引実績がなくても申し込みが可能

- 1-2三井住友銀行「フリーローン」:三井住友銀行の住宅ローンを利用中の人は金利が年3%引き下げられる

- 1-3りそな銀行「りそなプレミアムフリーローン」:金利は固定金利で4段階に分かれている

- 1-4イオン銀行「イオンアシストプラン」:金利が年3.8%~13.5%と大きな幅がある

- 1-5住信SBIネット銀行「フリーローン」:銀行・証券の利用実績次第で金利引き下げの特典を受けられる

- 1-6千葉銀行「ちばぎんフリーローン(クイックパワー<アドバンス>)」:他の借り換えのおまとめ・借り換えに利用可能

- 1-7名古屋銀行「フリーローン『ざ・フリー』」:借入希望額が500万円以内なら手続きがWeb完結できる

- 1-8池田泉州銀行「フリーローン」:他社ローンの借り換え・おまとめに活用が可能

- 1-9福岡銀行「ふくぎんのフリーローン『ナイスカバー』」:最大15年と長期にわたって借り入れ可能

- 1-10JA(農協)バンク「フリーローン」:生活資金だけでなく事業性資金でも利用可能

- 2フリーローンとは資金使途に制限なく利用できるローン

- 2-1フリーローンの基本情報

- 2-2フリーローンとカードローンとの違い:一度契約すれば何度も借りられないか、何度も借りられるかがポイント

- 2-3フリーローンと目的別ローンとの違い:資金使途が限定されないか、限定されるかがポイント

- 3フリーローンで借り換え・おまとめが可能なケースあり

- 3-1フリーローンに借り換え・おまとめすると返済負担が軽くなる可能性がある

- 3-2借り換え・おまとめ目的でフリーローンを選ぶ際の注意点

- 3-3フリーローンの中には借り換え・おまとめがNGの商品もある

- 4フリーローンの主な4つの審査基準

- 4-11.返済能力があるか

- 4-22.信用情報に傷がついていないか

- 4-33.他社の借り入れが多すぎないか

- 4-44.勤続年数が短くないか

- 5フリーローンの利用が厳しい場合の別の選択肢

- 5-1カードローンを利用する

- 5-2公的融資を利用する

- 5-3副業やバイトで収入を増やす

- 5-4法テラスや弁護士などの専門家に相談

- 5-5債務整理(任意整理)を行う

- 6フリーローンに関するよくある質問

- 6-1フリーローンの借り入れを事業性資金として利用したらどうなりますか?

- 6-2フリーローンの金利を低くする方法はありますか?

低金利を重視したおすすめフリーローン10選

まず、低金利を重視した全国のおすすめフリーローン10選を紹介します。

| 横浜銀行 | 三井住友銀行 | りそな銀行 | イオン銀行 | 住信SBIネット銀行 | 千葉銀行 | 名古屋銀行 | 池田泉州銀行 | 福岡銀行 | JA(農協)バンク | |

|---|---|---|---|---|---|---|---|---|---|---|

| 融資限度額 | 1,000万円 | 300万円 | 500万円 | 700万円 | 1,000万円 | 800万円 | 1,000万円 | 500万円 | 500万円 | 500万円 |

| 金利 | 変動金利:年1.9%~14.6% | 変動金利:年5.975% | 固定金利:年6.0%~14.0% | 固定金利:年3.8%~13.5% | 変動金利:年4.775%~12.0% | 固定金利:年1.7%~14.8% | 固定金利:年3.5%~13.5% | 固定金利:年4.5%~14.5% | 固定金利:年4.3%~12.9% | 固定金利:年6.775%~9.175% (※10年固定金利:JAなごやのケース) |

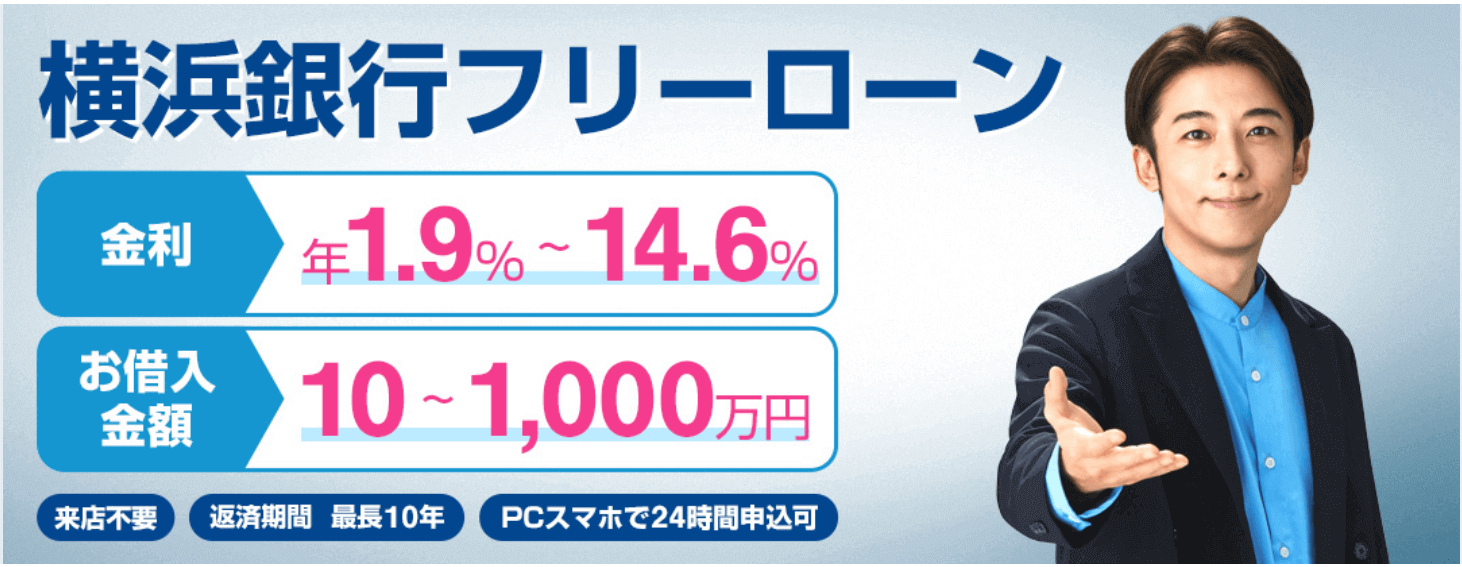

横浜銀行「フリーローン」:横浜銀行と取引実績がなくても申し込みが可能

| 融資限度額 | 10万円以上1,000万円以内 |

|---|---|

| 金利 | 年1.9%~年14.6%(変動金利) |

| 申込条件 | 以下の条件をすべて満たす人 ●契約時満20歳以上69歳以下の人 ●安定した収入のある方、およびその配偶者 (パート・アルバイトの人も可。学生の人は不可。年収には年金を含む) ●次の地域に居住または勤務している人 ・神奈川県内全地域 ・東京都内全地域 ・群馬県内の以下の市 ・前橋市、高崎市、桐生市 ●保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる人 ●横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される人 |

| 融資期間 | 1年以上10年以内 |

| 資金使途 | 自由(事業性資金以外) |

| 担保・保証人 | 不要 |

横浜銀行のフリーローンは、最大1,000万円を年1.9%〜年14.6%の金利で借り入れできます。

フリーローンで1,000万円を借り入れできる金融機関は少ないので、たくさん借り入れをする必要がある人に向いています。

パソコン・スマホで24時間申し込みができ、横浜銀行の本支店への来店は不要です。

横浜銀行と普通口座等の取引実績がなくても、フリーローンの申し込みが可能です。

フリーローンの審査結果は最短で申込日の翌日という早さで届きます。

参照:横浜銀行公式サイト「横浜銀行フリーローン」三井住友銀行「フリーローン」:三井住友銀行の住宅ローンを利用中の人は金利が年3%引き下げられる

| 融資限度額 | 10万円以上300万円以内 |

|---|---|

| 金利 | 変動金利:年5.975% |

| 申込条件 | 以下の条件をすべて満たされる人 ・申込時満20歳以上、満65歳以下の人 ・前年度税込年収が200万円以上(個人事業主の人は所得金額)で、現在安定した収入のある人(年金収入のみの人は利用不可) ・三井住友銀行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる人 ・契約時に三井住友銀行(ローン契約機)に来店できる人 ・日本国内在住の人 |

| 融資期間 | 1年以上10年以内 |

| 資金使途 | 家具・インテリアの購入資金、旅行資金、婚礼に伴う資金等、さまざまなお使いみちに利用できる 以下のお使いみち等は除く ・事業性資金 ・投機性資金 ・見積書や契約書等により確認できない資金 ・個人間の売買契約 ・借入資金を支払先に一括して支払いできない資金(家賃・生活資金等) ・すでに支払い済みの資金 ・三井住友銀行または他金融機関からの借り換え資金 |

| 担保・保証人 | 不要 |

三井住友銀行のフリーローンは、最大300万円を年5.975%(変動金利)で最長10年間借り入れできます。

三井住友銀行の住宅ローンを利用していて、返済の遅延がない人は、店頭金利よりマイナス年3.0%でフリーローンを借り入れできるのは大きなメリットといえるでしょう。

借り入れ時の手数料は不要ですが、繰り上げ返済(一部・全額とも)の際には、繰り上げ返済手数料として5,500円(消費税込み)を支払う必要になります。

頻繁に繰り上げ返済をする可能性がある人は、手数料がかからない金融機関を選んだほうがよいかもしれません。

【注】三井住友銀行の「フリーローン」は、利用時に見積書や契約書類の提示が必要となり、一般的には「多目的ローン」と呼ばれるローンに分類されます。

りそな銀行「りそなプレミアムフリーローン」:金利は固定金利で4段階に分かれている

| 融資限度額 | 10万円以上500万円以内 |

|---|---|

| 金利 | 固定金利:年6.0%・年9.0%・年12.0%・年14.0% |

| 申込条件 | 日本国内に住んでいて、次の条件をすべて満たす個人の顧客 ・申込時の年齢が満20歳以上、満66歳未満の人で、最終返済時の年齢が満71歳未満の人 ・継続安定した収入のある人 ※継続安定した収入があればパート・アルバイトの人も申し込み可能。ただし、学生の人はアルバイト等で継続安定した収入があっても取り扱い不可。また、専業主婦・主夫の人の申し込み不可 ・りそな銀行所定の保証会社の保証を受けられる人 |

| 融資期間 | 1年以上10年以内 |

| 資金使途 | 健全な消費性資金(事業性資金は利用不可) |

| 担保・保証人 | 不要 |

りそな銀行のりそなプレミアムフリーローンは、最大500万円まで借り入れができます。

申し込みの手続きはWeb完結で、原則として来店の必要はありません。

りそなプレミアムフリーローンの金利は年6.0%・年9.0%・年12.0%・年14.0%の4段階に分かれており、審査で決定されます。

固定金利なので、長期間の借り入れでも返済計画が立てやすいのは魅力です。

なお、繰り上げ返済をしても手数料はかかりません。

りそな銀行で住宅ローンを利用中の人は、りそなプレミアムフリーローンの金利が年0.5%引き下げられるのがメリットです。

ただし、フラット35を利用中の人は金利引き下げの優遇が適用されませんので注意しましょう。

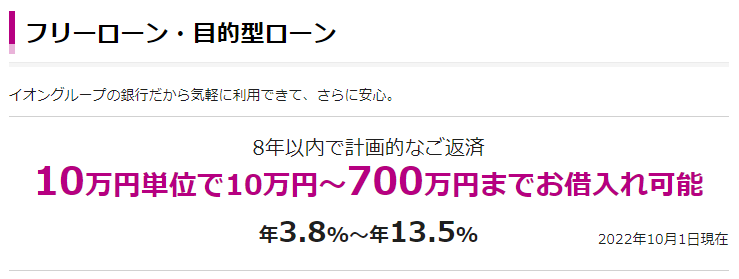

参照:りそな銀行公式サイト「りそなプレミアムフリーローン」イオン銀行「イオンアシストプラン」:金利が年3.8%~13.5%と大きな幅がある

| 融資限度額 | 10万円以上700万円以内 |

|---|---|

| 金利 | 固定金利:年3.8%~年13.5% |

| 申込条件 | 以下のすべての条件を満たす個人の顧客 ・日本国内に居住している人、外国籍の人については永住許可を受けている人 ・契約時の年齢が満20歳以上、満60歳未満の人 ・イオン銀行に普通預金口座を持っている人 ・安定かつ継続した収入の見込める人 ※原則、前年度税込年収が200万円以上の人 ※年金受給者、学生、無職(専業主婦(夫))の人は利用不可 ・保証会社であるオリックス・クレジット(株)の保証を受けられる人 |

| 融資期間 | 1年以上8年以内 |

| 資金使途 | 原則自由(事業性資金は除く) |

| 担保・保証人 | 不要 |

イオン銀行のフリーローン「イオンアシストプラン」は、最大700万円まで借り入れが可能です。

金利は年3.8%〜年13.5%と大きな幅があります。信用力が高いと判断されれば低金利で借り入れができますが、信用性が低いと判断されれば高い金利となります。

固定金利なので、契約時の金利が借入期間中変わらず適用され、返済計画が立てやすいといえます。

ただし、融資期間が最長8年なのは他の金融機関と比較するとやや短めです。

時間をかけて返済したい人は、別のフリーローンと比較検討してみるのもよいでしょう。

参照:イオン銀行公式サイト「イオンアシストプラン」住信SBIネット銀行「フリーローン」:銀行・証券の利用実績次第で金利引き下げの特典を受けられる

| 融資限度額 | 10万円以上1,000万円以内 |

|---|---|

| 金利 | 変動金利:年4.775%~年12.0% |

| 申込条件 | 次の条件をすべて満たす個人の顧客 ・申込時年齢が満20歳以上で、完済時満70歳未満であること ・原則として安定継続した収入のあること ・外国籍の場合、永住者であること ・保証会社の保証を受けられること ・住信SBIネット銀行の代表口座を保有していること(同時申込可) |

| 融資期間 | 1年~10年 |

| 資金使途 | 原則自由(事業性資金を除く) |

| 担保・保証人 | 不要 |

住信SBIネット銀行のフリーローンは、最大1,000万円まで年4.775%〜年12.0%(変動金利)で借り入れできます。

さらに、フリーローンの仮審査の申込日前日までに住信SBIネット銀行が取り扱う住宅ローンの残高がある人は年1.0%、住信SBIネット銀行のカードローン契約者は年0.5%、SBI証券口座保有者は年0.5%の引き下げの特典を受けられます。

繰り上げ返済についても、住信SBIネット銀行のフリーローンの場合は手数料がかかりません。

仮審査の申し込みから借り入れまで、通常2週間程度の時間がかかるので、時間に余裕をもって申し込みをすることをおすすめします。

参照:住信SBIネット銀行公式サイト「フリーローン」千葉銀行「ちばぎんフリーローン(クイックパワー<アドバンス>)」:他の借り換えのおまとめ・借り換えに利用可能

| 融資限度額 | 10万円以上800万円以内 |

|---|---|

| 金利 | 年1.7%~年14.8%(固定金利) |

| 申込条件 | 次の条件をすべて満たす個人の顧客 ・契約時の年齢が満20歳以上満70歳未満の人 ・安定した収入(パート・アルバイトを含む)のある人。ただし年金収入のみの人は申し込み不可 ・居住または勤務先の所在地が千葉銀行本支店の営業地域内(千葉県、東京都※、茨城県、埼玉県※、神奈川県※)にある人(インターネット支店を利用の場合は、居住地の所在地がインターネット支店の営業地域内にある人) ※一部地域を除く ・エム・ユー信用保証(株)の保証が受けられる人 |

| 融資期間 | 6ヶ月以上15年以内 |

| 資金使途 | 自由(事業性資金は除く) |

| 担保・保証人 | 不要 |

千葉銀行の「ちばぎんフリーローン(クイックパワー<アドバンス>)」は、最大800万円を最長15年借り入れできます。

他の金融機関のフリーローンの融資期間は長くても10年程度が多いので、ゆとりを持って返済に臨めます。

Webで申し込みの手続きが完結でき、千葉銀行の本支店に来店したり郵送したりする必要はありません。

なお、千葉銀行のフリーローンは、他の借り入れのおまとめ・借り換えとしても利用できます。

金利は固定金利で、年1.7%〜年14.8%と幅広いです。信用力が高いと判断されると低い金利が適用されますが、一方で信用性が低いと判断されると高い金利となります。

参照:千葉銀行公式サイト「ちばぎんフリーローン(クイックパワー<アドバンス>)」名古屋銀行「フリーローン『ざ・フリー』」:借入希望額が500万円以内なら手続きがWeb完結できる

| 融資限度額 | 10万円以上1,000万円以内(Web契約の場合500万円以内) |

|---|---|

| 金利 | 固定金利:年3.5%・年5.5%・年7.5%・年9.5%・年11.5%・年13.5%の6パターン |

| 申込条件 | ●下記の条件を全て満たす個人の顧客 ・名古屋銀行取扱店(東京支店除く)の営業区域内に居住、または勤務(営業)している人 ・申込時の年齢が満20歳以上、完済時の年齢が満75歳以下の人 ・継続的で安定した収入のある人 ・名古屋銀行指定の保証会社の保証を受けられる人 ●【Web完結】を希望する人は以下も条件となる ・電子メールアドレスを持っている人 ・本人確認資料として「運転免許証」または「マイナンバーカード」を持っている人 |

| 融資期間 | 1年以上10年以内 |

| 資金使途 | 自由(事業性資金は除く) |

| 担保・保証人 | 不要 |

名古屋銀行のフリーローンは、最大1,000万円(Web契約の場合は最大500万円)まで借り入れが可能です。

借入希望額が500万円以内なら申し込みから契約までWebで完結でき、名古屋銀行の本支店へ来店する必要もありません。

名古屋銀行のフリーローンの金利は固定金利で、年3.5%・年5.5%・年7.5%・年9.5%・年11.5%・年13.5%の6段階に分かれており、審査によって適用される金利が決まります。

名古屋銀行のフリーローンの場合、資金使途として借り換えの利用も認められているので、現在の借入先の金利が高いと感じている人は相談してみることをおすすめします。

一部繰り上げ返済で手数料はかかりませんが、全額繰り上げ返済を行う際には6,600円(税込)の手数料がかかるので注意しましょう。

参照:名古屋銀行公式サイト「フリーローン『ざ・フリー』」池田泉州銀行「フリーローン」:他社ローンの借り換え・おまとめに活用が可能

| 融資限度額 | 30万円以上500万円以内 |

|---|---|

| 金利 | 固定金利:年4.5%・年6.0%・年8.0%・年10.0%・年12.0%・年14.5%の6パターン |

| 申込条件 | 以下のすべての条件を満たす個人の顧客が対象 ・借入時の年齢が満20歳以上満70歳未満の人 ・安定、継続収入のある人 ・池田泉州銀行営業エリア内に住んでいる人 (対応エリア:大阪府、兵庫県、京都府、和歌山県) ・日本国籍の人、または永住許可等を受けている外国人の人 ・保証会社の保証を受けられる人 |

| 融資期間 | 6ヶ月以上10年以内 |

| 資金使途 | 自由(事業性資金は除く) |

| 担保・保証人 | 原則不要 |

池田泉州銀行のフリーローンは、審査により金利が年4.5%・年6.0%・年8.0%・年10.0%・年12.0%・年14.5%の6段階からいずれかに決定します。

他の金融機関や貸金業者ですでに借り入れがある場合には、借り換え・おまとめにも利用できます。借り換え・おまとめをすることで金利を低くでき、返済負担を軽減できる可能性があります。

池田泉州銀行のフリーローンは、スマホやパソコンで手続きが完結でき、来店不要で借り入れも可能です。

仮審査申し込みから最短3営業日で審査結果の回答が得られます。

なお、池田泉州銀行のフリーローンの場合、借入金額が50万円を超える場合は収入証明書類の提出が必要になります。

参照:池田泉州銀行公式サイト「フリーローン」福岡銀行「ふくぎんのフリーローン『ナイスカバー』」:最大15年と長期にわたって借り入れ可能

| 融資限度額 | 10万円以上500万円以内 |

|---|---|

| 金利 | 固定金利:年4.3%~年12.9%(Web申し込みの場合) |

| 申込条件 | ・借入時の年齢が満20歳以上69歳以下の人で、収入がある人 (アルバイト・パート・年金受給者の人も申し込み可能) ・保証会社の保証が受けられる人 (普通預金口座を持っていない人は、契約までに窓口にて返済用口座として普通預金口座を作成する必要がある) |

| 融資期間 | 6ヶ月以上15年以内 |

| 資金使途 | 自由(事業資金は除く) |

| 担保・保証人 | 不要 |

福岡銀行のフリーローン「ナイスカバー」は、最大500万円を年4.3%〜12.9%(固定金利/Web申し込みの場合)で借り入れができます。

他の金融機関のフリーローンの融資期間と比較して、最大15年と長期で借り入れできるのでじっくり返済を進められます。

フリーローンの申し込みがWebで完結できる手軽さも魅力です。5分程度でWeb申し込みができ、その後約2週間で借り入れ(契約)が可能です。

また、すでに複数の借り入れをしている人は、「ナイスカバー」をおまとめローンとしても利用可能です。複数の借り入れをまとめると、返済日の管理や金利の負担が軽くなるなどの効果が期待できます。

参照:福岡銀行公式サイト「ふくぎんのフリーローン『ナイスカバー』」JA(農協)バンク「フリーローン」:生活資金だけでなく事業性資金でも利用可能

| 融資限度額 | 10万円以上500万円以内 |

|---|---|

| 金利 | 年6.775%~年9.175%(10年固定金利/JAなごやの場合) |

| 申込条件 | ・地区内に在住または在勤の人 ・借入時の年齢が満20歳以上75歳未満であり、最終償還時の年齢が満80歳未満の人 ・継続して安定した収入のある人 ・当JAが指定する保証機関の保証が受けられる人 ・その他当JAが定める条件を満たしている人 |

| 融資期間 | 6ヶ月以上10年以内 |

| 資金使途 | 生活に必要とする一切の資金および事業性資金(ただし、負債整理資金等は除く) |

| 担保・保証人 | 原則不要 |

JAバンクのフリーローンは、最大500万円までの借り入れが可能です。

フリーローンの金利は所管のJAバンクにより異なるので、自身の地区内のJAバンクに問い合わせてください。

JAバンクのフリーローンでは、生活資金だけではなく、他のフリーローンでは認められていない事業性資金にも利用できます。

最寄りのJAに来店することなく、インターネットで24時間365日、仮申し込みが気軽にできます。

なお、JAバンクでは「多目的ローン」も取り扱っています。具体的に借り入れたお金を何のために使うかが決まっている場合は、フリーローンよりも多目的ローンを選ぶほうが、金利が下がるのでおすすめです。

参照:JAバンク公式サイト「フリーローン」フリーローンとは資金使途に制限なく利用できるローン

フリーローンとは原則、資金使途に制限なく利用できるローンです。

ここではフリーローンについて詳しく理解するために、下記について解説します。

カードローンや目的別ローンとの違いを理解した上で、自分に合ったフリーローンの利用方法を検討してみましょう。

フリーローンの基本情報

フリーローンの特徴

| 金利 | ・変動金利または固定金利 ・カードローンと比較して、上限金利は低めの傾向にある |

|---|---|

| 審査 | ・審査に数日要する(融資実行までは申し込みから2週間程度) ・カードローンと比較して、審査は厳しい傾向にある |

| 融資期間 | 最長10年~15年程度 |

フリーローンは原則、事業資金以外であれば、どのような資金使途でも借り入れできるケースがほとんどです。

フリーローンの審査時に何の目的に借入金を利用するかを聞かれることはありますが、実際に領収書等を提出するケースはほとんどありません。

フリーローンは銀行からの借り入れなので、消費者金融など貸金業者からの借り入れに適用される「総量規制」に該当しません。返済能力があると判断されれば、年収の3分の1を超える融資額でも借り入れができます。

フリーローンは、1回の借り入れごとに契約書を作成して、その契約書に記載された金額を借りる「証書貸付方式」が採用されています。

証書貸付方式の場合、自由に追加融資が受けられないので、契約時点で数十万円〜数百万円といった、まとまったお金を借り入れるのが一般的です。

フリーローンとカードローンとの違い:一度契約すれば何度も借りられないか、何度も借りられるかがポイント

カードローンの特徴

| 金利 | 固定金利または変動金利 |

|---|---|

| 審査 | ・消費者金融系カードローンの審査は早く、最短即日融資も可能 ・銀行系カードローンは最短翌営業日に審査結果がわかるケースが多い |

| 融資期間 | 1年ごとの更新が多い |

カードローンは、借入限度額の設定をしたらその範囲内で何回でも好きなタイミングで借り入れができます。

生活資金など少額を借り入れを繰り返して利用したい人にはカードローンが向いています。

利用の目的がある程度決まっていて、まとまった金額の借り入れが必要な人はフリーローンが向いています。

フリーローンの場合、追加の借り入れが必要になったら、別途審査が必要になる点は注意しましょう。

一般的にフリーローンの上限金利は、カードローンと比較するとやや低い傾向にあります。

なかには、フリーローンと同じくらい低金利なカードローンもあるので、それと比べてどちらが良いか選ぶと良いでしょう。

また、上限金利が低いカードローンを選びたいなら、JCB CARD LOAN FAITHが群を抜いて低金利です。こちらもあわせて検討してみましょう。

カードローンとフリーローンの金利比較

| カードローン | フリーローン | |

|---|---|---|

| りそな銀行 | 変動金利:年3.5%~13.5% | 固定金利:年6.0%~14.0% |

| イオン銀行 | 変動金利:年3.8%~13.8% | 固定金利:年3.8%~13.5% |

| 横浜銀行 | 変動金利:年1.5%~14.6% | 変動金利:年1.9%~14.6% |

| 名古屋銀行 | 固定金利:年1.8%~13.8% | 固定金利:年3.5%~13.5% |

| 福岡銀行 | 固定金利・年3.0%~14.5% | 固定金利:年5.9%~12.9% |

フリーローンと目的別ローンとの違い:資金使途が限定されないか、限定されるかがポイント

目的別ローンの特徴

| 金利 | ・固定金利または変動金利 ・フリーローンと比較すると金利は低くなる |

|---|---|

| 審査 | フリーローンやカードローンと比較すると厳しい |

| 融資期間 | 最長10年~17年 |

目的別ローンとは、教育や結婚など目的に合わせた資金使途で利用するローンです。

目的別ローンの場合、借り入れの際に「何にいくら必要か」を申請し、融資実行後には支払いの領収書を提出する必要があります。

金融機関によっては、使い込み防止のために融資したお金を債務者の口座から支払先へ振り込むオペレーションまでするところもあります。

目的別ローンはフリーローンと比較すると、資金使途の自由度は低いといえます。

その一方で、フリーローンの金利より目的別ローンの金利のほうが低い傾向にあります。

明確な目的があり、それ以外の支払いに使う予定がないのであれば目的別ローンをおすすめします。

目的別ローン(教育)とフリーローンの金利比較

| 目的別ローン(教育ローン) | フリーローン | |

|---|---|---|

| りそな銀行 | 変動金利:年4.475% | 固定金利:年6.0%~14.0% |

| イオン銀行 | 変動金利:年2.8%~3.8% | 固定金利:年3.8%~13.5% |

| 横浜銀行 | 変動金利:年0.9%~2.9% | 変動金利:年1.9%~14.6% |

| 名古屋銀行 | 固定金利:年2.4%(Web契約)・年2.7%(窓口契約) | 固定金利:年3.5%~13.5% |

| 福岡銀行 | 変動金利:年2.7%~3.3% | 固定金利:年5.9%~12.9% |

元銀行員のFPの耳よりアドバイス

金融機関としては、なるべく目的が明確な資金に紐づけて融資したいと思っています。

目的が明確な資金に紐づいていないと何に使われるかわからず、資金回収のリスクが高いと考えるからです。

教育資金・結婚資金など、具体的に利用する目的が決まっているのであれば、フリーローンよりも目的別ローンを利用したほうが金利も低くなり、おすすめといえます。

フリーローンで借り換え・おまとめが可能なケースあり

フリーローンの中には、借り換え・おまとめが利用可能なケースもあります。

すでに複数の借り入れをフリーローンに借り換え・おまとめができると、利息や返済負担を軽減できる可能性もあります。

ここでは、フリーローンが借り換え・おまとめに向いている理由や、フリーローンを借り換え・おまとめとして利用する際の注意点を解説します。

フリーローンに借り換え・おまとめすると返済負担が軽くなる可能性がある

特に消費者金融系のカードローンを利用している人は、フリーローンへの借り換え・おまとめを検討してみることをおすすめします。

消費者金融系のカードローンは、上限金利を年18.0%に設定されていることが多いです。

一方、フリーローンの上限金利は年14.0%程度で、消費者金融系のカードローンと比較すると、上限金利は低い傾向にあります。

消費者金融系のカードローンからフリーローンに借り換え・おまとめをすれば、月々の返済負担を減らせる可能性が高くなるのです。

元銀行員のFPの耳よりアドバイス

一般的に、消費者金融系のカードローンと比較すると、フリーローンのほうが金利が低い傾向にあります。

カードローンのように好きなタイミングで何度も繰り返して借り入れするフレキシブルな利用はできませんが、今後は借り入れを増やす予定がないのであれば、フリーローンに借り換え・おまとめをするのがおすすめです。

フリーローンの場合、簡単に追加融資ができないので、計画的に借金を減らせます。

借り換え・おまとめ目的でフリーローンを選ぶ際の注意点

おまとめ・借り換え目的でフリーローンを選ぶ際には、下記について確認する必要があります。

- 金利がどれくらい減るのか

- 事務手数料など諸費用にどのくらいかかるのか

おまとめ・借り換えをしても金利がわずかしか下がらない場合、事務手数料などの諸費用を払ったとしても、労力の割にそこまで得しないこともあります。

特に銀行系のカードローンから借り換え・おまとめをする場合は、金利を引き下げるメリットがさほどないケースがあります。

おまとめ・借り換え目的でフリーローンを利用すべきかどうかは、気になる金融機関に問い合わせて、事前確認をしておく必要があります。

フリーローンの中には借り換え・おまとめがNGの商品もある

フリーローンの中には借り換えやおまとめに使えず、新規の借り入れにしか利用できない商品もあります。

基本的には、資金使途を「事業性資金以外であれば自由」としている場合には、フリーローンを借り換えやおまとめとして利用できる可能性が高いです。

とはいえ実際に借り換え・おまとめとして利用できるかは、各金融機関のフリーローンの商品概要を確認して、問い合わせをする必要があります。

フリーローンの主な4つの審査基準

フリーローンの主な審査基準は下記の4つです。

それぞれの審査基準について詳しく解説していきます。

1.返済能力があるか

フリーローンは安定した収入があり、返済能力がないと借り入れできません。

フリーローンの審査はカードローンよりも厳しい傾向にあり、年収の制限を明記しているところもあります。

例えば、三井住友銀行の場合、前年度税込年収が200万円以上(個人事業主の人は所得金額)という制限があります。

また、カードローンが利用可能な年金受給者の人も、フリーローンの借り入れはできないケースが多いです。

さらに、銀行系のカードローンの場合、配偶者の収入が安定している専業主婦は借り入れできるケースもありますが、フリーローンでは借り入れ不可としているケースも多いです。

以上から見ても、フリーローンは借り入れのハードルが高いことがわかります。

2.信用情報に傷がついていないか

信用情報に傷がついている場合、フリーローンの利用は難しいといってよいでしょう。

過去に延滞や債務整理などの金融事故を起こした場合には約5〜10年間、信用情報に傷がついた状態になります。

信用情報に傷がついている期間に融資を申し込んでも、審査に通ることはまずありません。

なお、カードローンやクレジットカードのキャッシングの返済だけではなく、スマホ端末の分割支払いが遅れたケースでも、信用情報に傷がつくので気をつけましょう。

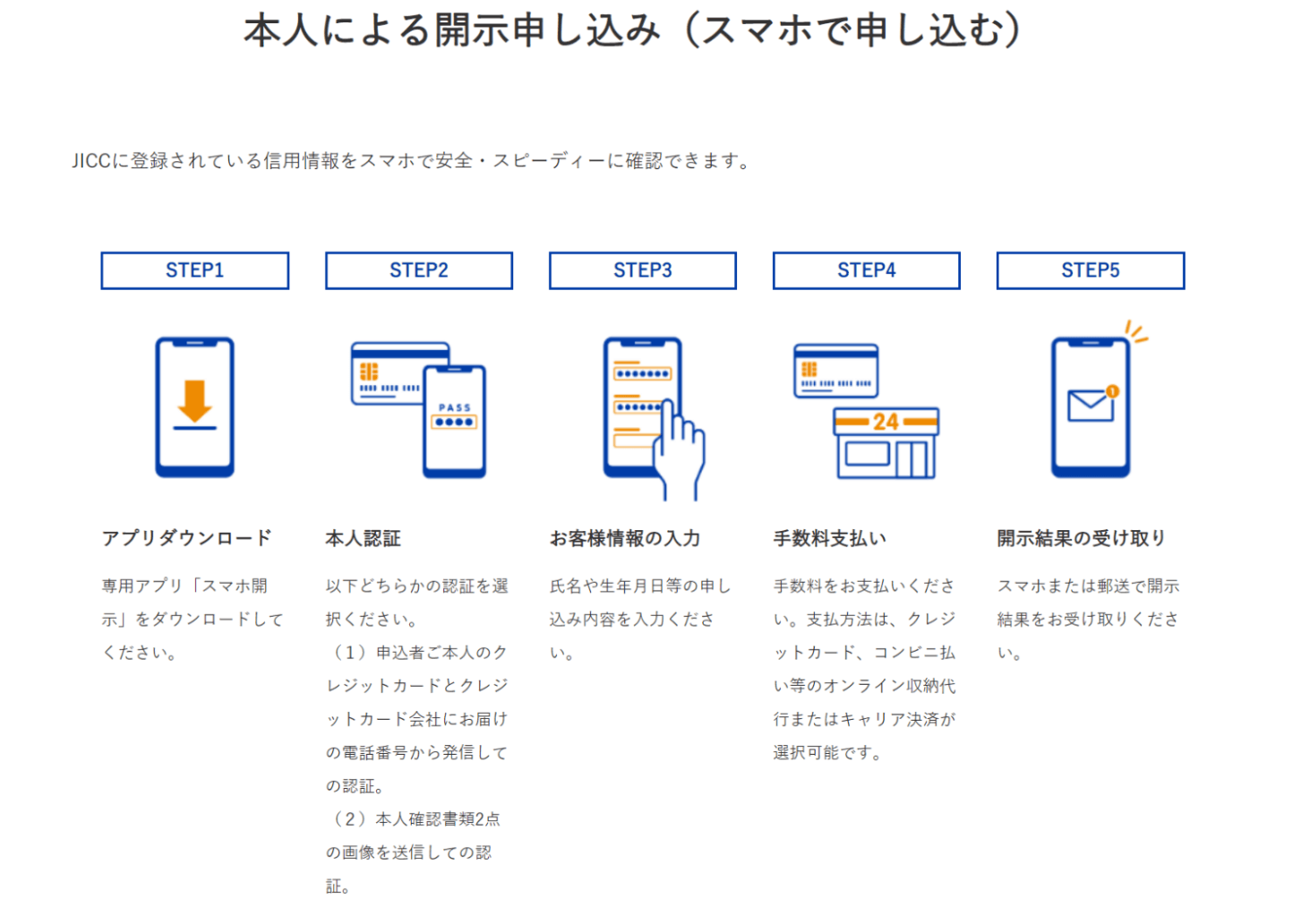

自分の信用情報に傷がついていないかどうか知りたい場合、スマホからでも簡単に信用情報機関へ問い合わせることができます。

参照:株式会社日本信用情報機構公式サイト「本人による開示申し込み(スマホで申し込む)」

参照:株式会社日本信用情報機構公式サイト「本人による開示申し込み(スマホで申し込む)」

3.他社の借り入れが多すぎないか

すでに別の金融機関や貸金業者で借り入れしている場合、借入総額が多すぎると返済能力に不安があるとされ、フリーローンの審査に落ちる可能性があります。

銀行のフリーローンは総量規制の範囲外ですが、特に年収が低い人は総量規制の枠を大きく超えて借り入れることはできないと思っておきましょう。

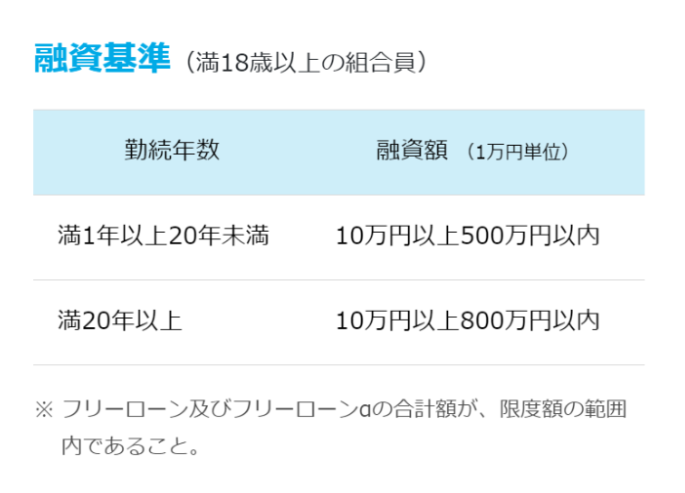

4.勤続年数が短くないか

勤続年数の長さは信用力の証明になります。

そのため、勤続年数が短い人は審査に落ちたり、金利が高くなったりする可能性があります。

例えば、丸八信用組合のフリーローンは勤続年数によって融資額が異なります。勤続年数がいかに重視されているかがわかる例です。

参照:丸八信用組合公式サイト「フリーローン」

参照:丸八信用組合公式サイト「フリーローン」

フリーローンの利用が厳しい場合の別の選択肢

フリーローンの借り入れが厳しい場合でも、他に選択肢があります。

具体的には下記の選択肢が挙げられます。

借り入れできなかったからと言って諦めず、別の方法で解決しましょう。

カードローンを利用する

一般的にフリーローンのほうがカードローンと比較すると審査が厳しい傾向にあります。

フリーローンの審査に落ちてしまった場合には、カードローンを申し込むのも一つの方法といえます。

特に消費者金融系のカードローンは、申し込みから最短30分以内に借入できるなど、銀行系のカードローンに比べると審査が簡略化されています。

年収や勤続年数など信用力に不安があるなら、消費者金融系のカードローンの利用も検討してみましょう。

ただし、カードローンのほうがフリーローンと比較すると上限金利は高くなる傾向にあります。

カードローンの長期間の借り入れをしないよう、計画的な利用を心がける必要があります。

なお、一度に複数の金融機関・貸金業者にローンの申し込みをすると「申し込みブラック」状態になり、金融機関・貸金業者は警戒します。ローンを申し込んだ情報は約6ヶ月間、信用情報に記録が残ります。

不安だからといって一気に複数の金融機関や貸金業者にカードローンの申し込みをするのは避けましょう。

公的融資を利用する

無職の人や収入が少ない人、信用情報に傷がついている人は、基本的に金融機関や貸金業者から借り入れができません。

しかし公的融資であれば、収入が少なかったり、信用情報に傷がついていても借り入れできる可能性があるので、自分が利用できる公的融資がないかをチェックしてみましょう。

公的融資について詳しく知りたい人は、「国からお金を借りる方法|15の個人向け公的融資制度の条件や申請手順を解説」をご参照ください。

副業やバイトで収入を増やす

フリーローンの審査に落ちるということは、収入が低いか、収入に見合ったお金の使い方をしていない可能性があります。

もし本業で収入アップが厳しいのであれば、副業やバイトなどで収入を増やさないと、家計的にも厳しい状況であることを理解しましょう。

すぐにお金が必要な場合は、日雇いの短期バイトで働いたり、不用品をメルカリなどのフリマアプリで売ったりする方法があります。

また、クラウドソーシングなどで仕事を受注する方法もあります。手軽にできるデータ入力や口コミ投稿からライティングやデザインの仕事まで、幅広い仕事があります。

より具体的に収入を増やす方法を知りたい人は、「お金を賢く稼ぐ方法|収入を増やすアイデア・副業・お役立ちアプリも紹介」をご参照ください。

法テラスや弁護士などの専門家に相談

もし借金問題でどうすればよいかわからない場合は、弁護士などの専門家に相談すると解決の糸口が見つかる可能性があります。

例えば、法律相談を身近にする場として国が設立した日本司法支援センター「法テラス」では、無料の法律相談を実施しており、弁護士費用の立て替えもしてくれます。

解決方法がわからないのであれば、すみやかに弁護士などの法律の専門家に頼りましょう。

債務整理(任意整理)を行う

借金問題で返済が進まず困っているのであれば、債務整理も検討しましょう。

債務整理には主に「任意整理」「個人再生」「自己破産」の3種類がありますが、ある程度収入がある状態であれば「任意整理」を行うのも一つの方法といえます。

任意整理の特徴は下記の通りです。

- 将来分の利息や遅延損害金がカットできる可能性がある(元本の返済は続ける必要がある)

- 各金融機関と交渉を行い、借金を減額できる可能性がある

- 官報に氏名が公表されない

- 資産の差し押さえはない

- 信用情報に傷がつく

元本分の返済は必要ですが、将来分の利息や遅延損害金はカットできる可能性があるので、返済負担を減らせます。

任意整理をすることで信用情報には傷がつきますが、官報に氏名などの公表はありませんし、資産の差し押さえもないので、今までどおりの生活を維持できます。

任意整理が必要だと感じた人は、弁護士や法テラスに相談してみましょう。

フリーローンに関するよくある質問

最後に、フリーローンに関するよくある質問についてお答えします。

フリーローンの借り入れを事業性資金として利用したらどうなりますか?

ほとんどのフリーローンでは、借り入れを事業性資金として利用することを認めていません。

もし銀行にフリーローンの借り入れを事業性資金に利用しているのがバレたら、銀行が「期限の利益」を理由にフリーローンの取引を精算して全ての借入金を回収してしまいます。

事業性資金など禁止されている借入金の使い方は絶対しないようにしてください。

元銀行員のFPの耳よりアドバイス

銀行は融資実行後に、銀行口座の入出金を確認していることを忘れないでください。

例えば、個人事業主がフリーローンを利用した直後に取引先に振り込めば、事業で使ったと疑われます。

フリーローンの金利を低くする方法はありますか?

フリーローンの中には不動産担保を設定できる商品もあります。

不動産を保有している人は、担保に入れることで金利・利息を抑えられる可能性があるので、有担保のフリーローンの活用も検討してみてはいかがでしょうか。

例えば関西みらい銀行の有担保フリーローンの場合、金利が年2.0%〜9.8%で借り入れが可能です。無担保フリーローンの金利であれば年6.0%〜14.0%なので、金利・利息を大幅に抑えられる可能性があります。

この記事のまとめ

この記事のまとめは下記のとおりです。

- フリーローンは一度にまとまった資金を借り入れしたいときに向いている

- フリーローンの主な審査基準は「返済能力がある」「信用情報に傷がついていない」「他社借り入れが多くない」「勤続年数が短くない」

- カードローンの上限金利はフリーローンの上限金利よりやや高い傾向にある

- 複数の借り入れがある場合、フリーローンで借り換え・おまとめをすると金利・利息負担を減らせる可能性がある

フリーローンは、一度で大きな金額を借り入れでき、事業性資金以外であれば自由に利用できる点が魅力です。

ただし、教育資金や結婚資金など具体的に決まった目的があるのであれば、「目的別ローン」のほうがフリーローンより金利が低くなるのでおすすめです。

また、カードローンであれば、フリーローンと比較して借り入れしやすいケースもあります。フリーローンにするかカードローンにするかはよく調べた上で慎重に検討しましょう。

監修者

監修者