カードローンの金利計算方法|金利・利息の負担を低く抑えるコツを紹介

更新日:2024.03.15

当サイトではアフィリエイトプログラムを利用し、事業者(アコム様など)から委託を受け広告収益を得て運営しております。 なお、掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

カードローンの金利(利息)の計算式は下記のとおりです。

利息=元本×金利×借入日数÷365日

返済時に支払う利息総額を減らすには次の方法が挙げられます。

- 必要な金額しか借入しない

- 短い期間で完済する

- 余裕がある場合は繰り上げ返済する

- 利息無料の特典・キャンペーンを使う

また、カードローンの適用利率を下げる方法は以下の3つです。

- 融資枠を大きく設定する

- 銀行カードローンを利用する

- 一定期間借入を行い返済実績を作る

カードローンの金利や利息がいくらかをしっかり把握した上で、金利や利息を低く下げる方法を、この記事を読んで実践しましょう。

カードローンの金利計算のポイント

- カードローンの金利は各社により異なり、審査で決まる

- 利息制限法による上限金利を超えることはない

- 金利計算のシミュレーションはカードローン取扱各社のWebサイトで可能

- 滞納すると金利より高い遅延損害金がかかるので注意が必要

- 利息無料の特典・キャンペーンを利用すると、元本のみの返済で済むこともある

目次

- 1カードローンの金利(利息)の計算方法

- 1-1カードローンの金利(利息)の計算式

- 1-2金利(利息)計算シミュレーションはカードローン取扱各社のWebサイトで可能

- 2カードローンの金利計算に関する2つの注意点

- 2-1下限金利ではなく上限金利を確認する

- 2-2月々の返済額を少なくすると金利負担は増える

- 2-3滞納すると遅延損害金の支払いが必要になる

- 3カードローンの金利は各社で異なり審査で決まる

- 3-1金利と利息の違い

- 3-2カードローンの金利は取扱会社によって異なる

- 3-3カードローンの金利は審査により決まる

- 3-4利息制限法による上限金利を超えることはない

- 3-5返済方法として「残高スライド元利定額リボルビング方式」を採用するカードローンが多い

- 4カードローンの利息を減らす方法

- 4-1必要な金額しか借入しないようにする

- 4-2借入期間を短くする

- 4-3資金に余裕がある場合は繰り上げ返済を行う

- 4-4利息無料の特典・キャンペーンを利用する

- 5カードローンの金利を下げる方法

- 5-1融資枠を大きく設定する

- 5-2銀行カードローンを利用する

- 5-3一定期間借入を行い返済実績を作る

カードローンの金利(利息)の計算方法

カードローンの金利は、計算式に当てはめれば簡単に利息を計算できます。

カードローン取扱各社のWebサイトでは、返済シミュレーションを用意しているところが多いです。返済シミュレーションに借入金額や金利などを入力すれば、利息の金額や返済回数などを確認することができます。

ここでは、カードローンの金利(利息)の計算式、金利計算のシミュレーションについて紹介します。

カードローンの金利(利息)の計算式

カードローンの利息は、下記の計算式で求めます。

利息=元本×金利×借入日数÷365日

※うるう年の場合は「366日」に置き換え

上記の計算式を見てのとおり、金利と借入日数により利息が決まります。

金利が低く借入日数が少ないほど、支払う利息は少なくなりますが、金利が高く借入日数が多いほど、支払う利息は多くなります。

ただし、この計算式は借入期間中に元本が減っていないことが前提です。実際は毎月支払う「約定返済」を行い、元本が減っていくケースがほとんどなので、上記の計算式で単純に計算した利息にはなりません。

金利(利息)計算シミュレーションはカードローン取扱各社のWebサイトで可能

金利計算のシミュレーションは、多くのカードローン取扱各社のWebサイトにて用意しているので簡単に計算できます。

ここでは、みずほ銀行のWebサイトにあるシミュレーションを例に解説します。

参照:みずほ銀行公式サイト「返済回数シミュレーション」

参照:みずほ銀行公式サイト「返済回数シミュレーション」みずほ銀行のWebサイトでは、「返済金額シミュレーション」「返済回数シミュレーション」「返済期間シミュレーション」の3種類を利用できます。

「返済金額シミュレーション」では下記を入力することで、利息の金額を算出できます。

- いくら借入するか

- どの期間で借入するか

- 借入金利は何パーセントか

例えば、10万円を借入金利15%で24ヶ月借入する場合の利息は1万7,106円になることがわかりました。

また、「返済回数シミュレーション」では、借入金額・毎月の返済額・金利の3点を入力することで返済回数と利息の計算が可能です。

月々の返済額が数千円変わるだけでも、利息や返済期間が大きく変わることもあります。複数のパターンをシミュレーションしてみて、自分が納得できる返済条件を検討してみましょう。

カードローンの金利計算に関する2つの注意点

カードローンを利用する際に気をつけたいのは主に下記の2点です。

- 下限金利ではなく上限金利を確認する

- 月々の返済額を少なくすると金利負担は増える

カードローン取扱各社が提示している金利に幅がありますが、融資限度額や信用力により適用される金利は異なります。

また、月々の返済額を少なく設定すると月々の返済負担は減りますが、元本がなかなか減らない分、利息の支払い負担は増えるので注意が必要です。

下限金利ではなく上限金利を確認する

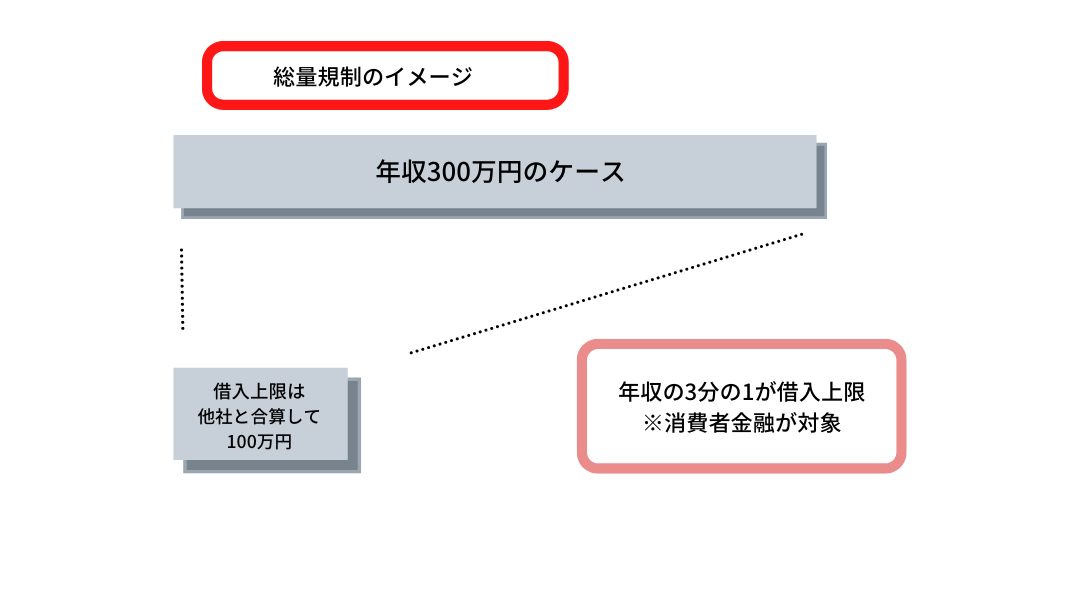

消費者金融のカードローンは、「総量規制」という法律に基づき年収の3分の1までしか借入できません。

また、カードローンの金利は融資限度額に応じて決まりますが、融資限度額が少ない場合は上限金利が適用になる可能性が高いです。

自分の信用力について不安がある場合は、下限金利は参考にせず、上限金利が低いカードローンを選ぶのがよいでしょう。

当サイトでは金利が低いカードローンも紹介していますので、そのなかから上限金利を比較して選んでみてください。

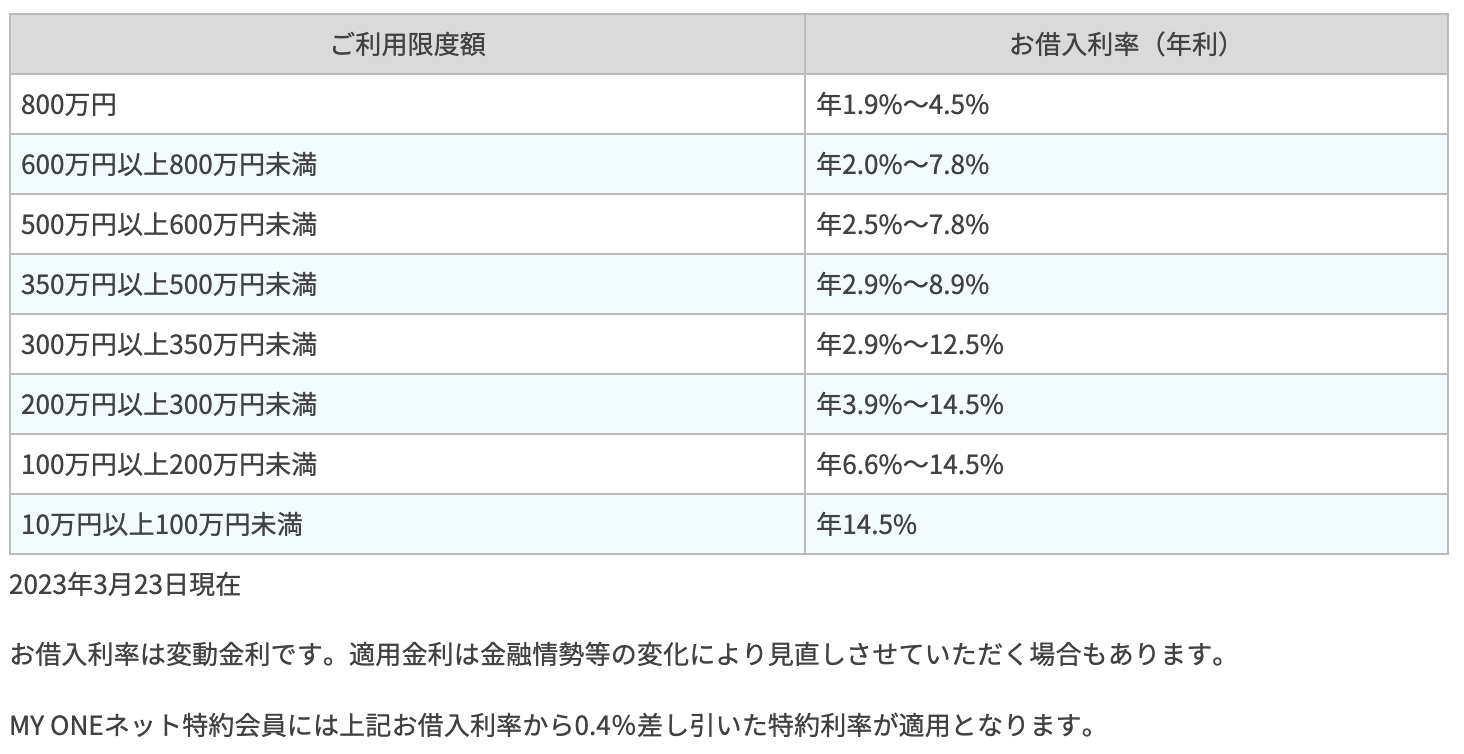

ここからは、楽天銀行スーパーローンの金利を例に解説します。

楽天銀行スーパーローンの場合、融資限度額(利用限度額)が50万円に設定したときの金利は年14.5%です。楽天銀行スーパーローンの金利は年14.5%が上限なので、これ以上の金利になることはありません。

参照:スーパーローン商品概要|楽天銀行カードローン

参照:スーパーローン商品概要|楽天銀行カードローン一方、アコムのカードローンの金利は、融資限度額が50万円に設定されると年率7.7%~18.0%の間となります。適用される金利は審査によって決まりますが、上限金利の18.0%になる可能性もあることは理解しておきましょう。

参照:キャッシングのアコム|カードローン、キャッシングならアコム

参照:キャッシングのアコム|カードローン、キャッシングならアコム一般的には、銀行カードローンのほうが金利が低くなり、消費者金融カードローンのほうが金利が高くなる傾向にあります。金利の低さにこだわるのであれば銀行カードローンがおすすめです。

ただし、銀行カードローンのほうは審査が厳しく、審査に時間がかかる注意点もあります。早く借入をしたい場合には、最短で即日の借入が可能な場合もある消費者金融カードローンを利用するのがよいでしょう。

また、上限金利が低いカードローンを選びたいなら、12.5%のJCB CARD LOAN FAITHが群を抜いて低金利です。こちらもあわせて検討してみましょう。

月々の返済額を少なくすると金利負担は増える

カードローンにおける月々の返済額を少なく設定すれば、毎月の返済負担は少なくなりますが、その分借入期間が長くなるので利息の支払い負担が増えてしまいます。

例えば、10万円の借入を年利18.0%で行った場合、毎月元本と利息を合わせて5,000円ずつ返済するパターンと、10,000円ずつ返済するパターンを比較してみましょう。

月々5,000円を返済する場合、返済期間は26回(2年2ヶ月)になり、利息の合計は21,926円です。

一方、月々10,000円の返済をすれば、返済期間は13回(1年1ヶ月)で、利息の合計は10,935円となり、月々5,000円の返済の場合と比較して約半分に抑えられるのです。

月々の返済負担を少なくすればトータルで支払う利息が増えてしまうので、なるべく早く完済できるよう返済計画を立てることをおすすめします。

滞納すると遅延損害金の支払いが必要になる

カードローンで返済が遅れると、通常の金利ではなく「遅延損害金」の支払いが必要になります。

遅延損害金とは、借金を滞納した場合に生じる損害賠償金で、いわば「ペナルティ」のようなものです。

遅延損害金の利率はカードローン取扱各社によって異なりますが、年20%程度に設定されているケースが多いです。

遅延損害金の計算方法は下記のとおりです。

遅延損害金=滞納額(元金)×遅延損害金の利率÷365日×滞納日数

※うるう年の場合は366日で計算

例えば、カードローンの借入額(元本)が50万円で金利が15%、遅延損害金の利率が20%のケースで考えてみます。

30日間の支払い利息は6,164円ですが、30日間滞納した場合は8,219円の遅延損害金が発生することになります。

遅延損害金は、元本の金額が大きく滞納日数が長くなるほど大きくなるので注意しましょう。

また、滞納すると遅延損害金の支払いが発生するだけではなく、カードローンの利用ができなくなったり、信用情報に傷がついたりするデメリットもあります。

カードローンの金利は各社で異なり審査で決まる

カードローンを利用する際には「金利」が設定され、借入金額と借入期間に応じて「利息」を支払わなければいけません。

ただし、カードローンの金利は借入をする銀行・消費者金融などにより異なります。

ここでは、カードローンの金利の仕組みや、金利がどのようにして決まるのかについて解説します。

金利と利息の違い

利息とは、お金の貸し借りが発生した際に、借主から貸主へ支払うお金をいいます。

一方、金利とは、利息を年率でパーセンテージ(%)で表したものをいいます。

例えば、お金を100万円借りたときの金利が年率10.0%の場合、年間でかかる利息は10万円です。

しかし、場合によっては1年間かからずに返済できることもあるでしょう。そういった場合は、借入れた期間に応じた利息を支払います。

ちなみに、実質年率とは、利息に合わせて事務手数料や保証料など融資にかかる手数料も合わせてパーセンテージ化したものです。例えば、銀行で融資を受ける場合には、登記にかかる事務手数料などを含めて算出します。

ただし、カードローンの場合は金利以外の手数料は発生しないので、「実質年率=金利」と考えてよいでしょう。

カードローンの金利は取扱会社によって異なる

カードローンの金利は、銀行や消費者金融のカードローンによって異なります。

以下に代表的なカードローン10社の金利と利用限度額をまとめましたので、ご参照ください。

| 三菱UFJ銀行カードローン「バンクイック」 | ||

| みずほ銀行カードローン | ||

| 楽天銀行スーパーローン | ||

| PayPay銀行カードローン | ||

| アイフル | ||

| アコム | ||

| SMBCモビット | ||

| プロミス | ||

| レイク |

どのカードローンも金利は一定ではなく、上限金利と下限金利に幅があります。

金利に幅があるのは、金利が返済できなくなるリスクに応じて決まるからです。

信用力が高い人は金利は低く、信用力が低い人は金利は高くなる傾向にあります。

なお、一般的には銀行のカードローンのほうが消費者金融よりも審査が厳格なので、借入が難しくなる分、金利は低く設定されています。

カードローンの金利は審査により決まる

カードローンの金利は銀行や消費者金融による審査で決まります。

カードローンは、担保や保証人を差し入れる必要がないため、銀行や消費者金融にとってはリスクが高い商品です。そのため、お金を貸しても無事完済できる人なのかを見極めるために審査を行い、リスクに応じた金利を設定して、利息を受け取る必要があるのです。

カードローンは、年収が多い人ほど融資限度額を大きく設定できます。融資限度額が大きく設定できる人は信用力が高い人、返済能力が高い人と判断され、その分金利が低くなるのです。

一方、年収が低い人は返済できなくなるリスクがあるとみなされ、融資限度額は小さく、金利は高くなります。

利息制限法による上限金利を超えることはない

消費者金融などの貸金業者からお金を借りる場合、利息制限法による上限金利を超えることはありません。

消費者金融などの貸金業者は「貸金業法」という法律により貸金業登録をする必要があり、さらに借入金額により上限金利を制限する「利息制限法」があります。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 上限年20.0% |

| 10万円以上~100万円未満 | 上限年18.0% |

| 100万円以上 | 上限年15.0% |

例えば、10万円を借りる場合の上限金利は年18.0%です。単純計算をすると、10万円を1年間借り入れてかかる利息額は1万8,000円が上限となります。

返済方法として「残高スライド元利定額リボルビング方式」を採用するカードローンが多い

カードローンの返済方法では、「残高スライド元利定額リボルビング方式」を採用するカードローンが多いです。

残高スライド元利定額リボルビング方式とは、毎月元本と利息を合わせた定額を返済していき、一定額まで元本が減ったら毎月の返済額が変わる返済方式です。

例えば、借入額(元本)が40万円ならば月々の返済額が4,000円で、元本が20万円以下になったら毎月の返済額が2,000円になるというイメージです。

基本的に残高スライド元利定額リボルビング方式は、毎月の返済額が少ないので借りすぎてしまう点がデメリットです。

残高スライド元利定額リボルビング方式で返済できる毎月の最低金額は、借入額やカードローン取扱会社により異なりますが、おおむね2,000円程度からのケースが多いです。

また、月々の返済額が少ないと完済するまでに時間がかかるので、それだけ利息の支払い負担も増えるので注意が必要です。

カードローンの利息を減らす方法

カードローンを利用するにあたって、なるべく利息を減らしたいと考える人もいらっしゃるでしょう。

カードローンの利息を減らす方法は主に以下の4つが挙げられます。

- 必要な金額しか借入しないようにする

- 借入期間を短くする

- 資金に余裕がある場合は繰り上げ返済を行う

- 利息無料の特典・キャンペーンを利用する

ここでは、それぞれの方法について詳しく解説します。

必要な金額しか借入しないようにする

カードローンの金利は、住宅ローンやマイカーローンなど目的があり担保を設定する融資に比べると金利が高くなります。

特に収入が少なく大きな融資枠が設定できない場合には、カードローンの金利が年15.0%以上と高くなることもあるでしょう。

借入金額が増えればそれだけ利息が増えるので、必要以上に借入しすぎないよう注意が必要です。

「念のために多めに借りよう」と思う人もいらっしゃるかもしれませんが、本当に必要な金額を計算して借りることをおすすめします。

元銀行員のFPが語る耳寄りな話

カードローンは目的を問わずに利用でき便利ですが、目的に合わせて低金利で利用できるローンもあります。

例えば、教育資金が不足するなら「教育ローン」、結婚資金が必要ならば「ブライダルローン」を利用したほうが金利を抑えられるケースが多いです。

まずはカードローンありきで考えるのではなく、自分の目的に合ったローンを利用できるかどうかを調べるのがおすすめです。

借入期間を短くする

借入期間が短いほど利息の支払い負担は減ります。

特に大きな金額を借り入れる場合は、借入期間の長さが利息の額に大きな影響を与えるので注意が必要です。

借入期間を短くするためには、月々の返済額を増やすのがよいでしょう。月々の返済額を増やせば借入期間が短くなり、トータルの返済増額も軽減できます。

資金に余裕がある場合は繰り上げ返済を行う

カードローンは、毎月一定額を支払う「約定返済」だけではなく、元金の一部または全部を当初の予定よりも前倒しで返済できる「繰り上げ返済」が可能です。

例えば、ボーナスが手に入るなどして資金に余裕がある場合は、繰り上げ返済をすることで元本を減らせて、結果的に利息の支払い負担も軽くできます。

繰り上げ返済はATMやインターネットバンキングなどを利用して自分の好きなタイミングでできます。

ただし、繰り上げ返済をした月も通常の約定返済は行われるので注意しましょう。

利息無料の特典・キャンペーンを利用する

初めての利用であれば、利息が無料になる特典・キャンペーンをしているカードローンもあります。借入期間が短ければ、利息の支払いなしで借入できる可能性があります。

例えば、30日間の借入であれば利息が無料になる特典のカードローンを利用すれば、30日以内に借入額を全額返済すれば利息は一切かかりません。

下記にカードローン取扱各社が実施している「無利息期間」の特典・キャンペーンをまとめてみましたので、参考にしてください。

| アイフル | 契約日の翌日から30日間利息無料 |

| アコム | 契約日の翌日から30日間利息無料 |

| プロミス | 初回借入日の翌日から30日間利息無料 |

| レイク | 契約日の翌日から60日間利息無料(Web申込) ※借入金のうち5万円まで180日間利息無料のどちらかを選択 |

| PayPay銀行カードローン | 初回借入日から30日間無料 |

上の表のとおり、無利息期間はカードローン取扱各社で異なります。

契約と同時にカードローンを利用しない場合は、初回借入日または初回借入日の翌日から利息が無料になるものを利用するのがよいでしょう。

カードローンの金利を下げる方法

これまではカードローンの利息を下げる方法を紹介してきましたが、カードローンの金利を下げる方法もあります。

- 融資枠を大きく設定する

- 銀行カードローンを利用する

- 一定期間借入を行い返済実績を作る

金利を下げられれば、利息の返済負担を大きく減らすこともできます。

それでは、カードローンの金利を下げる具体的な方法を紹介しましょう。

融資枠を大きく設定する

カードローンを利用する際には融資枠(利用限度額)を設定しますが、融資枠が大きくなるほど金利が下がる傾向にあります。

借入を希望する金額が少額であっても、収入が多く信用力がある人は融資枠を大きく設定したほうが金利が下がる可能性があります。

例えば楽天銀行スーパーローンの場合、300万円の融資枠(利用限度額)だと金利は年2.9%~12.5%となります。

参照:スーパーローン商品概要|楽天銀行カードローン

参照:スーパーローン商品概要|楽天銀行カードローン普段数万円~10万円程度しか借り入れない予定の人も、高額の融資枠を設定しておき、低い金利で借入をするのも一つの選択肢といえます。

ただし消費者金融などの貸金業者の場合、貸金業法における「総量規制」により、トータルの借入額は他社の借入も合わせて年収の3分の1までなので注意しましょう。

銀行カードローンを利用する

消費者金融カードローンと比較すると、銀行カードローンのほうが上限金利が低いです。金利が気になるのであれば、まずは銀行カードローンの利用を検討してみましょう。

ただし、銀行カードローンは即日融資ができない点に注意が必要です。消費者金融であれば、申込から即日融資が可能なケースが多いので、スピード感を求めるのであれば銀行カードローンの利用は向きません。

また、銀行の場合は審査が厳格で、収入が少ない場合や転職したばかりという人は審査に通りにくい傾向にある点も注意しておきましょう。

一定期間借入を行い返済実績を作る

一定期間カードローンを利用して返済実績を作るのも、金利を下げる方法の一つです。

取扱会社によりますが、返済実績を作ることで優良顧客と認定されるからです。

目安としては「1年以上、返済日に遅れずに返済を行うこと」といわれています。そのタイミングで借入額の増額申請をすると、金利が下がる可能性が高くなってきます。

元銀行員のFPが語る耳寄りな話

金融機関としては、利息により収益を得ているので、返済をきちんとしてくれる人には積極的に借入してほしい気持ちがあります。

返済実績がある人であれば、金利を減らしてでも借入してほしいと思う可能性が高いので、必要であれば、一定期間借入した後の借入額の増額申請を検討してみてはいかがでしょうか。

この記事のまとめ

カードローンの利息は、「元本×金利×借入日数÷365日」で簡単に計算できます。

利息を正確に計算したい場合には、カードローン取扱各社のWebサイトの返済シミュレーションを利用しましょう。

カードローンの金利は取扱各社の審査により決まりますが、信用力が低いと判断された人は金利が高くなる傾向があります。

利息の負担を減らす方法は下記のとおりです。

- 必要な金額しか借り入れしないようにする

- 借入期間を短くする

- 資金に余裕がある場合は繰り上げ返済を行う

- 利息無料の特典・キャンペーンを利用する

一般的にカードローンの金利は、消費者金融よりも銀行のほうが低い傾向にあります。

ただし、無利息期間の特典・キャンペーンを実施している銀行は少ないので、短期間かつ1度のみの借入であれば、消費者金融のカードローンを利用するのも一つの選択肢といえるでしょう。

取扱各社の金利や利息額など特徴を比較してみて、自分に合ったカードローンを選んでくださいね。

監修者

監修者