カードローンのデメリットや危険性とは?デメリットを回避する方法も解説

更新日:2024.05.03

当サイトではアフィリエイトプログラムを利用し、事業者(アコム様など)から委託を受け広告収益を得て運営しております。 なお、掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

カードローンは、必要な時にお金を借りられる便利なサービスです。

一方でデメリットがあるのも事実です。申し込む前にデメリットを把握しておきましょう。

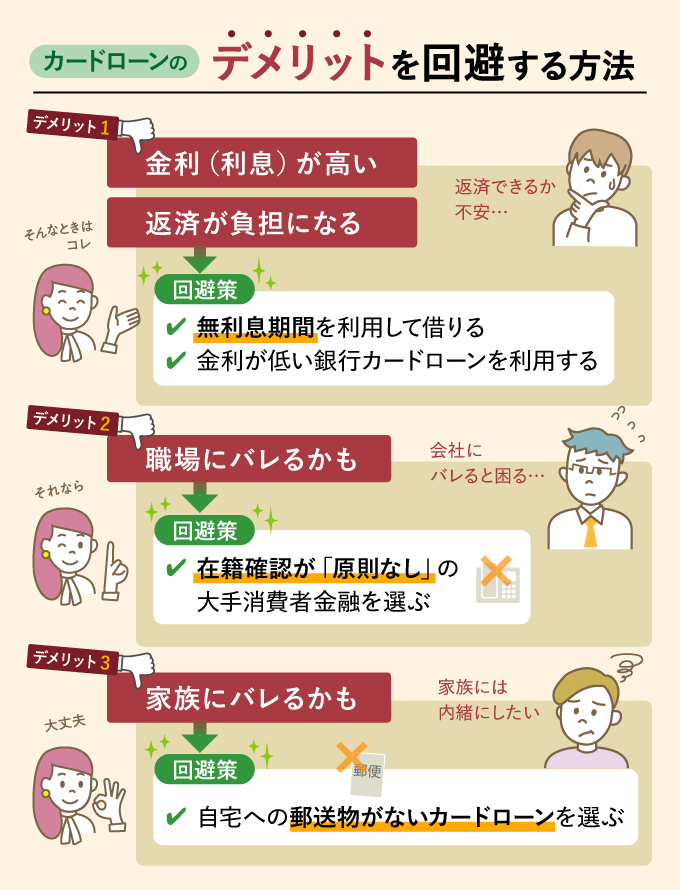

カードローンのデメリットとは

- 金利が高く利息が負担になる

- 返済期間が長びけばさらに負担が増える

- 会社や家族にバレる可能性がある

- 他のローン審査に影響が出ることも

- 返済期間が長いと返済の負担が増える

- 借りすぎると多重債務に陥る人もいる

こうして見ると不安になるかもしれませんが、正しい知識と解決策があれば主なデメリットは回避可能です。

金利負担のデメリットを回避したいなら大手消費者金融のレイクがおすすめ。

初回利用者限定ですが、一定期間内に返済すれば利息がかからない「無利息期間」が他社よりも長めに設定されています。

レイクは5万円以内の借入で最大180日間金利が0円になります。リスクを抑えてお金を借りたい人には良いでしょう。

|

無利息期間がある おすすめのカードローン3選 |

|

・初回利用&5万円までの借入なら最大180日間利息が0円 ・初めての利用ならWeb申込限定で最大60日間利息が0円 ・Web申込限定で最短25分で借入可能(※1) |

|---|---|

|

・初めての利用なら最大30日間金利が0円 ・ネット申込なら最短20分で借入可能 ・勤務先への在籍確認の電話原則なし(※2) |

|

・原則として電話による在籍確認なし ・Web申込なら原則自宅への郵送物なし ・新規契約の場合、最大1,000ポイントのVポイントプレゼント |

「まとまったお金が必要」「返済にかなり時間がかかりそう」という人は銀行のカードローンがおすすめ。

消費者金融の金利(上限)は年18.0%ほどですが、銀行カードローンは年14.5%が一般的です。

銀行のカードローンや、消費者金融カードローン全34社を比較した「カードローンおすすめランキング」の記事も参考にしてみてください。

…続きを読む

目次

カードローンは本当にヤバい?6つのデメリットから検証

カードローンから借り入れることに不安を覚える人は少なくないと思います。

カードローンを利用するのは本当にヤバいことなのでしょうか?

ここでは、カードローンが抱える6つのデメリットについて詳しく解説します。

カードローンの6つのデメリット

1.カードローンの金利が高い

カードローンは、他のローン商品と比較して金利が高いです。

金利とは、借入額に対する利息の割合のことで、パーセント(%)で表します。

初めてカードローンの契約をする場合、適用される金利は上限金利で設定されるケースが一般的です。

大手消費者金融と主要な銀行のカードローンの金利は以下のようになっています。

| プロミス | アイフル | アコム | レイク | SMBCモビット | みずほ銀行カードローン(※) | 楽天銀行スーパーローン | セブン銀行カードローン | |

|---|---|---|---|---|---|---|---|---|

| 上限金利 | 年17.8% | 年18.0% | 年18.0% | 年18.0% | 年18.0% | 年14.0% | 年14.5% | 年15.0% |

| 下限金利 | 年4.5% | 年3.0% | 年3.0% | 年4.5% | 年3.0% | 年2.0% | 年1.9% | 年12.0% |

2.利息の支払い額が多い

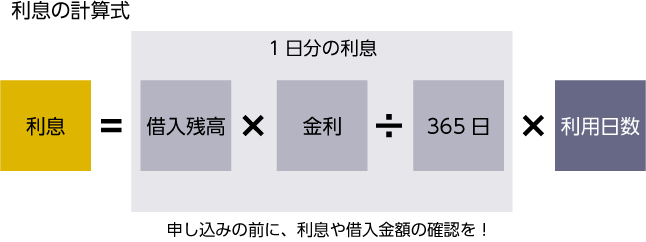

カードローンからお金を借りたら、「利息」を支払う必要があります。

利息とは、お金を借りた対価として発生する金銭のことです。

金利が高いと支払う利息が増えるのに対して、金利が低いと支払う利息も少なくなります。

カードローンからお金を借り入れた場合は、借りた側(利用者)は貸した側(カードローン会社)に元金の返済とともに、利息を払うことになります。

例えば、カードローンで10万円を実質年率15.0%で30日間借り入れをした場合は1,232円の利息がかかります。

したがって、トータルで10万1,232円をカードローン会社に返済することになります。

3.会社や家族にバレることがある

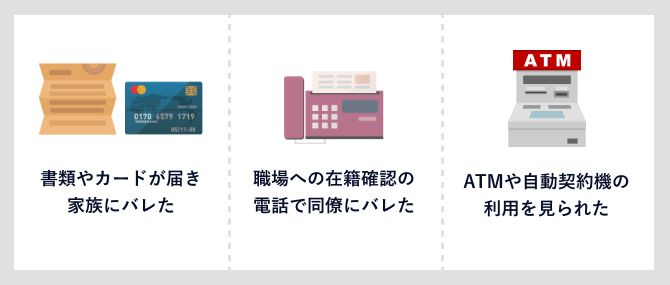

カードローンの審査において、カードローン会社から職場に在籍確認の電話がかかってくるケースがあります。

在籍確認の電話がかかってくる場合は、会社名を名乗らず、個人名などでかけてくるケースが多いですが、それでもカードローンを利用していることが職場の人にバレてしまう可能性はあります。

カードローンの契約後に、自宅にローンカードなどの郵便物が送られてくる場合もあるので、家族にカードローンを申し込んだと気づかれてしまうこともあるでしょう。

郵送物と在籍確認は無しにできる

ただし、大手消費者金融のカードローンなら審査時に原則職場への在籍確認の電話がなく、自宅への郵便物もカットできます。

大手消費者金融の「在籍確認の電話の有無」「自宅への郵便物の有無」は以下のようになっています。

| プロミス | アイフル | アコム | レイク | SMBCモビット | |

|---|---|---|---|---|---|

| 在籍確認の電話の有無 | 原則なし | 原則なし | 原則なし(※1) | 原則なし(※2) | 原則なし(Web申込) |

| 自宅への郵便物の有無 | Web完結・カードレス・Web明細の場合なし | Web完結・カードレス・Web明細の場合なし | Web完結・カードレス・Web明細の場合なし | Web完結・カードレス・Web明細の場合なし | Web完結・カードレス・Web明細の場合なし(※3) |

(※1)原則、電話で確認せず、書面や申告内容で確認

(※2)審査の結果によりお電話での確認が必要となる場合があります。

(※3)次のいずれかの手続きを行うことで郵送物なしで契約可能。「オンライン本人確認」を行う。返済方法を口座振替で登録する。三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参して申し込む。

上記のように、プロミス、アイフル、アコム、レイク、SMBCモビットでは原則電話による在籍確認はなしとされています。

ただし、提出書類に不備があったり審査に問題があったりすると、在籍確認の電話がかかってくることもあります。

また、Web完結でカードを発行せず利用明細書をWeb明細にする場合には、自宅への郵送物はなしにできます。

利息がかかることを踏まえつつ、在籍確認の電話や郵便物のない方法も検討した上でカードローンの利用を検討してみましょう。

4.他のローン審査に影響が出ることがある

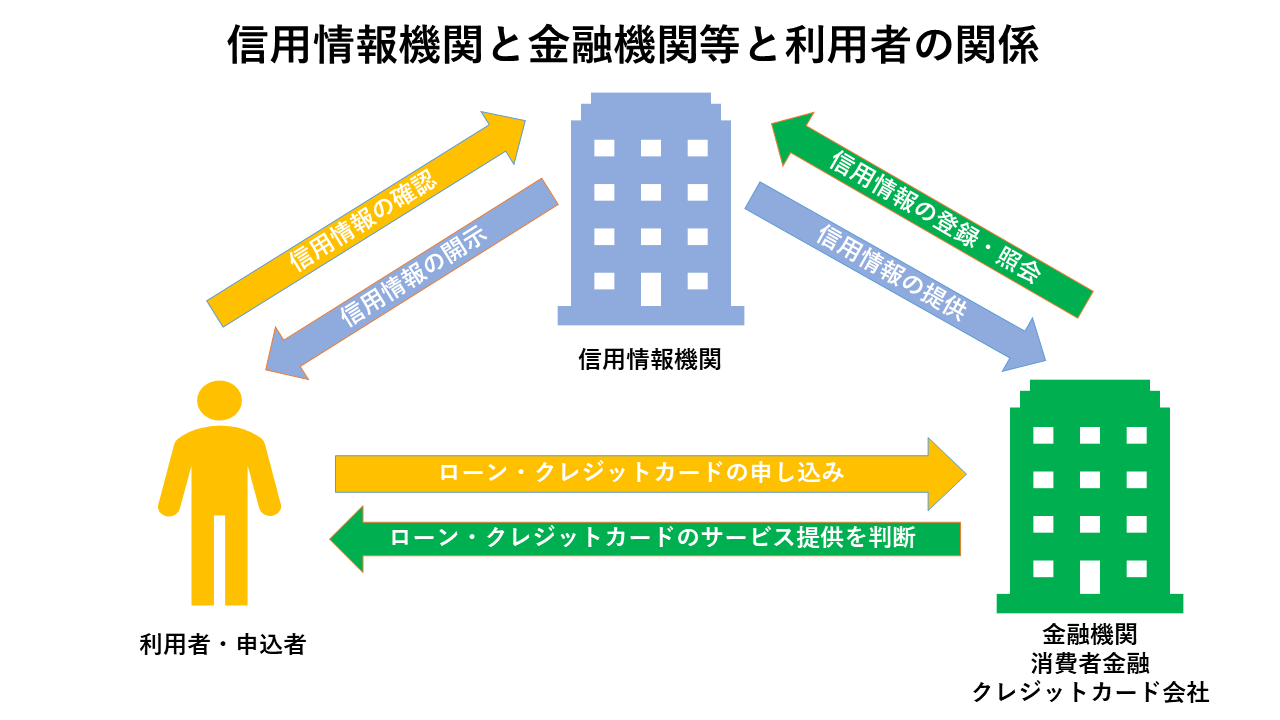

ローンの「申込・契約・借入・返済」に関する信用情報は信用情報機関に登録されています。

信用情報機関とは、加盟する銀行や消費者金融などから個人の信用情報を収集・管理し、また提供する機関のことです。

信用情報は借入をしているカードローン会社はもちろん、他の金融機関・貸金業者も閲覧できます。

つまりカードローンを借り入れていることが他のカードローン会社にもバレているのです。

信用情報にカードローンの履歴が残っていると、他のローンやクレジットカードを申し込む際に審査に影響が出る可能性があるので注意が必要です。

ちなみに、信用情報に掲載されている重要項目は、主に以下のようなものになっています。

| 本人を特定する情報 | 氏名、生年月日、性別、住所、電話番号、勤務先、勤務先電話番号、運転免許証等の記号番号等 |

| 申し込みに関する情報 | 本人を特定する情報、申込日、申し込み商品の種別 |

| 契約内容に関する情報 | 登録会員名、契約の種類、契約日、貸付日、契約金額、貸付金額、保証額等 |

| 返済状況に関する情報 | 入金日、入金予定日、残高金額、完済日、延滞等 |

| 取引事実に関する情報 | 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 |

借りすぎや、複数社利用で他のローン審査に落ちることがある

カードローンを利用しすぎていると、住宅ローンや自動車ローン(マイカーローン)など、他のローンの審査に影響が出る場合があります。

例えば、カードローンの借入額が多かったり、順調に返済が行われていないと、いわゆる「ブラックリスト(事故情報)」に載ることによって、他のローンの審査に落ちる可能性があるのです。

5.返済期間が長いと返済の負担が増える

カードローンの返済期間が長引くと、支払う利息もかさみ返済総額も増えていきます。

返済総額が増えるかどうかは、返済期間の長さにかかっているといっても言い過ぎではありません。

カードローンの返済期間による利息総額と返済総額の違いは以下のようになっています。(借入金額30万円、借入利率(実質年率)18.0%の場合)

| 返済期間 | 1年 | 3年 |

| 返済回数 | 13回 | 37回 |

| 毎月の返済額 | 27,503円(最終回のみ:8円) | 10,845円(最終回のみ:11円) |

| 利息総額 | 30,044円 | 90,431円 |

| 返済総額 | 330,044円 | 390,431円 |

利息総額の差額:90,431円-30,044円=60,387円

返済総額の差額:390,431円-330,044円=60,387円

借入金額が30万円で借入利率(実質年率)が18.0%の場合、返済期間が1年よりも3年のほうが、利息総額も返済総額も6万387円多くなるのです。

上記から、返済期間が長いほど返済総額も多くなることがわかります。

6.借りすぎると多重債務に陥る人もいる

身の丈を超える借り入れをすると計画的に返済を行うことができず、他社のカードローンから借りて返済に充てる方も見かけます。

そうなるとカードローンの多重債務に陥る可能性があり、返済の遅延・延滞が当たり前の状況になってしまい、日々の生活も困窮を極めることになります。

さらに返済が不可能になると、債務整理といった法的手続きが必要になってしまうこともあり得ます。

【体験談】心理的な負担は?実際にカードローンを利用した人が感じた事

ここからは、編集部が直接カードローン利用者に取材をし、利用時にどのような不安があったかの事例をまとめたものをご紹介します。

【事例1】一度借りたら抜け出せなくなるのが怖い

「カードローンは一度借りたら抜け出せなくなる」と思っている人は少なくないようです。

カードローンからの借入をタブー視しつつも、カードローンの利用を決断した人に取材しました。

カードローン利用者が語る体験談

消費者金融からお金を借りるのはタブーだと思っていました

- 年代

- 30代

- 性別

- 男性

- 借入目的

- 引っ越し費用・生活費の補てんのため

引っ越し費用と生活費など一時的にまとまった支出が必要になってしまったので、まずは役所に公的融資制度を…

引っ越し費用と生活費など一時的にまとまった支出が必要になってしまったので、まずは役所に公的融資制度を申請したのですが、条件を満たせず利用はかないませんでした。

そこで消費者金融を利用することになるのですが、申し込む前は消費者金融のカードローンから借りるのが怖くて、できれば消費者金融は使いたくなかったというのが正直な思いでした。

消費者金融からお金を借りること自体がタブーという意識もありましたし、周りを見ても消費者金融から借りているという人や、そういった話もなかったので、怖いというイメージが先立っていました。

そのため、消費者金融を利用していることを周りに知られないよう、借入や返済をする際は特に気をつけるようにしました。

さらに、消費者金融から1回借りてしまうと、完済した後も何度も繰り返して借りてしまうことになり、自分で歯止めが効かなくなるのではないか、という恐れは今もあります。

続きを読む閉じる

【事例2】利息でいくら損するのか不安が付きまとう

カードローンは住宅ローンなど他のローン商品と比較しても金利が高めに設定されており、利息もかさみます。

カードローンから借入を受けることで、支払う利息がいくらかかるのか、返済負担はどのくらい重くなるのかといった不安感を抱く人が少なくありません。

カードローン利用者が語る体験談

消費者金融からの借入で利息がいくら増えるのか不安がありました

- 年代

- 20代

- 性別

- 男性

- 借入目的

- 離職期間における生活費の補てんのため

離職中の生活費をどうやって用意するか、悩んでいた時期がありました。

まずは国や自治体などの…

離職中の生活費をどうやって用意するか、悩んでいた時期がありました。

まずは国や自治体などの公的機関から給付金をもらえないか考えましたが、申請してから給付されるまでに約1~2ヶ月もかかると言われました。

これでは絶対に間に合わないと思い、少しでも早くお金を手に入れる手段をインターネットで探しました。その結果、消費者金融のカードローンを利用することに決めました。

消費者金融からお金を借りる上で一番気になったのが、「利息がどのくらい増えるのか?」という点です。

利息の支払いが重くなり、途中で返済できなくなるという状況は避けたいと思いました。

そこで、カードローンを利用する前に実際の利息や毎月の返済額、返済総額がどれくらいになるのか自分で試算して、問題なく返済できそうかをチェックしました。

その結果、今では余裕を持ちながら毎月返済を続けています。

続きを読む閉じる

【事例3】家族や職場に使ってることがバレないか不安

カードローンから借り入れることで家族や職場にバレないかどうか、気になる利用者は多いです。

特に家族には絶対にバレたくない、だけどカードローンから借入をせざるを得なかったという利用者に取材しました。

カードローン利用者が語る体験談

カードローンの利用を家族に隠し続けるのは精神的に良くない…

- 年代

- 30代

- 性別

- 男性

- 借入目的

- 投資の失敗による補てんのため

カードローンからお金を借りることになったのは、投資に失敗をしてしまったのが原因です。最初はクレジット…

カードローンからお金を借りることになったのは、投資に失敗をしてしまったのが原因です。最初はクレジットカードのキャッシングを利用することで補てんしていたのですが、それでも足りなくなってしまいました。

緊急でお金を用意せざるをえない状況でしたが、家族や職場には極力バレたくありませんでした。そこで、インターネットで調べた結果、「職場への在籍確認の電話なし」「郵送物なし」のカードローンがあることがわかりました。

すぐにWebから申し込み、審査も無事通過して融資を受けられ、現在はなんとか家族や職場にバレないよう毎月の返済を続けられています。

ただ、カードローンの利用を家族に隠し続ける生活は精神的に良くないため、正直に告白すれば楽になるのでは…と思い始めています。

続きを読む閉じる

返済できなかったときの4つの危険性

カードローンを期日どおりに返済できなかった場合、注意をしなければならないことがたくさんあります。

中でもカードローンで返済が不能となったときに身の上に起こる4つの危険性について詳しく紹介します。

1.返済が遅れて督促状が届く=バレる

一般的にカードローンの返済の滞納が2ヶ月ほど続くと、自宅に督促状が届くことがあります。

一緒に住んでいる家族がいる場合には、督促状が届くことで、カードローンを利用していることや、返済が遅れていることが家族にバレてしまいます。

延滞していることが周囲にバレると、社会的な地位や信頼性が落ちてしまう可能性もあるのです。

2.滞納して延滞金の負担が重くのしかかる

カードローンの返済を延滞すると遅延損害金が発生します。

遅延損害金とは、借金の期日までの返済が守れずに、カードローンなどの返済を滞納した場合に発生する損害賠償金のことです。

遅延損害金は利息よりも高い利率で計算され、借り入れた金額の返済期日の翌日から発生します。

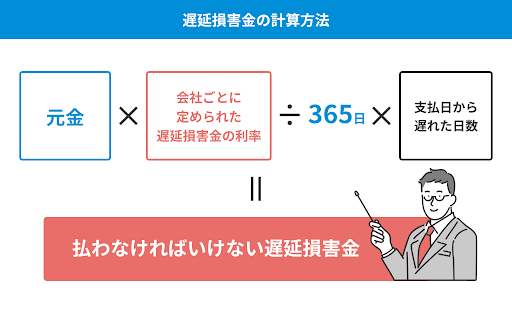

遅延損害金は、以下のような式で計算されます。

遅延損害金=元金×遅延損害金の利率÷365日×延滞日数

遅延損害金の利率は各カードローン会社によって違いますが、消費者金融などの貸金業者の場合、利息制限法により遅延損害金は年20.0%が上限となっています。

3.延滞するとブラックリストに載り、クレカが新規で作れなくなる

カードローンの返済を延滞すると、いわゆるブラックリスト(事故情報)に載ります。

「ブラックリストに載る」とは、カードローンの返済が滞ったり、債務整理を行ったりした情報が、情報登録機関に事故情報として登録された状態をいいます。

そのため実際に「ブラックリスト」というリストが存在するわけではありません。

ブラックリストに載ると、以下のようなことが起こります。

- クレジットカードが利用できなくなる

- 新規のローンの審査が通りにくい

- 携帯電話端末の分割購入ができない

- 賃貸契約ができなくなる可能性がある

- ローンや奨学金の保証人になれない

信用情報機関に事故情報が登録される期間(ブラックリストに載る期間)は、信用情報機関により異なりますが、だいたい契約終了後から5年程度とされています。

ブラックリストに掲載されている期間は新たな借り入れを受けられないので、貯蓄がない場合は生活資金の調達が難しくなるでしょう。

4.債務整理(任意整理、自己破産)になる人も

カードローンの返済が困難になると、債務整理をしなければならないこともあります。

債務整理とは、国が認めた借金救済制度といえるもので、借金を減額・免除・返済猶予してくれます。

債務整理の中でも一般的に利用されるのが「任意整理」と「自己破産」の2つです。

任意整理とは、裁判所を通さずに債権者(貸した側)と直接交渉し、将来利息をカットすることによって借金を減額してもらう手続きです。

自己破産とは、裁判所に申し立てを行うことによって、一定の価値のある財産を売却して債務を返済し、残りの債務(一部を除く)を免除してもらう手続きです。

債務整理(任意整理、自己破産)のデメリットは以下の通りです。

| 任意整理 | 自己破産 | |

| デメリット | ・任意整理開始から完済後5年が過ぎるまでブラックリストに載る ・完済まで継続的な収入が必要になる ・任意整理の交渉が決裂することがある ・借金の減額割合が低い |

・自己破産開始から7年、または完済後5年が過ぎるまでブラックリストに載る ・保証人が一括返済を迫られるおそれがある ・自己破産をしたことが官報に載る ・自己破産の手続き中に職業や資格が制限される |

カードローンの上手な使い方と返済のコツ

これまで述べたカードローンが持つ危険性やデメリットを回避しつつ、カードローンを上手に利用するにはどうすればよいのでしょうか?

カードローンを賢く借り入れて無事に完済するための4つの方法を紹介しましょう。

1.借入希望額を低くする

カードローンを申し込む際に大事なのは「借りすぎない」ことです。

借入額が低ければ早く完済できるのですが、借入額が増えるとその分利息も返済総額も増えてしまいます。

カードローンの返済負担を軽減するためにも、借入希望額は必要な分だけ低めで申し込みましょう。

カードローンは、一度契約をすると利用限度額内であれば何度でも自由に利用できます。

借入限度額が必要以上に高くなった場合には、お金を借りすぎないよう注意しましょう。

2.無理のない返済計画を立てる

カードローンの返済は計画的に行うことが大事です。

カードローンで必要以上にお金を借りないように、一人ひとりの信用情報に基づいて、カードローン取扱各社によって利用限度額が設定されていたり、「借入限度額の合計は年収の3分の1以下」という総量規制という制度があります。

上記で制限されていることに加え、自分でもしっかりと返済のシミュレーションをして、無理のない返済ができるか、無事完済できるかを確認しておく必要があります。

明確な返済計画を立てるために、カードローン取扱各社のWebサイトなどにある、返済シミュレーションのツールを活用するとよいでしょう。

大手消費者金融の公式サイトの返済シミュレーションを紹介します。

- プロミス:ご返済シミュレーション

- アイフル:ご返済シミュレーション

- アコム:ご返済シミュレーション

- SMBCモビット:返済シミュレーション

- レイク:ご返済シミュレーション

3.アラートメールを使い期日までに返済が遅れないようにする

手元に現金があるのに、返済期日をうっかり忘れて返済できずに、延滞をしたり、遅延損害金を支払うことになっては非常にもったいないです。

うっかり忘れてしまいそうになるカードローンの期日までの返済を確実に実行できるように、自分なりに工夫を凝らしておくようにしましょう。

例えば、返済期日の数日前にアラートメールの通知サービスを活用するのも一つの方法です。

大手消費者金融では、事前に登録しておくと、それぞれ期日の3日前や当日などに返済のお知らせメールが届くサービスがあるので、試してみてはいかがでしょうか。

- プロミス:ご返済日お知らせメール

- アイフル:aiメール(アイメール)

- アコム:eメールサービス

- SMBCモビット:支払期日案内メール

- レイク:メールお知らせサービス

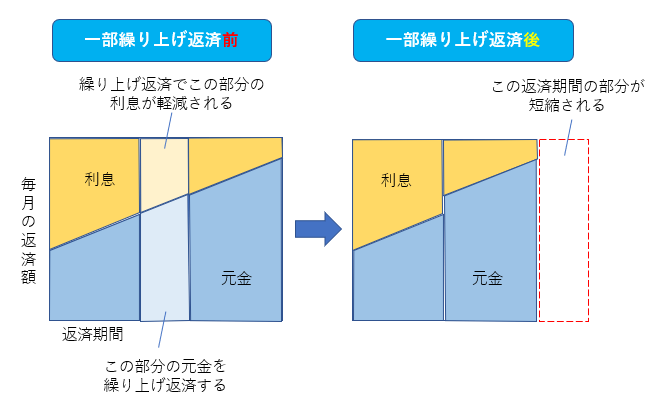

4.繰り上げ返済で負担を減らすようにする

繰り上げ返済とは、毎月の返済額とは別に、まとまった額を返済する方法です。

繰り上げ返済を行うことで、返済期間が短くなることで支払う利息が減り、返済総額も少なくなります。

例えばボーナスなどで一時的に収入が入って資金に余裕があるときに、元金を繰り上げ返済して、支払い予定だった利息をカットするのも有効な方法です。

ただし、無理をして繰り上げ返済をすることで、生活費が足りなくなってしまい、新たに借り入れる状態になってしまっては本末転倒です。

繰り上げ返済はあくまで資金に余裕を持って行うようにしましょう。

返済シミュレーションを使って無理のない返済計画を立てるなど、事前に対策して上手にカードローンを利用してみましょう。

カードローンの危険性についてのよくある質問

これまでカードローンの危険性やその回避方法について一通り解説してきましたが、最後にカードローンの危険性について特に気になる質問をピックアップして回答します。

-

A

カードローンを返済できないと、以下のような危険性があります。

- 2ヶ月ほど返済が滞ると、督促状が自宅に届き、周囲に延滞していることがバレる可能性がある

- 遅延損害金が発生し、利息以上の支払いが必要になる

- いわゆるブラックリスト(事故情報)に載る

- 任意整理や自己破産などの債務整理が必要な状態になる可能性がある

-

A

お金を借りる際に注意すべきことは主に以下のとおりです。

- カードローン会社の金利や利息の計算方法などの契約内容をよく理解してから利用する

- カードローンを申し込む際には、希望する借入金額と現在の借入金額の合計が年収の3分の1を超えていないか事前に確認する

- 支払期日までに返済する

- 便利だからといって何度も借りすぎない

-

A

信用情報機関の信用情報に、契約内容や返済状況などの履歴が残るのは、契約期間中および契約終了日から5年となっています。

借金の完済と同時に信用情報から消えるわけではありません。

消費者金融を利用した履歴を消すには、契約を解約する必要があります。

カードローンを解約してから5年経つと、消費者金融を利用した履歴は消えることなっています。

-

A

カードローンの危険性を回避できる方法は主に以下のとおりです。

- あくまでも必要な分だけを借り入れて、借りすぎないように、借入希望額を低くする

- 利用するカードローン会社の返済シミュレーションを活用して、無理のない返済計画を立てる

- 返済期日を忘れないように、カードローン会社の返済期日を伝えてくれるメール通知サービスなどを利用する

- 繰り上げ返済を行い、返済期間を短くして返済総額をできるだけ減らす

カードローンの危険性は、万が一返済できなかった場合に高まります。

そのような危険性の回避方法や注意点を確認して、無理のない返済計画を立てた上で、カードローンを利用するようにしましょう。

監修者

監修者

ファイナンシャルプランナー(AFP認定者)

大手銀行に入行し、在職中に2級FP技能士およびAFPを取得。結婚退職後、社会保険労務士試験に合格し、有資格者となる。現在はファイナンシャルプランナーの知識・知見を活かし、カードローンや債務整理などマネー関連の記事を執筆している。

【保有資格】

社会保険労務士、一般社団法人日本ほめる達人協会 認定講師、一般社団法人HAT 認定子育てハッピーアドバイザー